Các xu thế trên thị trường tài chính Quốc tế và bài học cho Việt Nam

TCDN - Bài viết thảo luận về một xu thế đang nổi lên gần đây trên thị trường tài chính quốc tế, theo đó các quỹ hedge funds lớn ở Mỹ đã “phỏng tay” khi đầu cơ giá xuống cổ phiếu Tesla và GameStop. Và sau đó là câu chuyện của đồng tiền mật mã - Cryptocurrency.

TÓM TẮT:

Bài viết thảo luận về một xu thế đang nổi lên gần đây trên thị trường tài chính quốc tế, theo đó các quỹ hedge funds lớn ở Mỹ đã “phỏng tay” khi đầu cơ giá xuống cổ phiếu Tesla và GameStop. Và sau đó là câu chuyện của đồng tiền mật mã - Cryptocurrency. Cả ba câu chuyện này tựu chung cho thấy tiến bộ công nghệ và mạng xã hội ngày nay đã giúp hàng triệu nhà đầu tư nhỏ lẻ kết nối và hợp tác lại với nhau dễ dàng hơn rất nhiều so với trước đây. Và do vậy, giả định của thị trường hiệu quả đã bị thách thức nghiêm trọng bởi vì kết quả định giá sai bây giờ hoàn toàn có thể mang tính hệ thống. Chúng sẽ không triệt tiêu bù trừ lẫn nhau mà lại hỗ trợ lẫn nhau, thách thức sự can thiệp bởi các quỹ Hedge Funds trong việc hiệu chỉnh đưa giá thị trường trở về mức giá trị nội tại đúng của nó. Chính phủ các quốc gia như Hoa Kỳ, Cộng đồng chung Châu Âu … giờ đây đã phải dần thay đổi thái độ đối với Bitcoin khi mà mong muốn độc quyền kiểm soát cung tiền tệ có vẻ như ngày càng khó thành hiện thực trước sức ép của tiến bộ công nghệ và trước thái độ bất chấp từ đám đông hàng triệu nhà đầu tư nhỏ lẻ.

Bài học rút ra đối với Việt Nam là các nhà làm luật và các nhà điều tiết thị trường cần ó giải pháp để đảm bảo luôn theo kịp tiến bộ của công nghệ và luôn được chuẩn bị tốt để có thể đi trước được thị trường một bước, trước khi quá muộn.

Nền tảng cho hoạt động của hệ thống tài chính trên thế giới trong bao năm qua luôn dựa vào niềm tin về “thị trường hiệu quả”. Theo đó, giá cả của các tài sản tài chính luôn cập nhật nhanh tất cả thông tin có liên quan, và cập nhật luôn sự kỳ vọng trong tương lai của nhà đầu tư về tài sản đó.

Do vậy, giá cả của các loại tài sản trên thị trường tài chính luôn phản ánh giá trị nội tại đúng của nó. Và chỉ có một thứ có thể làm giá cả của tài sản vào ngày hôm sau thay đổi so với ngày hôm trước, đó phải là thứ gì đó vừa mới xảy ra nhưng lại nằm ngoài kỳ vọng trước đó của nhà đầu tư, hay còn gọi là “sự ngạc nhiên”. Mà như cái tên của nó, không ai có thể dự đoán được sự ngạc nhiên. Do vậy không ai có thể dự báo được chuyển động của giá cả trong tương lai của các tài sản trên thị trường tài chính, và thay đổi trong giá thị trường của chúng hoàn toàn tuân theo “bước đi ngẫu nhiên”. Đây là giả thuyết nổi tiếng mà người đề xuất ra nó, giáo sư Eugene Fama, cùng với người đại diện cho trường phái tài chính hành vi luôn thách thức giả thiết này, giáo sư Robert Schiller, đồng nhận giải Nobel Kinh tế vào năm 2013. Niềm tin về sự vận hành hiệu quả của thị trường tài chính dựa trên 3 giả định quan trọng sau đây, và chỉ cần bất kỳ giả định nào trong 3 giả định này đúng, lập tức thị trường sẽ hiệu quả:

1. Tất cả nhà đầu tư trên thị trường đều là nhà đầu tư lý trí, họ luôn điều chỉnh lại giá chứng khoán theo cách hợp lý khi thông tin mới được cập nhật. Tuy nhiên, ngay cả khi không phải tất cả nhà đầu tư trên thị trường đều là nhà đầu tư lý trí, thị trường vẫn hiệu quả nếu như:

2. Việc định giá sai giữa các nhà đầu tư không mang tính hệ thống, tức giữa chúng không có mối liên quan đến nhau. Hay nói cách khác, định giá sai của người này sẽ bù trừ hay triệt tiêu định giá sai của người khác, và như vậy kỳ vọng chung của tổng mức định giá sai trên thị trường bằng không. Và một lần nữa, ngay cả khi giả định này không tồn tại trên thực tế, thị trường vẫn hiệu quả nếu như:

3. Không có giới hạn cho hoạt động kinh doanh chênh lệch giá. Vì ngay cả khi định giá sai tồn tại, chỉ cần một vài nhà đầu tư hợp lý khai thác sự định giá sai này thông qua các hoạt động đầu cơ giá xuống hoặc giá lên bằng các công cụ bán khống, hợp đồng quyền chọn… định giá sai sẽ được hiệu chỉnh nhanh chóng và thị trường vẫn hiệu quả.

Ngày nay, tiến bộ công nghệ như Trí tuệ nhân tạo (Artificial Intelligence) và Máy học (Machine Learning) đã giúp giảm thiểu chi phí phân tích thông tin và thời gian cần thiết để thông tin được cập nhật vào giá thị trường. Thời gian để các quỹ đầu tư cạnh tranh nhau đưa lệnh mua bán lên hệ thống ngày nay chỉ còn tính bằng đơn vị phần trăm ngàn của giây.

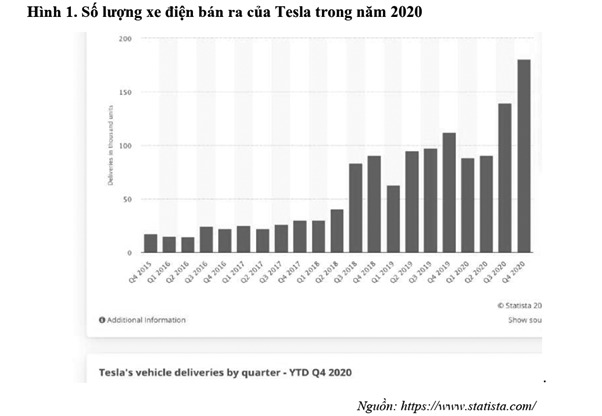

Thực tế đã cho thấy rằng hoạt động kinh doanh chênh lệch giá không phải lúc nào cũng có thể thực hiện, đặc biệt khi cảm xúc của số đông nhà đầu tư nhỏ lẻ đang rất lạc quan hay bi quan về triển vọng của một cổ phiếu nào đó, khi đó các nhà đầu tư tổ chức sẽ e ngại rủi ro và không can thiệp. Như vậy định giá sai vẫn có thể tồn tại trong khoảng thời gian nhất định. Thí dụ, các quỹ hedge fund lớn ở Mỹ vào năm 2020 đã lỗ 40 tỷ USD và lỗ đến 243 tỷ USD trong 2 năm 2019 và 2020 kết hợp, khi các quỹ này dựa vào phân tích của mình tin rằng cổ phiếu Tesla hiện đang được định giá cao nên đã tiến hành đầu cơ giá xuống. Đồ thị bên dưới cho thấy trên thực tế giá cổ phiếu Tesla không những không xuống dưới áp lực bán khống, còn tiếp tục tăng cao. Các quỹ hedge funds khi đã đến lúc phải buông bỏ, và đóng vị thế bán khống của mình bằng cách quay lại mua vào cổ phiếu để hoàn trả cho nhà đầu tư, điều này lại làm giá cổ phiếu dưới áp lực mua mới tiếp tục tăng nhanh hơn (Short Squeeze). Kết quả, các quỹ đầu cơ chuyên nghiệp này đã phải gánh chịu tổn thất chồng lên tổn thất. Tại sao các quỹ đầu cơ lại bị “phỏng tay” trong trường hợp của Tesla?

Hình 1 bên dưới cho thấy doanh số bán xe điện thông minh của Tesla trong thời gian gần đây vẫn đang tăng trưởng khá tốt, mặc dù vẫn chiếm tỷ trọng khiêm tốn so với thị phần của xe hơi truyền thống. Và quan trọng hơn, các nhà đầu tư tổ chức có thể lo ngại rằng sớm muộn các đối thủ cạnh tranh từ các công ty công nghệ hàng đầu khác của Mỹ như Apple, Google… hoặc từ Đức, Nhật, Hàn Quốc, Trung Quốc… sẽ đuổi kịp và đe dọa vị thế độc tôn của Tesla. Và khi đưa kỳ vọng này vào trong mô hình phân tích và định giá,có vẻ như giá cổ phiếu Tesla hiện tại đang bị thổi phồng bởi cảm xúc hồ hởi quá mức của hàng triệu các nhà đầu tư nhỏ lẻ, phần lớn là các “big fan” của Tesla trên thị trường.

Hình 2 cho thấy, cổ phiếu Tesla từ khi ra mắt nhà đầu tư lần đầu tiên trên thị trường vào năm 2010, chỉ có giá ở mức hơn 20 SD, nhưng sau đó đã tăng đến 200USD vào năm 2014, và gần 600USD vào năm 2020. Và chỉ trong thời gian rất ngắn vài tháng sau đó, đã tăng kỷ lục lên đến đỉnh điểm là 800USD, đưa nhà sáng lập Elon Musk trở thành người giàu nhất thế giới vào tháng 1/2021.

Tuy nhiên sau đó vài tuần, vào ngày 8/2/2021, quyết định đầu tư 1,5 tỷ USD của Tesla vào Bitcoin đã làm giá cổ phiếu công ty này giảm hơn 20% chỉ trong 3 tuần, tính đến cuối tháng 2/2021, trở về mức hơn 600USD, bất chấp Tesla đã lời hơn 1 tỷ USD từ thương vụ này. Theo Bloomberg việc đầu tư vào Bitcoin được đồn đoán rằng Tesla đang “tuyệt vọng” chăng?

Các nhà phân tích hàng đầu tại ngân hàng đầu tư Barclays đã công bố nghiên cứu cho thấy thành quả của cổ phiếu Tesla có kết nối rất rõ với những bình luận của hàng triệu cổ đông nhỏ lẻ là thành viên tham gia diễn đàn WallstreetBets trên trang mạng thảo luận đầu tư nổi tiếng Reddit. Nhiều nghiên cứu khác công bố bằng chứng cho thấy vào ngày 27/1/2021, khi Elon Musk đăng dòng tweet “Gamestonk” đưa 43 triệu người theo dõi của mình trên Tweeter cùng với đường link dẫn họ đến đến diễn đàn Wallstreetbets, lập tức giá cổ phiếu của GameStop đã tăng đến 60% vào cuối ngày. Elon Musk không ưa thích các quỹ hedge funds là điều đã rõ, nhưng kết quả này đáng ngạc nhiên. Nó cho thấy tiến bộ công nghệ và mạng xã hội đã giúp cả triệu nhà đầu tư nhỏ lẻ cộng tác lại với nhau dễ dàng hơn rất nhiều so với trước đây. Và như vậy giả định thay thế thứ hai của thị trường hiệu quả đã bị thách thức nghiêm trọng, bởi kết quả định giá sai bây giờ hoàn toàn có thể mang tính hệ thống, và chúng sẽ không triệt tiêu bù trừ lẫn nhau mà lại hỗ trợ lẫn nhau, thách thức sự can thiệp bởi các quỹ Hedge Funds trong việc hiệu chỉnh đưa giá thị trường trở về mức đúng của nó.

Câu chuyện thứ hai là về cổ phiếu GameStop. Trên khắp nước Mỹ, GameStop là nơi người tiêu dùng mua bán các trò chơi điện tử. Tuy nhiên đối với hàng triệu cổ đông nhỏ lẻ trên diễn đàn WallstreetBets, cổ phiếu công ty này lại trở thành chiến trường chống lại tầng lớp giàu có, còn được gọi là “tầng lớp 1%”, với mục đích có thể để lấy tiền của người giàu chia cho nghèo chăng? Cổ phiếu công ty này trong thời gian rất dài chỉ đứng ở dưới mức 20USD. Thành quả hoạt động của công ty này không có gì nổi bật, ngay cả hàng triệu nhà đầu tư nhỏ lẻ cũng hiểu điều đó. Đồ thị bên dưới cho thấy giá cổ phiếu GameStop khởi đầu chỉ gần 17USD vào tuần đầu tháng 12/2020, và cuộc chiến chống lại các quỹ hedge funds có vẻ như được lấy cảm hứng từ phong trào “xâm chiếm phố Wall - occupy wall street (OWS)” ra đời trước đó, không hẳn hoàn toàn vì anh chàng Keith Gill, đã đứng ra lôi kéo và truyền cảm hứng cho hàng triệu nhà đầu tư “tầng lớp 99%” đi theo mình đại náo thị trường tài chính. Thông qua ứng dụng Robinhood, hàng triệu nhà đầu tư “tầng lớp 99%”, thậm chí nhiều nhà đầu tư trong số đó đã sử dụng 600USD tiền cứu trợ dịch bệnh Covid-19 của chính phủ Mỹ để tham gia đầu tư vào quyền chọn mua đầu cơ giá lên, làm đối trọng với quyền chọn bán và hợp đồng bán khống để đầu cơ giá xuống các quỹ hedge funds đang thực hiện.

Kết quả, sức mạnh từ đám đông cuồng nhiệt đã thắng, giá cổ phiếu GameStop tăng gần 1.700% hay tăng lên đến mức 383USD vào 2 tháng sau đó, và hơn 30 tỷ USD đã được các nhà đầu tư tham gia diễn đàn “Reddit” và Wallstreetbets trên khắp thế giới đổ vào thị trường chỉ nội trong ngày 27/1/2021. Quỹ đầu tư Malvin là quỹ hedge fund chủ chốt tham gia đầu cơ giá xuống cổ phiếu GameStock đã lỗ đến 53% giá trị tài sản của mình, và tính đến đầu tháng 2/2021, các quỹ đầu cơ tổng cộng đã lỗ đến 13 tỷ USD, cũng một phần do hiệu ứng “Short Squeeze”.

Tuy nhiên sau đó chỉ trong chưa đầy 1 tháng, vào ngày 19/2/2021 giá cổ phiếu của GameStop đã trở về mức 41USD, và hiện tại khi bài viết này được thực hiện là 186USD, vẫn còn cao rất nhiều so với giá trị thực cổ phiếu của công ty này. Các quỹ đầu cơ hedge funds hầu hết đã đóng vị thế đầu tư giá xuống của mình đối với cổ phiếu GameStop. Họ đã thất bại thảm hại vì không lường trước được sức mạnh cùng lúc của hàng triệu nhà đầu tư nhỏ lẻ được kết nối qua các diễn đàn trên mạng xã hội. Hệ quả là định giá sai vẫn ngang nhiên tồn tại. Trong khoảng thời gian này sự chao đảo của giá cổ phiếu GameStop đã lật đổ bất cứ khái niệm nào về thị trường hiệu quả.

Bây giờ chúng ta hãy quay trở lại giải Nobel Kinh tế năm 2017 được trao cho nhà nghiên cứu hàng đầu khác về tài chính hành vi là giáo sư Richard Thaler, khi nội dung nghiên cứu của ông có thể giúp giải thích câu chuyện GameStop, ngoại trừ tác động cộng hưởng rất lớn ngoài dự kiến đến từ công nghệ và mạng xã hội. Luật chứng khoán của Mỹ đã ghi rất rõ: khuyến khích tất cả công dân tham gia đầu tư trên thị trường. Và vì luật đã nói rõ ràng như vậy, và cũng như nhờ vào sự phát triển của công nghệ, trong vài năm gần đây rất nhiều các nền tảng ứng dụng trên điện thoại di động dành cho các nhà đầu tư nhỏ lẻ như Robinhood, WeBull… đã ra đời. Sự thành công vang dội của Robinhood đến từ những cái ứng dụng này làm được, khi trước đó ngay cả các công ty chứng khoán lớn nhất của Mỹ như Fidelity và TD Ameritrade cũng không thể làm được, đúng như lời quảng cáo ứng dụng của họ là một cuộc cách mạng trên thị trường tài chính (Financial Market revolution). Nền tảng ứng dụng Robinhood cho phép nhà đầu tư bất kể ở quy mô vốn nhỏ như thế nào, thậm chí chỉ với vài USD cũng có thể mua cổ phiếu Apple giá trị đến cả ngàn USD thông qua công nghệ hùn hạp đầu tư ngang hàng. Việc đầu tư vào hợp đồng quyền chọn để đầu cơ giá lên hoặc xuống không còn là công cụ đầu cơ đặc quyền của các quỹ đầu tư cao siêu phức tạp như “hedge funds”, mà nó trở nên vô cùng dễ dàng và tiện lợi cho các nhà đầu tư nghiệp dư hơn bao giờ hết. Quan trọng nhất là tất cả giao dịch đầu tư mua bán cổ phiếu thông qua nền tảng Robinhood hoàn toàn miễn phí. Công nghệ Fintech trên Robinhood có thể giúp nhà đầu tư cá nhân nhỏ lẻ vay mượn ngang hàng trên thị trường rất dễ dàng và nhanh chóng, ở mức chi phí thấp nhất có thể. Thông tin về nền kinh tế, về thị trường luôn được cập nhật tức thời, được phân tích nhanh chóng và diễn đạt dễ hiểu cho người sử dụng. Giao diện trên điện thoại cá nhân vô cùng thân thiện, dễ thao tác và giúp đưa lệnh lên hệ thống nhanh chóng ngay cả cho người chơi chứng khoán lần đầu tiên…

Từ sự phát triển và thành công của các nền tảng ứng dụng đầu tư trên điện thoại di động như Robinhood, hàng triệu nhà đầu tư nhỏ lẻ thậm chí đang thất nghiệp và đang hưởng trợ cấp xã hội, đã bị lôi cuốn vào thị trường chứng khoán và cùng lúc bị lôi cuốn tham gia các diễn dàn đầu tư như Wallstreetbets trên trang mạng Reddit, với hy vọng có thể nhanh chóng nhận được lời khuyên hữu ích từ đám đông và nhanh chóng làm giàu= không cần phải làm việc chăm chỉ. Đám đông nhà đầu tư nhỏ lẻ này bây giờ, nhờ công nghệ và mạng xã hội, đã có thể dễ dàng liên kết lại với nhau tạo thành sức mạnh khổng lồ đối trọng hoàn toàn với hoạt động đầu tư các quỹ Hedge Funds, thách thức tính hiệu quả của thị trường. Đây là điều chỉ vài năm trước đây hoàn toàn không tồn tại.

Bên cạnh câu chuyện của GameStop, chúng ta cũng có câu chuyện khác quan trọng hơn, là câu chuyện của Cryptocurrency, mà đại diện lớn nhất của nó là Bitcoin với giá trị thị trường hiện tại chỉ cho 1 đồng Bitcoin hơn 58.000USD, so với đồng Ethereum anh em của nó chỉ có giá gần 2.000USD. Đã từ lâu Bitcoin đã được sử dụng như là đồng tiền kỹ thuật số và không được công nhận bởi chính phủ các quốc gia trên thế giới. Ngay cả Nauy, quốc gia có mức độ sử dụng tiền kỹ thuật số cao nhất thế giới, lên đến 96% tất cả giao dịch thanh toán trong nền kinh tế, cũng ngăn cấm và không công nhận Bitcoin.

Tuy nhiên trong thời gian gần đây, các chính phủ, định chế tài chính và các công ty lớn tại các quốc gia phát triển cao nhất như Hoa Kỳ, Canada, Úc, Cộng đồng chung châu Âu, Phần lan… đã thay đổi thái độ và dần công nhận sự tồn tại của nó. Tuy nhiên nó vẫn bị cấm gần như hoàn toàn tại Trung Quốc, Nga, Bolivia, Ecuador và Việt Nam. Lý do? Mặc dù việc sử dụng Bitcoin và Ethereum trong thanh toán và trong giao dịch chuyển tiền rất tiện lợi, hiệu quả, an toàn và hoàn toàn ẩn danh. Nếu bạn thanh toán bằng thẻ tín dụng khi đi ăn tại một nhà hàng nhỏ giữa đêm khuya ở đồng quê heo hút hẻo lánh, lập tức và một cách tự động, sẽ có bên thứ ba can dự và chính phủ sẽ theo dõi được mục đích và giao dịch của bạn. Nhưng với Cryptocurrency không thể. Đó là lý do chính yếu nhất tại sao chính phủ các nước không thích Bitcoin vì họ sẽ không thể kiểm soát được các giao dịch ngầm và chuyển tiền bất hợp pháp hỗ trợ cho các hoạt động chính trị gây bất ổn hay khủng bố.

Hơn nữa, các chính phủ, NHTW và bộ tài chính tại mọi quốc gia đều ưa thích sự độc quyền trong việc kiểm soát cung tiền và không muốn mất đi một công cụ hiệu quả trong điều hành nền kinh tế vĩ mô theo cách thức truyền thống lâu đời. Họ không muốn nhìn thấy loại tiền tệ họ rất khó kiểm soát nhưng hoạt động của nó lại cạnh tranh với sự độc quyền này. Chính phủ các quốc gia sẽ vẫn đặt Cryptocurrency ra ngoài vòng pháp luật chừng nào họ vẫn chưa thể chế ngự được nó vì lo ngại mọi thứ sẽ vượt ngoài tầm kiểm soát của mình.

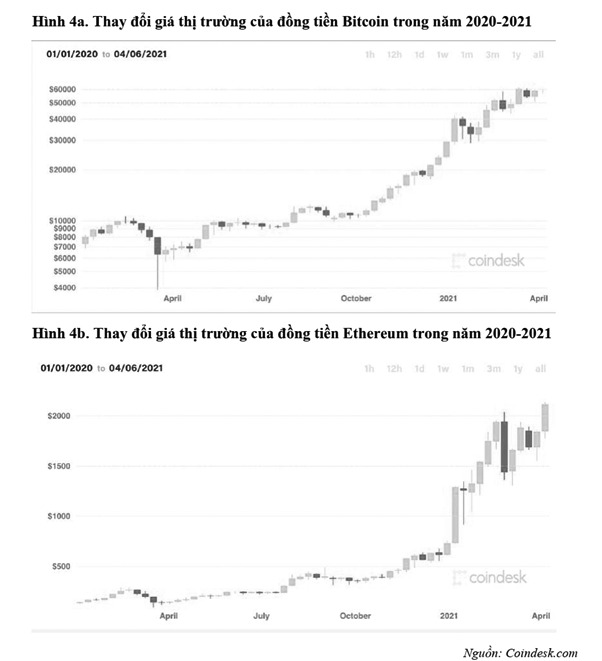

Tuy nhiên, trong thời gian gần đây câu chuyện này đã thay đổi. Hình 4a và 4b cho thấy giá trị thị trường của Bitcoin đã tăng trưởng nhanh đến chóng mặt sau khi chính phủ Hoa Kỳ, Canada, Úc, và các quốc gia châu Âu, các doanh nghiệp và ngân hàng lớn ở Mỹ buộc phải thay đổi thái độ và dần công nhận bitcoin, dẫn đến giá đóng cửa ngày 6/4/2021 gần 59.000USD cho 1 đồng Bitcoin so với mức giá chỉ hơn 7.000USD đầu năm 2020, hay đã tăng 740% chỉ trong thời gian ngắn.

Mặc dù vậy, sự thay đổi thái độ này có phần miễn cưỡng khi chính phủ các quốc gia giờ đã hiểu rằng nếu không chống được nó hãy cố gắng sống chung với nó. Jerome Powell, chủ tịch hiện tại của Cục Dự trữ Liên bang Hoa Kỳ - FED, tại hội nghị ngân hàng điện tử gần đây nhất, ngày 22/3/2021, đã liên tục lập lại lời cảnh báo cho nhà đầu tư: “Tiền mật mã như Bitcoin có giá trị thị trường rất bất ổn, và do vậy nó không thể có vai trò là nơi lưu giữ giá trị tài sản của bạn và hơn thế nữa giá trị của nó không được hỗ trợ bởi bất cứ thứ gì!”.

Các nhà kinh tế học và những nhà đầu tư hàng đầu thế giới cũng đều lên tiếng ủng hộ sự ngăn cản này. Robert Schiller, giải Nobel Kinh tế 2013, Joseph Stiglitz, giải Nobel kinh tế 2001, Richard Thaler, cha đẻ của trường phái Tài chính hành vi, đoạt giải Nobel Kinh tế 2017, đều cho rằng “không thể hiểu tại sao mọi người vẫn cứ đầu tư vào một loại tiền tệ bất ổn đến như vậy. Giá trị nội tại của đồng tiền này không đến một ngàn USD. Hãy tránh xa đồng tiền này và đây là lời khuyên tốt nhất của tôi!”.

Bill Gates, Warren Buffet đã nói rõ rằng: “với các loại tiền mật mã hiện đang lưu hành, tôi có thể nói với sự chắc chắn cao nhất rằng, loại tiền này sẽ có một kết thúc tệ hại và ông ví von nó như là “thuốc độc cho chuột - rat poisson”. Ray Dalio, nhà sáng lập quỹ đầu cơ hedge fund lớn nhất thế giới có tên là Bridgewater Associates, đã nói rõ trên website của quỹ này vào tháng 1-2021 rằng “rủi ro lớn nhất của Bitcoin chính là khả năng nó được chấp nhận, bởi vì ngay cả khi nó thật sự thành công thì chính phủ các quốc gia sẽ hủy diệt nó ngay lập tức và họ có rất nhiều quyền lực để có thể làm được điều đó”. Và quan trọng nhất là ông cũng tiên đoán rằng sớm muộn cách mạng công nghệ sẽ cho ra đời loại tiền điện tử ưu việt hơn Bitcoin và nó sẽ ngay lập tức thay thế Bitcoin, và đó là rủi ro lớn nhất của Bitcoin. Và lời khuyên ông đưa ra là “hãy học theo Warren Buffet: đừng bao giờ đầu tư vào bất cứ thứ gì mà bạn không hiểu rõ”.

Tuy nhiên mặc cho lời cảnh báo từ tất cả tên tuổi lớn, hàng triệu nhà đầu tư nhỏ lẻ khắp thế giới, thông qua các diễn đàn đầu tư và mạng xã hội như Reddit, vẫn đồng hành với Bitcoin và quyết tâm làm cuộc cách mạng trên thị trường tài chính. Tại các cuộc thảo luận trên các diễn đàn mạng, thuật ngữ DeFi (decentralized finance và democratization of finance) đã ra đời và được đám đông tung hô chào đón hết sức nhiệt liệt. Trên tinh thần của những khẩu hiệu này, tất cả sản phẩm tài chính phải được mở rộng cửa để mọi người có thề đầu tư dễ dàng, thay vì phải thông qua các trung gian tài chính như ngân hàng và công ty môi giới như trước đây. Các công cụ tài chính sẽ được giao dịch trên mạng lưới blockchain công cộng phi tập trung (public decentralized blockchain network), theo đó các giấy tờ chứng minh nhân thân như căn cước công dân, hộ chiếu, địa chỉ thường trú… sẽ trở nên không cần thiết khi giao dịch trên DeFi. Tất cả giao dịch giữa các bên sẽ là giao dịch ngang hàng và ẩn danh.

Bitcoin và nền tảng Blockchain của nó cũng đã rất thành công khi đã chứng minh rằng, cho đến nay hệ thống này vẫn tuyệt đối an toàn và chưa ai có thể “hack”. Cuộc chiến bất cân xứng giữa chàng tí hon David và người khổng lồ Goliah vẫn tiếp tục và lợi thế đang nghiêng dần về những nhà đầu tư nhỏ lẻ, với sự giúp sức của tiến bộ công nghệ và mạng xã hội. Họ đã cho thấy sức mạnh của mình và tiếng nói của họ phải được lắng nghe. Chính phủ các nước có hệ thống tài chính và khả năng quản lý tốt nhất như Hoa Kỳ, Canada, Úc, Cộng đồng chung châu Âu bây giờ đã phải thay đổi thái độ đối với Bitcoin, khi mong muốn độc quyền kiểm soát cung tiền tệ có vẻ như ngày càng khó thành hiện thực.Và trước sức ép của tiến bộ công nghệ, trước thái độ phản kháng và bất chấp từ đám đông hàng triệu nhà đầu tư nhỏ lẻ, giờ đây “tầng lớp 99%” đã trở nên một lực lượng hết sức đáng gờm nhờ khả năng tạo sự liên kết mạnh mẽ thông qua truyền thông mạng xã hội.

Bài học cho Việt Nam

Tiến bộ công nghệ và truyền thông mạng xã hội đã dẫn đến cuộc cách mạng toàn diện trên thị trường tài chính. Fintech, trí tuệ nhân tạo và máy học đã giúp giảm thiểu chi phí phân tích thông tin, thúc đẩy nhanh chóng tính hiệu quả của thị trường, nhưng đồng thời nó cũng giảm chi phí giao dịch về zero và khuyến khích hàng triệu nhà đầu tư nhỏ lẻ, những người trước đây gần như không thể, bây giờ hoàn toàn có thể tham gia đầu tư trực tiếp trên thị trường, thay vì thông qua các định chế tài chính như quỹ hỗ tương, quỹ ETF... với chi phí đắt đỏ. Phân biệt giàu nghèo ngày càng khốc liệt đã tạo ra động lực chính trị không đúng chỗ, dẫn đến cuộc chiến ngầm giữa hàng triệu nhà đầu tư nhỏ và những thế lực lớn trên thị trường, bao gồm luôn trong đó chính phủ và các nhà đầu tư giàu có, đe dọa nghiêm trọng tính hiệu quả và ổn định của thị trường tài chính.

Thị trường tài chính này nay đã thay đổi rất nhiều và thay đổi vô cùng nhanh chóng. Nhiệm vụ nặng nề và quan trọng nhất bây giờ thuộc về các nhà làm luật để có thể kịp thời điều tiết sự hiệu quả của thị trường, sửa sai vấn đề tận gốc, không phải chỉ là chữa cháy phần ngọn của nó.

Khi Bitcoin mới ra đời và dần trở nên phổ biến, chính phủ các quốc gia khắp thế giới đã quyết liệt chống lại nó giống như cách thức chính phủ Mỹ đã cấm giao dịch mua bán vàng vào những năm của thập niên 1930’s, khi thị trường tài chính và nền kinh tế Mỹ đang lâm vào khủng hoảng. Các nhà đầu tư đã điều chuyển dòng vốn ít ỏi và quý giá của nền kinh tế đang thoi thóp vào một tài sản “không có hữu ích gì” là vàng. Dĩ nhiên sau đó chính phủ Mỹ đã phải sửa sai khi hiểu rằng vàng, bản thân nó không có lỗi mà lỗi do chính phủ không quản lý tốt nền kinh tế như lẽ ra phải làm được. Câu chuyện này cũng giống như ở đất nước chúng ta những năm 1980, thời kỳ “giá lương tiền”, khi chính phủ đã bỏ ra rất nhiều nỗ lực để truy vết ai là người đứng đằng sau làm cho giá vàng tăng liên tục? mà thật ra đơn giản do lạm phát và thiếu niềm tin vào giá trị tiền đồng tại thời điểm đó nên người dân chuyển qua giữ vàng, đẩy giá vàng tăng phi mã.

CEO của Robinhood đã trở thành tội đồ khi vào thời điểm căng thẳng nhất trên thị trường đã phải quyết định tạm đóng, ngăn không cho các nhà đầu tư tiếp tục giao dịch cổ phiếu GameStop, cùng vài cổ phiếu khác cũng đang dậy sóng do tác động từ các nhà đầu tư “Reddit”, như cổ phiếu của công ty AMC. Có thể Robinhood lúc đó đã phải chịu sức ép khủng khiếp từ rất nhiều phía để có thể đưa ra được quyết định khó khăn mang tính “chữa cháy” như vậy, vì hệ quả Robinhood phải gánh sau đó sẽ là rất tệ hại. Như vậy bài học rút ra là các nhà làm luật và nhà quản lý cần phải làm gì đó để đảm bảo luôn theo kịp tiến bộ của công nghệ và luôn được chuẩn bị để đi trước thị trường một bước. Đây là nhiệm vụ không hề dễ dàng. Điều tiết như thế nào và có hợp lý không khi một vài quỹ hedge Funds công khai liên kết lại với nhau để cùng đầu cơ giá xuống có thể sẽ bị tuýt còi bởi SEC vì đã lũng đoạn thị trường. Nhưng qua câu chuyện cổ phiếu GameStop, khi hàng triệu nhà đầu tư nhỏ lẻ công khai kêu gọi nhau liên kết lại trên các diễn đàn mạng xã hội để “Occupy WallStreet”, tạo sự liên kết để quyết tâm chống lại các quỹ hegde funds, ngay cả khi những nhà đầu tư Reddit này đều biết là giá trị đúng của cổ phiếu GameStop không thể có giá trị quá vài chục USD, SEC lại ngó lơ?

Tại sao hàng triệu nhà đầu tư lại có động lực cố gắng liên kết, động viên nhau để nắm giữ vị thế đầu cơ giá lên cho đến “hơi thở cuối cùng”? Vì nếu họ thắng thì thua lỗ rất lớn của các quỹ đầu cơ sẽ là lợi nhuận của họ, những nhà đầu tư nhỏ lẻ. Vì đơn giản họ muốn chống lại “tầng lớp 1%”, lấy của người giàu chia cho người nghèo chăng? Và nếu điều này tiếp tục xảy ra trong tương lai nó sẽ đe dọa cơ chế hiệu quả của thị trường trong việc hiệu chỉnh định giá sai. Hoạt động đầu tư của các định chế tài chính giờ đây sẽ gặp khó khăn hơn trước rất nhiều, chi phí sẽ tăng cao và điều này thách thức nghiêm trọng tính hiệu quả và ổn định của thị trường tài chính, và kéo theo đó sẽ là sự phát triển và ổn định của cả nền kinh tế của các quốc gia.

TÀI LIỆU THAM KHẢO:

Avie Schneider, January 28 2021, “GameStop Mania: Why Everyone Is Talking About It And Many Are Worried”, www.npr.org

Bhargav Acharya, February 10, 2021, “Reddit user claiming to be Tesla insider now says bitcoin post were not true”, www.reuters.com

Lukas Strobl, January 28 2021, “ Five Things You Need to Know to Start Your Day”, www.bloomberg.com

Bob Pisani, January 28 2021, “Here’s what behavioral finance has to say about Waal Street’s short squeeze”, www.cnbc.com

Eliza Collins, February 18 2021, “Who Are Keith Gill and Other Key Players at the GameStop Hearing?”, www.wallstreetjournal.com

Jeffrey Frankel, February 3 2021, “David vs Goliath narrative in GameStop story has serious flaws”, www.theguardian.com

Julia-Ambra Verlaine and Gunjan Banerji, January 29 2021, “Keith Gill Drove the GameStop Reddit Mania. He Talked to the Journal”, www.wsj.com

Nouriel Roubini, March 3, 2021, “Bitcoin and Robinhood will end badly for those who can least afford it”, www.theguardian.com

TS. Vũ Việt Quảng

Đại học Kinh tế TP. Hồ Chí Minh

email: [email protected], hotline: 086 508 6899

Tag:

Tag: