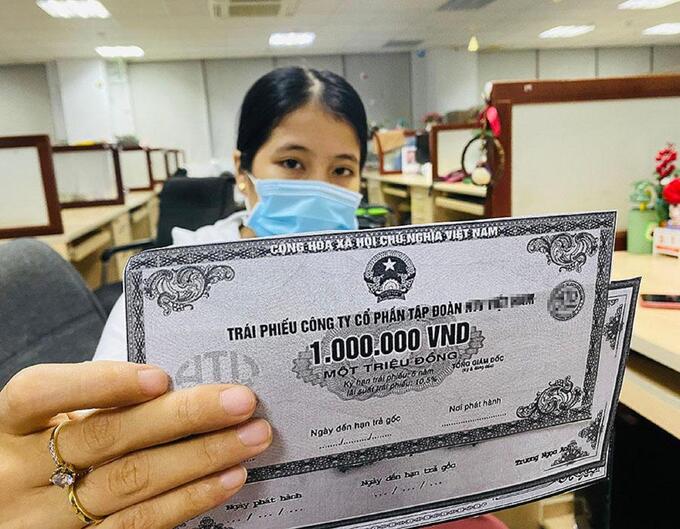

Trái phiếu doanh nghiệp: Thị trường phục hồi, niềm tin trở lại

TCDN - Thị trường trái phiếu doanh nghiệp (TPDN) đang dần hồi phục sau thời gian chao đảo bởi vụ việc Tân Hoàng Minh, Vạn Thịnh Phát… Tuy nhiên, khó khăn vẫn còn ở phía trước khi giá trị trái phiếu doanh nghiệp đáo hạn sẽ “đạt đỉnh” trong năm 2024 và từ đầu năm 2024, thị trường sẽ phải quay lại áp dụng Nghị định 65/2022/NĐ-CP.

Từ không doanh nghiệp đến 77 doanh nghiệp phát hành trái phiếu

Nhiều chỉ dấu cho thấy thị trường trái phiếu doanh nghiệp đang phục hồi tích cực và niềm tin của nhà đầu tư cũng dần quay lại sau các biến cố xảy ra cuối năm 2022. Từ chỗ hầu như không có doanh nghiệp nào phát hành trái phiếu trong quý I/2023, bước sang quý II, khối lượng phát hành tháng sau cao hơn tháng trước. Đến hết tháng 11, có 77 doanh nghiệp phát hành khối lượng 220.000 tỷ đồng. Bên cạnh đó, doanh nghiệp và nhà đầu tư trái chủ đã nỗ lực đàm phán thanh toán trái phiếu đến hạn. Đến nay khoảng 40% khối lượng trái phiếu chậm trả của 68 doanh nghiệp đã có phương án đàm phán; tỷ lệ đàm phán thành công tăng từ 16% tháng 2.2023 lên 63% vào tháng 10.2023.

Lý giải nguyên nhân bức tranh thị trường “sáng lên”, theo ông Nguyễn Hoàng Dương - Phó Vụ trưởng Vụ Tài chính các ngân hàng và tổ chức tài chính (Bộ Tài chính), đầu tiên phải kể tới việc Chính phủ khẩn trương và kịp thời ban hành Nghị định số 08/2023/NĐ-CP sửa đổi, bổ sung và ngưng hiệu lực thi hành một số điều tại các Nghị định quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ. Bên cạnh đó, việc vận hành hệ thống giao dịch trái phiếu doanh nghiệp riêng lẻ tập trung từ tháng 7/2023 là chất xúc tác quan trọng làm tăng thanh khoản và tính minh bạch của thị trường. Theo thống kê của Sở Giao dịch Chứng khoán Hà Nội, đã có 760 mã trái phiếu doanh nghiệp của 200 tổ chức phát hành được đưa lên hệ thống này, đẩy thanh khoản tăng 20 - 30 lần so với giai đoạn trước. Hai yếu tố khác thúc đẩy thị trường là chúng ta đã phát triển một số điều kiện tiến tới thị trường lành mạnh hơn, ví dụ có thêm tổ chức xếp hạng tín nhiệm bắt đầu vận hành; đồng thời các vụ việc vi phạm trái phiếu doanh nghiệp đã được xử lý quyết liệt.

Đồng quan điểm này, TS. Cấn Văn Lực - Chuyên gia Kinh tế trưởng BIDV, thành viên Hội đồng Tư vấn Chính sách Tài chính - Tiền tệ Quốc gia khẳng định, Nghị định số 08/2023/NĐ-CP là quyết sách chưa từng có trong tiền lệ. Đó là cho phép giãn, hoãn nợ trái phiếu và cho hoán đổi tiền hàng, tức là cho phép hoán đổi trái phiếu lấy sản phẩm là bất động sản hoặc thứ khác. Qua đó, đã tháo gỡ không ít vấn đề quan trọng cho thị trường này.Tuy nhiên, khó khăn vẫn còn ở phía trước khi giá trị trái phiếu doanh nghiệp đáo hạn sẽ “đạt đỉnh” trong năm 2024. Hiệp hội Bất động sản Tp. Hồ Chí Minh (HoREA) cho biết, tổng giá trị trái phiếu doanh nghiệp đáo hạn năm 2024 là 329.500 tỷ đồng trong khi năm 2022 là 144.500 tỷ đồng, năm 2023 là 271.400 tỷ đồng.

Áp lực trái phiếu đáo hạn vẫn đang bủa vây các doanh nghiệp địa ốc. Tổng giá trị trái phiếu do nhóm bất động sản phát hành mới và được mua lại vẫn còn rất thấp so với tổng giá trị trái phiếu đến hạn. Theo Hội Môi giới bất động sản Việt Nam, lũy kế 10 tháng năm nay, doanh nghiệp mua lại khoảng 153.800 tỷ đồng trong khi tổng giá trị đáo hạn trái phiếu của nhóm này trong 2 tháng cuối năm 2023 và năm 2024 lần lượt là 15.600 tỷ đồng và 121.100 tỷ đồng. Việc gia hạn thời gian trả nợ chỉ giúp các chủ đầu tư có thời gian ổn định lại sản xuất, kinh doanh và cơ cấu lại nợ để phục hồi, hay nói cách khác là chỉ là chuyển từ nợ ở thời điểm này sang thời điểm khác.

Trong bối cảnh đó, từ đầu năm 2024, thị trường sẽ phải quay lại áp dụng Nghị định 65/2022/NĐ-CP, do Nghị định 08/2023/NĐ-CP chỉ cho phép tạm ngưng áp dụng 3 nội dung của Nghị định 65/2022/NĐ-CP (gồm quy định xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp là cá nhân; các quy định về xếp hạng tín nhiệm đối với doanh nghiệp phát hành; ngưng về thời gian để phát hành đối với một đợt trái phiếu) đến hết tháng 12/2023. Điều này có thể gây ra một số tác động không mong muốn khi thị trường còn khó khăn, năng lực tài chính của không ít nhà đầu tư chứng khoán chuyên nghiệp là cá nhân đang suy giảm và cả nước hiện chỉ có 3 doanh nghiệp được cấp phép cung cấp dịch vụ xếp hạng tín nhiệm.

Có lộ trình, có cân đối, tiếp tục kiến tạo thị trường

Để thúc đẩy phát triển thị trường trái phiếu doanh nghiệp, chuyên gia kinh tế Cấn Văn Lực đề xuất 5 nhóm giải pháp. Nhóm giải pháp thứ nhất, tiếp tục hoàn thiện thể chế, chính sách. Ví dụ hiện nay Nghị định số 08/2023/NĐ-CP của Chính phủ chuẩn bị hết hiệu lực và sắp tới sẽ quay trở lại áp dụng Nghị định số 65/2022/NĐ-CP của Chính phủ; trong đó có 3 điều kiện, điều khoản mà hiện Nghị định số 08/2023/NĐ-CP đã cho phép là giãn, hoãn. Nếu quay trở lại áp dụng Nghị định số 65/2022/NĐ-CP, chúng ta tiếp tục áp dụng như thế nào?

Ông Lực cho rằng, việc quay trở lại Nghị định số 65/2022/NĐ-CP cần có lộ trình, có cân đối để tiếp tục kiến tạo cho thị trường phát triển. Ví dụ Nghị định 08/2023/NĐ-CP sửa đổi 3 điều kiện, trong đó thời gian chào bán vẫn là 60 ngày; nhưng quan trọng là quy định về nhà đầu tư chuyên nghiệp thì cân nhắc.

“Nếu chúng ta muốn thị trường lành mạnh, đúng đối tượng là người mua có kiến thức, có kinh nghiệm, có hiểu biết thì sẽ áp dụng tiếp điều kiện, điều khoản của nhà đầu tư chuyên nghiệp theo Nghị định số 65/2022/NĐ-CP” - ông Lực nói.

Xếp hạng tín nhiệm cho doanh nghiệp với đơn vị phát hành nên có lộ trình phù hợp hơn. Hiện nay, mới có 3 tổ chức phát hành; thứ hai là văn hoá, thói quen của những bên phát hành mua dịch vụ xếp hạng tín nhiệm rõ ràng chưa hình thành ngay được.

Ông Lực đề nghị nên cân nhắc lộ trình thích hợp hơn khi xếp hạng tín nhiệm và đặc biệt phải phân nhóm, nhóm nào cần xếp hạng tín nhiệm, nhóm nào không cần xếp hạng tín nhiệm. Ví dụ, ngân hàng thương mại không cần xếp hạng tín nhiệm vì họ phát hành mục đích rõ ràng là để tăng vốn cấp hai, thứ hai là họ được quản lý chặt chẽ các hệ số an toàn bởi Nhà nước.

Giải pháp thứ hai là đa dạng hoá sản phẩm trên thị trường TPDN. Hiện nay cơ bản chỉ có TPDN, còn trái phiếu xanh, trái phiếu công trình, trái phiếu bền vững, trái phiếu xã hội còn hạn chế. Đây cơ hội để thúc đẩy những sản phẩm mới trên thị trường trái phiếu. Ví dụ BIDV vừa qua phát hành thành công trái phiếu xanh, thu hút sự quan tâm của nhà đầu tư.

Giải pháp thứ ba là đa dạng hoá cơ sở nhà đầu tư, nhất là nhà đầu tư tổ chức, nhà đầu tư chuyên nghiệp. Theo đó, cần thúc đẩy để có nhiều nhà đầu tư tổ chức hơn, đặc biệt đối với quỹ đầu tư. Quỹ đầu tư, quỹ hưu trí… là cách chúng ta thu hút đầu tư của xã hội, nhà đầu tư.

Giải pháp thứ tư là nâng cấp hạ tầng công nghệ thông tin và dữ liệu. Đây là hồn cốt quan trọng để phát triển thị trường này. Đặc biệt là đơn giản hoá quy trình thủ tục phát hành ra công chúng.

Cuối cùng, giải pháp về tăng cường thanh tra, kiểm tra, giám sát, đặc biệt năng lực, công cụ cho đội ngũ này.

Theo Chuyên gia kinh tế Phan Đức Hiếu, cần sự chung tay của tất cả các bên, bởi đây không phải nhiệm vụ riêng của cơ quan nhà nước, của Bộ Tài chính hay các thị trường chứng khoán, trái phiếu.Đầu tiên, phải có sự đồng bộ, thống nhất, toàn diện về mặt thể chế. Thứ hai, không thể thiếu hành động của tổ chức phát hành và đơn vị trung gian. Một số vi phạm vừa qua cũng là cơ hội để các tổ chức phát hành có uy tín, chất lượng có thể vươn lên, bứt phá hoặc tạo ra niềm tin riêng của mình. Thứ ba là không thể thiếu sự tham gia, hành động của chính những trái chủ.

Trần Hiếu

email: [email protected], hotline: 086 508 6899

Tag:

Tag: