Ảnh hưởng của dân trí tài chính tới ý định đầu tư cổ phiếu của các nhà đầu tư thế hệ Millennial

TCDN - Nghiên cứu này tìm hiểu mức độ tác động của Dân trí tài chính cùng một số nhân tố nằm trong mô hình lý thuyết hành vi hoạch định (TPB) và nhân tố Hành vi quá khứ tới ý định đầu tư cổ phiếu của các nhà đầu tư thế hệ Millennial tại Việt Nam.

Tóm tắt

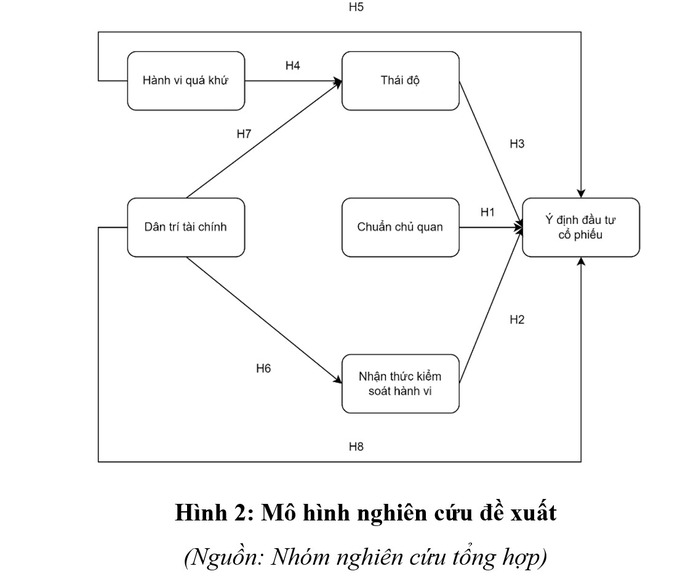

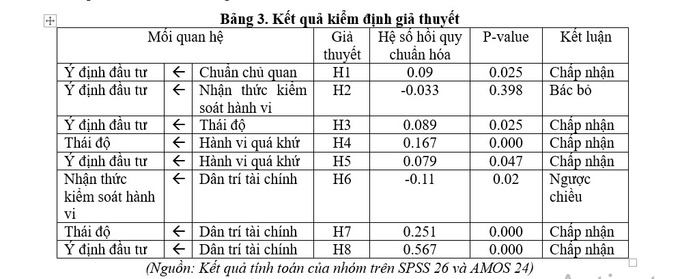

Nghiên cứu này tìm hiểu mức độ tác động của Dân trí tài chính cùng một số nhân tố nằm trong mô hình lý thuyết hành vi hoạch định (TPB) và nhân tố Hành vi quá khứ tới ý định đầu tư cổ phiếu của các nhà đầu tư thế hệ Millennial tại Việt Nam. Dữ liệu thu thập từ khảo sát trực tuyến và phỏng vấn sâu gồm 638 phiếu khảo sát hợp lệ để phân tích kiểm định cấu trúc tuyến tính SEM. Kết luận, có sự tác động tích cực của Chuẩn chủ quan, Thái độ, Hành vi quá khứ và Dân trí tài chính tới Ý định đầu tư cổ phiếu; của Dân trí tài chính và Hành vi quá khứ tới Thái độ; có sự tác động ngược chiều của Dân trí tài chính tới Nhận thức kiểm soát hành vi. Song, xuất hiện vài chênh lệch đáng để tâm trong ý định đầu tư cổ phiếu giữa các phân nhóm nhân khẩu học. Từ kết quả nghiên cứu, nhóm tác giả đưa ra bộ kiến nghị tới các cơ quan nhà nước, các trường đại học – cao đẳng và người dân nhằm nâng cao hiểu biết tài chính, đầu tư an toàn, thúc đẩy nhận thức kiểm soát hành vi phù hợp trong bối cảnh hiện nay.

Từ khóa: Dân trí tài chính, Ý định đầu tư, Thế hệ Millennial, thị trường cổ phiếu.

1. Giới thiệu

Dân trí tài chính là khái niệm không mới nhưng chưa được khai thác trên nhiều khía cạnh về hành vi của các nhà đầu tư, cụ thể là thế hệ Millennial. Theo báo cáo năm 2017 của Nielsen, thế hệ này chiếm tới 35% dân số Việt Nam và là lực lượng lao động chính mang tới nhiều sự thay đổi lớn cho xã hội. Các nhà đầu tư ở độ tuổi này có khá nhiều lợi thế trong việc đầu tư cổ phiếu bởi vốn sống phong phú và kiến thức, kinh nghiệm thực tế theo thời gian, họ nhạy bén với xu hướng mới và các ứng dụng của công nghệ trong đời sống. Tuy nhiên, thị trường cổ phiếu vẫn là một kênh đầu tư rất khó nắm bắt và chứa đựng nhiều rủi ro nên các nhà đầu tư vẫn cần có trình độ nhất định về tài chính để có thể quản lý rủi ro và đầu tư một cách hiệu quả. Hơn nữa, thị trường cổ phiếu tại Việt Nam có những đặc trưng riêng cần xem xét cụ thể bởi đây là thị trường không hoàn hảo, chịu ảnh hưởng bởi những cổ phiếu có vốn hóa lớn, rủi ro các nhà đầu tư phải chịu lớn hơn sản phẩm tương tự ở các nước khác, tác động lớn tới nhận thức người dân về tài chính.

2. Tổng quan nghiên cứu và giả thuyết nghiên cứu

2.1. Lý thuyết hành vi hoạch định (TPB) và ý định đầu tư cổ phiếu

Chuẩn chủ quan

Đây là một khía cạnh khác của mô hình TPB được nhiều tác giả kết luận rằng nó mang yếu tố quyết định giải thích cho những hành vi nhất định của các cá nhân (Phan và Zhou, 2014). Chuẩn chủ quan bao gồm môi trường xung quanh hoặc áp lực xã hội tác động đến một cá nhân trong quá trình thực hiện những phán đoán và suy nghĩ của chính họ. Áp lực xã hội có thể ảnh hưởng ý định họ thực hiện hành vi và bỏ qua xu hướng hay sở thích của họ (Venkatesh và Davis, 2000). Nghiên cứu của Pahlevi và Oktaviani (2018) nhất trí rằng ý định đầu tư vào thị trường chứng khoán bị ảnh hưởng đáng kể bởi chuẩn chủ quan. Như vậy, giả thuyết dưới đây đưa ra nhằm xác minh mối liên hệ giữa áp lực xã hội lên ý định thực hiện hành vi trong quá trình ra quyết định về tài chính.

Giả thuyết H1: “Chuẩn chủ quan có tác động tích cực tới ý định đầu tư cổ phiếu”.

Nhận thức kiểm soát hành vi

Mức độ nhận thức kiểm soát hành vi càng cao sẽ càng cần nhiều nỗ lực và kiên trì để thực hiện hành vi dự định (Ajzen, 2002). Stajkovic và Luthans (1998) coi nhận thức kiểm soát hành vi là yếu tố trung gian quan trọng nhất để thực hiện một hành vi nhất định, vì nó làm tăng mức độ tin cậy của một người dẫn đến việc thực hiện một hành vi một cách mạnh mẽ hơn. Việc đánh giá mức độ kiểm soát hành vi của một cá nhân sẽ hiểu được ý định đầu tư của họ thông qua khảo sát về những khó khăn hoặc thuận lợi họ gặp phải trong quá trình đưa ra quyết định (Raut và cộng sự, 2018, Alleyne và Broome, 2012).

Giả thuyết H2: “Nhận thức kiểm soát hành vi có tác động tích cực tới ý định đầu tư cổ phiếu”.

Thái độ đối với hành vi

Ý định của một cá nhân bao gồm thái độ tích cực hoặc tiêu cực dẫn đến việc thực hiện một hành vi nhất định (Khan và cộng sự, 2020). Gopi và Ramayah (2007) đã cho thấy ảnh hưởng đáng kể của thái độ đối với ý định giao dịch trực tuyến của các nhà đầu tư. Một số nghiên cứu khác được các tác giả xác thực tác động của thái độ lên ý định thực hiện hành vi tài chính như nghiên cứu của East (1993), Akhtar và Das (2019). Dựa trên những nghiên cứu trước đây, mô hình của nhóm tác giả đưa ra giả thuyết nếu cá nhân có xu hướng thể hiện thái độ tích cực, sẽ có rất nhiều khả năng họ sẽ tham gia đầu tư vào thị trường cổ phiếu.

Giả thuyết H3: “Thái độ có tác động tích cực tới ý định đầu tư cổ phiếu”.

2.2. Hành vi quá khứ

Hành vi trong quá khứ là một trong những nguyên nhân tác động lên ý định cũng như quyết định thực hiện trong tương lai mà chưa được kết hợp trong mô hình TPB (Ouellette và Wood, 1998). Aarts và cộng sự (1998) đã khẳng định rằng những hoạt động hay tình huống diễn ra thường xuyên trong quá khứ sẽ làm đòn bẩy cho suy nghĩ và hành động. Khi các nhà đầu tư thực hiện hành vi đầu tư nhiều hơn 1 lần, rất có khả năng họ sẽ đơn giản quá trình ra quyết định của mình và tiếp nhận thông tin mới ít hơn, phụ thuộc vào những thông tin quyết định mang tính lặp lại.

Giả thuyết H4: “Hành vi quá khứ có tác động tích cực tới thái độ”.

Giả thuyết H5: “Hành vi quá khứ có tác động tích cực tới ý định đầu tư cổ phiếu”.

2.3. Dân trí tài chính

Dân trí tài chính được chấp nhận rộng rãi như một nhân tố quan trọng ảnh hưởng khả năng quyết định về tài chính (Thomas và Spataro, 2018). Van Rooij và cộng sự (2011) cho rằng nhiều người ngại tham gia thị trường chứng khoán vì họ có ít kiến thức về chứng khoán và thị trường chứng khoán. Kimball và Shumway (2006) phát hiện ra rằng sự tinh tế và nhạy bén của các nhà đầu tư cao hơn có ảnh hưởng đến việc tham gia nhiều hơn vào cổ phiếu và với tỷ lệ tài sản đầu tư vào cổ phiếu cao hơn. Lusardi và Mitchell (2014) chỉ ra rằng cá nhân có kiến thức tài chính cao sẽ quản lý tài chính tốt hơn và sau đó dẫn đến đa dạng hóa rủi ro bằng cách phân tán nguồn lực của họ trên nhiều con đường đầu tư khác nhau.

Các nghiên cứu trước đây giải thích rằng dân trí tài chính ảnh hưởng đáng kể đến thái độ cá nhân đối với việc tham gia thị trường chứng khoán (Mandell, 2008). Nếu nhà đầu tư hiểu biết về tài chính, họ thấy mình ở một vị trí tốt hơn để đưa ra đánh giá về rủi ro đầu tư của mình dựa trên những manh mối mà họ nhận được và khả năng xử lý nó theo cách tốt hơn. Dân trí tài chính cũng tác động đến thái độ của các cá nhân để đưa ra quyết định bằng cách xem xét lợi ích ngắn hạn và dài hạn tốt nhất của chính họ (Mandell, 2008). Dựa trên các cuộc thảo luận trước đó, các giả thuyết được đề xuất như sau:

Giả thuyết H6: “Dân trí tài chính có tác động tích cực tới nhận thức kiểm soát hành vi”.

Giả thuyết H7: “Dân trí tài chính có tác động tích cực tới thái độ”.

Giả thuyết H8: “Dân trí tài chính tác động tích cực tới ý định đầu tư cổ phiếu”.

Từ các gỉả thuyết nêu ra, nhóm tác giả đề xuất mô hình nghiên cứu sau:

3. Phương pháp nghiên cứu

Nhóm nghiên cứu tiến hành tìm kiếm và phỏng vấn sâu những người trong độ tuổi từ 26 đến 41 tuổi (thế hệ Millennials), họ là những người có hiểu biết nhất định, kinh nghiệm tại thị trường cổ phiếu Việt Nam, cụ thể 4 người có kinh nghiệm đầu tư cổ phiếu tại thị trường Việt Nam từ 2 năm trở lên và không có chứng chỉ tài chính liên quan, 3 người có thâm niên đầu tư từ 2 năm trở lên tại thị trường Việt Nam. Các cuộc phỏng vấn được tiến hành trong vòng 20 đến 40 phút và qua hình thức gặp mặt trực tiếp hoặc phỏng vấn qua nền tảng trực tuyến như Zoom, Google Meetings. Kết quả phỏng vấn được nhóm nghiên cứu ghi chép cẩn thận và lưu trữ trên máy tính. Kết luận cho thấy không có các câu hỏi nào gây ra sự khó hiểu hay miễn cưỡng cho người trả lời. Tuy nhiên, những người được phỏng vấn đã đưa ra gợi ý cho những câu hỏi bổ sung liên quan tới Những tác động khách quan cho việc đầu tư cổ phiếu, Nhận thức kiểm soát hành vi, Hành vi đầu tư quá khứ cho bảng hỏi khảo sát định lượng dựa trên kinh nghiệm và hiểu biết cá nhân.

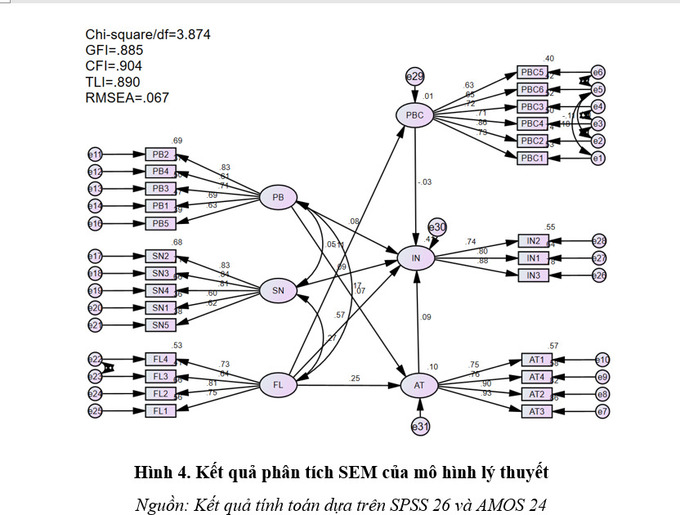

Các kết quả phân tích trong nghiên cứu này được thực hiện trên phần mềm SPSS 26 và AMOS 24, các phương pháp xử lý dữ liệu được sử dụng bao gồm đánh giá độ tin cậy Cronbach’s Alpha, phân tích nhân tố khám phá EFA, phân tích nhân tố khẳng định CFA, phân tích cấu trúc tuyến tính SEM, từ đó kết luận về các giả thuyết đã đưa ra.

4. Kết quả nghiên cứu và thảo luận

4.1. Mẫu nghiên cứu

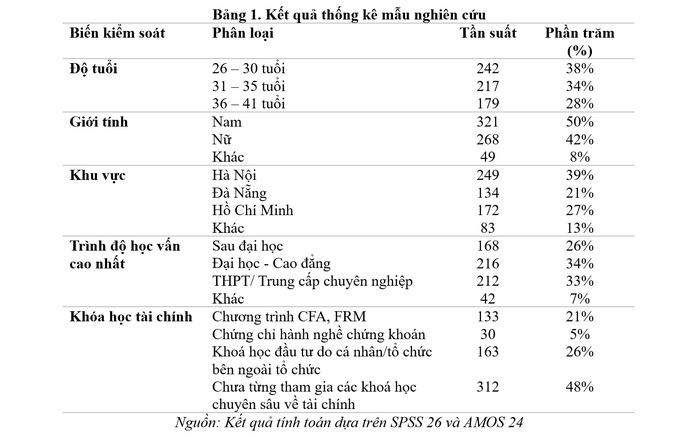

Nhóm nghiên cứu tiến hành gửi khảo sát trực tuyến qua Microsoft Form. Các nhà đầu tư tham gia khảo sát được lấy ngẫu nhiên thông qua các hội nhóm, mối quan hệ, cộng đồng, nền tảng mạng xã hội đa dạng đảm bảo tính đại diện cho cỡ mẫu. Thời gian tiến hành khảo sát diễn ra từ tháng 12/2023 đến tháng 2/2024. Khảo sát và thu về tổng 746 phiếu, bao gồm 638 phiếu hợp lệ, 32 phiếu người khảo sát không nằm trong độ tuổi Millenials (loại), 76 phiếu biểu hiện câu trả lời cùng một đáp án (loại).

4.2. Kết quả của mô hình

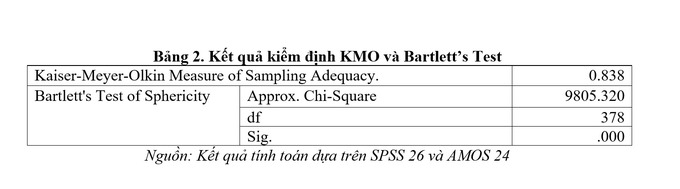

Sau khi kiểm định độ tin cậy của các thang đo, 28 biến của 6 thang đo đều đạt chuẩn để giữ lại và tiếp tục đưa vào phân tích nhân tố khám phá EFA nhằm loại bỏ các biến không phù hợp với mô hình. Kết quả thu được dưới đây cho thấy giá trị KMO = 0.838 > 0.5 và hệ số Sig. = 0.000 < 0.05.

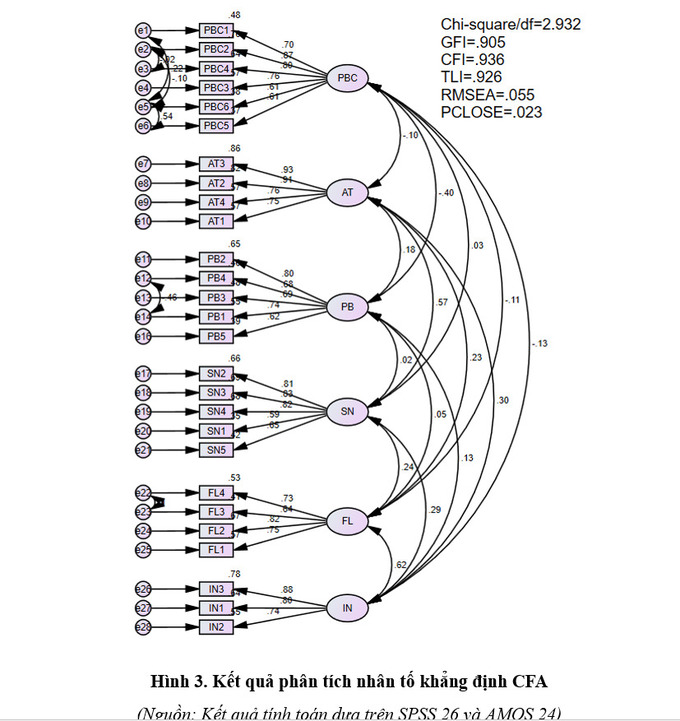

Có 6 nhóm nhân tố đạt trị số Eigenvalue lớn hơn 1, tổng phương sai trích tích lũy đạt 58.329% > 50%. Như vậy 58.329% thay đổi của các nhân tố trong bài nghiên cứu sẽ được giải thích bởi các biến quan sát trong mô hình. Đồng thời các biến quan sát hội tụ với nhau và đều đạt hệ số tải Factor Loading > 0.5 và tuy biến quan sát SN5 có hệ số tải = 0.471 < 0.5 nhưng vẫn > 0.3, đủ điều kiện để đưa vào các bước kiểm định tiếp theo và có ý nghĩa thống kê tốt. Kết quả các nhóm nhân tố vẫn giữ nguyên 28 biến quan sát chia thành 6 nhóm nhân tố như ban đầu.

Chất lượng của biến quan sát có ý nghĩa trong mô hình, giá trị p-value (= 0.000) đều < 0.05, các biến quan sát đều có giá trị hệ số tải chuẩn hóa (Standardized Regression Weight) đều lớn hơn 0.5. Kết luận, mô hình nghiên cứu đề ra là một mô hình phù hợp.

Kết quả kiểm định như Bảng 3.

5. Thảo luận kết quả và hàm ý chính sách

5.1.Thảo luận kết quả

Đối với các tác động tới ý định đầu tư cổ phiếu, mối quan hệ tích cực từ Thái độ đầu tư, Nhận thức kiểm soát hành vi, Dân trí tài chính và Hành vi quá khứ có sự tương đồng với kết quả nghiên cứu của các nhóm tác giả như Ivkovic và Weisbenner (2007), Ouellette and Wood (1998). Mối quan hệ giữa Dân trí tài chính, Hành vi quá khứ tác động tích cực tới thái độ đầu tư cổ phiếu có thể tìm thấy trong bài nghiên cứu của Lusardi và Mitchell (2014). Tuy nhiên, sự tác động ngược chiều của Dân trí tài chính tới Nhận thức kiểm soát hành vi là điểm mới và trái ngược so với những kết quả nghiên cứu trước đây của tác giả Rutherford và Devaney (2009), Alsemgeest (2015). Điều này được nhóm nghiên cứu tìm hiểu và đưa ra giải thích rằng dân trí tài chính có mối quan hệ mật thiết với sự tự tin khi đầu tư, bởi khi họ có mức độ hiểu biết cao hơn, họ sẽ thoải mái hơn trong việc đưa ra các quyết định về tài chính của họ (Lursadi & Mitchell, 2014; Mandell & Klein, 2009). Tuy nhiên khi sự tự tin trở nên quá cao, nó có thể ảnh hưởng tiêu cực đến nhận thức kiểm soát hành vi, khiến các nhà đầu tư trở nên quá chủ quan và bỏ qua nhiều yếu tố khách quan khác.

Ngoài ra, các kết luận về sự khác biệt trong các biến nhân khẩu học cũng tương đồng với các tác giả như Barber và cộng sự (2001), Mandell và cộng sự (2009), Kuckertz và cộng sự (2010), Lutfi (2011). Do đó, có hai điểm cần lưu ý cần tập trung để đưa ra các kiến nghị hợp lý chính là tầm quan trọng trong mức độ tác động mạnh mẽ của dân trí tài chính tới ý định đầu tư và sự tác động tiêu cực tới nhận thức kiểm soát hành vi của các nhà đầu tư.

5.2. Hàm ý chính sách

Thứ nhất, cung cấp thông tin tài chính đầy đủ và minh bạch. Nhà nước cần đưa ra các chính sách kiểm soát nguồn thông tin tài chính chặt chẽ hơn, kiểm toán đầy đủ và rõ ràng nhằm đưa đến cho công chúng những thông tin minh bạch nhất về các sản phẩm tài chính, cách thức hoạt động, lãi suất và rủi ro ẩn chứa trong từng loại hình tài chính để giúp người dân có những lựa chọn tài chính sáng suốt hơn.

Thứ hai, ban hành các chính sách khuyến khích đầu tư vào thị trường chứng khoán là biện pháp cần thực hiện xuyên suốt cùng các biện pháp nhằm phát triển kinh tế, thúc đẩy tài chính số và nâng cao dân trí tài chính. Các chính sách này có thể bao gồm giảm thuế đối với lợi nhuận từ cổ phiếu, đa dạng hoá các chính sách giao dịch, hỗ trợ các cá nhân và tổ chức nhỏ đầu tư ở thị trường cổ phiếu, tăng cường giám sát hành vi đầu tư để xác định những hành vi trục lợi bất chính và ngăn chặn từ đó giảm thiểu rủi ro trong hoạt động đầu tư, giúp thị trường minh bạch hơn và có được nhiều sự tin tưởng hơn từ phía các nhà đầu tư.

Thứ ba, tích hợp việc truyền đạt những kiến thức tài chính vào chương trình giảng dạy của nhiều ngành nghề dù không chuyên về kinh tế, thực hiện các chương trình đa môn học liên quan đến tài chính, trong đó các môn học khác nhau được kết hợp lại nhằm giúp sinh viên hiểu rõ hơn về quản lý tài chính cá nhân và đầu tư. Các trường còn có thể liên kết với các doanh nghiệp, tổ chức tài chính để thiết kế và phát triển các khóa học về đầu tư và phân tích tài chính giúp sinh viên có cơ hội học hỏi kiến thức và có thái độ tích cực, mạnh dạn hơn trong việc phân tích và đưa ra các quyết định đầu tư.

Danh mục tài liệu tham khảo

Ajzen, I. (1991). The theory of planned behavior. Organizational Behavior and Human Decision Processes, 50(2), 179-211.

Akhtar, F. and Das, N., 2019. Predictors of investment intention in Indian stock markets: Extending the theory of planned behaviour. International journal of bank marketing, 37(1), pp.97-119.

Bagozzi, R.P., 2000. On the concept of intentional social action in consumer behavior. Journal of Consumer research, 27(3), pp.388-396.

Barber, B.M. and Odean, T. (1998). Boys will be Boys: Gender, Overconfidence, and Common

Hastings, J.S. and Tejeda-Ashton, L., 2008. Financial literacy, information, and demand elasticity: Survey and experimental evidence from Mexico (No. w14538). National Bureau of Economic Research.

TS. Lê Hoàng Anh - Đại học Kinh tế Quốc dân

ThS. NCS. Nguyễn Quốc Việt Anh - Agribank chi nhánh Tỉnh Bắc Giang

ThS. Nguyễn Trần Hoàng Anh - Central Queensland University - Melbourne Campus

Tạp chí in số tháng 8/2024

email: [email protected], hotline: 086 508 6899

Tag:

Tag: