Các nhân tố ảnh hưởng đến rủi ro tín dụng của các ngân hàng thương mại Việt Nam

TCDN - Bài viết có mục tiêu xác định các yếu tố tác động đến rủi ro tín dụng (RRTD) của các ngân hàng thương mại (NHTM) Việt Nam. Với dữ liệu bảng của 35 NHTM cổ phần giai đoạn 2012 - 2020, hai mô hình hồi quy FEM và REM được lựa chọn thông qua các kiểm định về tính phù hợp.

TÓM TẮT:

Bài viết có mục tiêu xác định các yếu tố tác động đến rủi ro tín dụng (RRTD) của các ngân hàng thương mại (NHTM) Việt Nam. Với dữ liệu bảng của 35 NHTM cổ phần giai đoạn 2012 - 2020, hai mô hình hồi quy FEM và REM được lựa chọn thông qua các kiểm định về tính phù hợp. Các phát hiện chính của nghiên cứu là: (i) Ba biến vĩ mô có tác động cùng chiều tới RRTD là mức độ tăng trưởng thị trường bất động sản (BĐS), lãi suất thực và biến động tỷ giá; (ii) Trong các biến vi mô thuộc NHTM, khả năng sinh lời trên tài sản có tác động ngược chiều đến RRTD; trong khi lãi suất cho vay danh nghĩa có tác động cùng chiều đến RRTD; (iii) Do vậy, các giải pháp để quản lý tốt nợ xấu cần tập trung vào: Kiểm soát chặt chẽ hơn tín dụng BĐS, mở rộng dịch vụ ngân hàng ngoài hoạt động đầu tư, tín dụng và kiểm soát tốt chi phí kinh doanh, thận trọng khi cho vay đối với các đối tượng, lĩnh vực có mức lãi suất cao.

1. Mô hình và phương pháp nghiên cứu

1.1. Dữ liệu nghiên cứu

Dữ liệu nghiên cứu được thu thập từ báo cáo tài chính kiểm toán hợp nhất vào thời điểm cuối năm của các NHTM Việt Nam. Đây là bộ dữ liệu bảng, kết hợp giữa dữ liệu theo không gian (số liệu chéo) bao gồm các quan sát trên 35 NHTM Việt Nam ở cùng một thời điểm và dữ liệu theo thời gian bao gồm các quan sát trên một NHTM Việt Nam tại nhiều thời điểm từ năm 2012 đến năm 2020. Đây là dữ liệu bảng không cân đối vì trong giai đoạn này có những ngân hàng mới thành lập, có những ngân hàng được sáp nhập và có những ngân hàng không công bố báo cáo tài chính đầy đủ. Ngoài ra, các thông tin về yếu tố kinh tế vĩ mô được thu thập từ website của Tổng cục Thống kê Việt Nam.

1.2. Mô hình và giả thuyết nghiên cứu

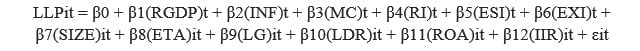

RRTD được đo lường bằng nhiều nhóm chỉ tiêu khác nhau như nợ xấu, mức độ trích lập và sử dụng dự phòng RRTD. Do đó, nhóm tác giả sử dụng hai mô hình nghiên cứu như sau:

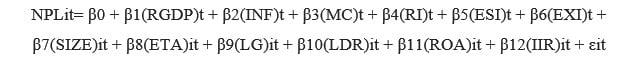

Mô hình 1:

Mô hình 2:

Trong đó, các biến và giả thuyết nghiên cứu được thể hiện trong Bảng 1.

1.3. Phương pháp nghiên cứu

Với dữ liệu bảng, bài viết sử dụng các phương pháp phân tích thống kê mô tả, phân tích tương quan, phân tích hồi quy, ước lượng lần lượt các mô hình: mô hình hồi quy tuyến tính thông thường Pooled OLS, mô hình hình ảnh hưởng cố định FEM, mô hình ảnh hưởng ngẫu nhiên REM. Kết quả của mô hình được kiểm định và so sánh để tìm ra mô hình phù hợp nhất: Kiểm định Hausman, kiểm định T-test, kiểm định F-test, tính hệ số xác định R2 và hệ số xác định hiệu chỉnh R2, kiểm tra mức ý nghĩa của các hệ số hồi quy trong mô hình.

2. Kết quả nghiên cứu

2.1. Thống kê mô tả

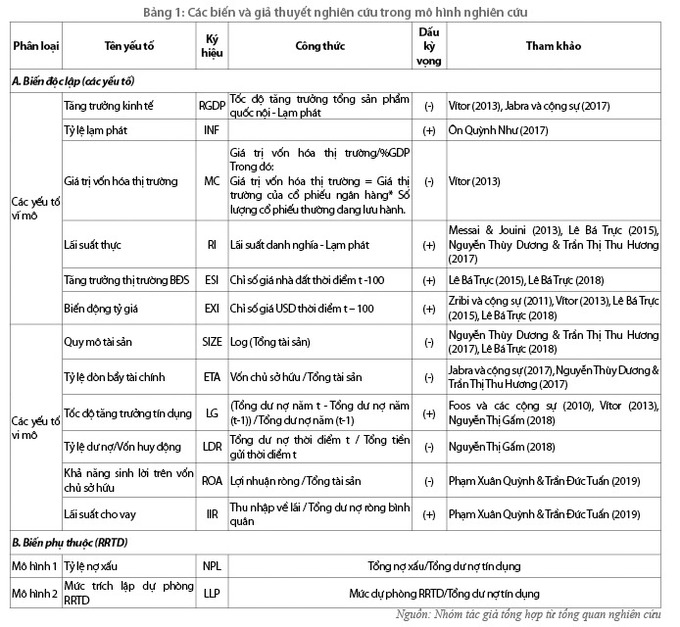

Các biến độc lập được sử dụng trong mô hình được tóm tắt đơn giản thông qua kết quả thống kê mô tả trong Bảng 2.

Trong giai đoạn nghiên cứu, tốc độ tăng trưởng tín dụng trung bình là 21,35% mỗi năm, cao nhất là 107,5% (VPBank trong năm 2018) và thấp nhất là -16,2% (Vietbank trong năm 2015). Đặc biệt, tỷ lệ dư nợ cho vay so với tổng nguồn vốn huy động thường rất cao, trung bình là 85,25%. Điều này cho thấy các NHTM đang lệ thuộc nhiều vào hoạt động tín dụng. Ngoài ra, khả năng sinh lời phân bổ khá dài từ -0,382% đến 2,86% cho thấy sự khác biệt lớn trong hiệu quả kinh doanh của các NHTM được khảo sát.

2.2. Kết quả xử lý dữ liệu và mô hình hồi quy

Phân tích tương quan cho thấy hệ số tương quan với NPL và các biến độc lập dao động từ -0,9226 đến 0,6845; hệ số tương quan LLP và các biến độc lập dao động từ -0,9226 đến 0,7567. Mức tương quan này không quá cao (< 0,8), vì vậy, theo đánh giá sơ bộ, không có hiện tượng đa cộng tuyến.

Nhóm tác giả sử dụng kiểm định T-test để đánh giá hiện tượng phương sai thay đổi trong mô hình REM và xttest3 trong FEM. Kết quả thu được với Chibar-square (Chibar2) = 2037,19 và Prob>chi-square (chi2) = 0,0000 (mô hình 1); Chibar2 = 156,21và Prob>chi2 = 0,000 (mô hình 2), do đó, kết luận có hiện hượng phương sai thay đổi. Để khắc phục, tác giả sử dụng mô hình sai số chuẩn mạnh (Robust Standard errors), hay còn gọi là ước lượng sai số chuẩn vững.

Đối với mô hình 1, kết quả kiểm định F cho thấy, mô hình Pooled OLS là không thích hợp vì tác động cố định của mỗi NHTM Việt Nam (F = 0,00 và P-value = 0,000). Kiểm định Hausman để lựa chọn giữa FEM và REM cho thấy FEM là mô hình phù hợp cho nghiên cứu này vì Prob = 0,0003 < 0,05. Đối với mô hình 2, kết quả kiểm định F cho thấy, mô hình Pooled OLS là không thích hợp. Kiểm định Hausman cho thấy REM là mô hình phù hợp cho nghiên cứu này vì Prob = 0,9013 > 0,05.

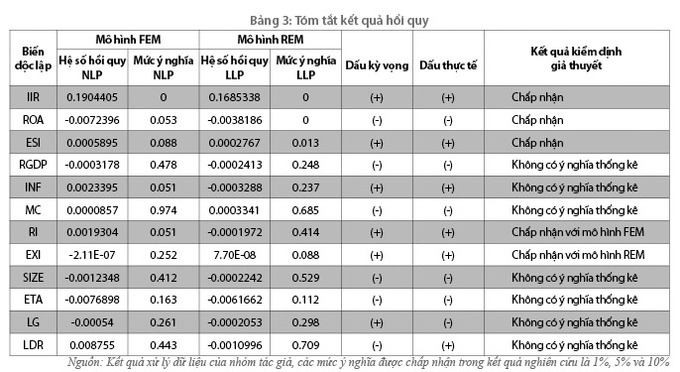

Kết quả ước lượng của 2 mô hình như trong Bảng 3.

2.3. Thảo luận kết quả nghiên cứu

Với kết quả xử lý mô hình REM và FEM ở trên, các phát hiện chính của nghiên cứu này là:

Thứ nhất, biến vĩ mô “mức độ tăng trưởng thị trường BĐS” có tác động cùng chiều với cả hai biến đo lường RRTD (tỷ lệ nợ xấu và mức độ trích lập dự phòng) và đúng với giả thuyết được đưa ra. Biến tăng trưởng thị trường BĐS có tác động cùng chiều đến tỷ lệ nợ xấu và mức trích lập dự phòng RRTD với hệ số hồi quy lần lượt là 0,0005895 và 0,013. Kết quả này tương đồng với nghiên cứu của Lê Bá Trực (2018). Biến động thị trường BĐS có thể gây nên RRTD ngân hàng khi BĐS vừa là đối tượng cho vay vừa được dùng làm tài sản đảm bảo. Sự tăng trưởng của cho vay có mối quan hệ chặt chẽ với sự phát triển mạnh mẽ của thị trường nhà đất. Trong đó, giá trị tài sản thế chấp là BĐS trong các giao dịch cho vay là một yếu tố quan trọng. Khi thị trường BĐS tăng trưởng mạnh, các ngân hàng nắm giữ tài sản thế chấp là BĐS có niềm tin vững chắc hơn vào khả năng thu hồi nợ tốt nếu trong trường hợp xấu nhất phải bán tài sản bảo đảm. Hơn nữa, nhu cầu vay của các cá nhân để mua nhà, sửa nhà, đổi nhà cũng là một thị trường bán lẻ hết sức hấp dẫn. Các doanh nghiệp kinh doanh BĐS cũng dùng đòn bẩy tài chính từ các tổ chức tín dụng trong giai đoạn thị trường BĐS phát triển mạnh. Tuy vậy, điều này cũng có thể gây ra một số hệ lụy trong tương lai nếu NHTM quá quan tâm tới tài sản thế chấp khi ra quyết định cho vay. Việc thu hút dòng chảy vào thị trường BĐS ảnh hưởng đến tính thanh khoản trên thị trường tiền tệ. Khi thị trường đang trong giai đoạn phục hồi và phát triển, dòng tiền chảy mạnh vào thị trường BĐS. Dòng chảy này tạo áp lực lớn làm giá BĐS tăng lên nhanh chóng, tạo ra những cơn sốt đất trên thị trường. Song, khi thị trường nhà đất suy giảm, tính thanh khoản của sản phẩm đóng băng, các doanh nghiệp kinh doanh BĐS và người vay tiền mua nhà đất gặp khó khăn, hệ quả là để lại các khoản nợ xấu khổng lồ trong các NHTM. Thống kê mới đây của Fiin Ratings cho thấy, hệ số chi trả lãi vay của các doanh nghiệp BĐS phát hành trái phiếu trong năm 2020 giảm về mức 0,7 lần, tức lợi nhuận tạo ra không đủ trang trải lãi vay. Khả năng đáp ứng nghĩa vụ trả nợ của các doanh nghiệp này sẽ phụ thuộc lớn vào sự hồi phục của ngành BĐS nhà ở, trong khi đó, thị trường BĐS đang có hiện tượng nguồn cung mới thiếu hụt trầm trọng. Do vậy, yếu tố này cần được các NHTM đánh giá cẩn trọng và thường xuyên.

Thứ hai, lãi suất thực là biến vĩ mô tác động cùng chiều tới tỷ lệ nợ xấu của NHTM với hệ số hồi quy là 0,1904 theo mô hình FEM. Điều này giống với các nghiên cứu trước như Messai, & Jouini (2013), Lê Bá Trực (2015) và Nguyễn Thùy Dương & Trần Thị Thu Hương (2017). Lãi suất thực tăng làm chi phí các khoản vay của khách hàng tăng, đồng nghĩa với việc áp lực trả nợ tăng cao trong khi khả năng tài chính của khách hàng không thể đáp ứng kịp. Đây chính là nguyên nhân dẫn đến sự gia tăng của các khoản nợ xấu, nhất là trường hợp các khoản vay với lãi suất thả nổi. Vì lúc này, các khoản vay thả nổi chịu ảnh hưởng mạnh nhất từ lãi suất thực. Khi lãi suất thực tăng lên, khách hàng thường chọn lựa các dự án đầu tư có mức sinh lời cao hơn để đảm bảo trả lãi mà vẫn có lợi nhuận kỳ vọng, do vậy mức độ rủi ro trong cho vay tăng. Điều này cũng thể hiện xu hướng một số NHTM Việt Nam theo đuổi mục tiêu lợi nhuận cao khi tăng lãi suất thực lên thì phải chấp nhận mức rủi ro cao.

Thứ ba, biến động tỷ giá có tác động cùng chiều với dự phòng RRTD với hệ số hồi quy là 7.70E-08, điều này tương tự với kết quả nghiên cứu của Zribi, Nabila và cộng sự (2011), Castro, Vítor (2013) và Lê Bá Trực (2018). Tỷ giá có ảnh hưởng đến các doanh nghiệp nhập khẩu nguyên vật liệu và sản phẩm từ nước ngoài. Khi đồng nội tệ mất giá đồng nghĩa với việc chi phí đầu vào của các doanh nghiệp này tăng cao. Doanh nghiệp phải bỏ ra nhiều tiền hơn để nhập khẩu nguyên vật liệu. Chi phí tăng cao khiến lợi nhuận của doanh nghiệp giảm, ảnh hưởng đến khả năng trả nợ với ngân hàng. Trước tình hình đó, ngân hàng có thể gia tăng dự phòng RRTD để đề phòng rủi ro có thể xảy ra. Hơn nữa, biến động tỷ giá lớn tác động làm tăng RRTD theo hai cách: (i) Các doanh nghiệp, cá nhân vay vốn liên quan tới xuất nhập khẩu bị tác động, do đó rủi ro cho vay tăng; (ii) Ngân hàng huy động tiền gửi bằng ngoại tệ để chuyển đổi thành nội tệ, cho vay khách hàng, lãi suất cho vay tăng lên, khiến cho RRTD tăng.

Thứ tư, biến vi mô có tác động ngược chiều đến RRTD là khả năng sinh lời trên tài sản. ROA của NHTM có tác động ngược chiều với tỷ lệ nợ xấu và mức trích lập dự phòng RRTD với hệ số hồi quy lần lượt là -0,0072396 và -0,0038186. Kết quả này ngược với nghiên cứu của Karimiyan và các cộng sự (2013) nhưng phù hợp với đa số các nghiên cứu trước như Dimitrios et al. (2012), Messai (2013) và Phạm Xuân Quỳnh & Trần Đức Tuấn (2019). ROA cho biết hiệu quả quản lý hoạt động kinh doanh của ngân hàng, ROA càng thấp tức khả năng sinh lời của ngân hàng đó càng kém. Ngân hàng có tỷ suất sinh lời thấp thường liên quan đến các kỹ năng kém trong chấm điểm tín dụng, thẩm định tài sản bảo đảm và cam kết giám sát khách hàng vay nợ, dẫn đến RRTD gia tăng. Khi ngân hàng tăng các khoản vay yếu kém, thu lãi giảm do nhiều khoản không thu hồi được. Bên cạnh đó, mức trích lập dự phòng RRTD nhiều hơn do chất lượng của danh mục khoản vay suy giảm. Ngược lại, NHTM có tỷ suất sinh lời cao, kiểm soát tốt nợ xấu hay kiểm soát tốt chi phí kinh doanh thì RRTD có xu hướng giảm.

Thứ năm, yếu tố vi mô có tác động cùng chiều đến RRTD là lãi suất cho vay danh nghĩa. Lãi suất cho vay danh nghĩa có tác động thuận chiều tới tỷ lệ nợ xấu với hệ số hồi quy là 0,1904405. Điều này giống với các nghiên cứu trước như Messai & Jouini (2013), Lê Bá Trực (2015) và Nguyễn Thùy Dương & Trần Thị Thu Hương (2017). Chính sách lãi suất cho vay của mỗi ngân hàng thể hiện mức độ chấp nhận rủi ro của ngân hàng. Trong bối cảnh thị trường còn nhiều khó khăn, các ngân hàng cho vay nhiều có thể gặp phải rủi ro cao, do đó phải trích lập dự phòng nhiều, điều này buộc họ phải tính toán lợi nhuận cao hơn bằng cách tăng lãi suất cho vay danh nghĩa để bù đắp các khoản rủi ro dự kiến. Lãi suất tăng làm chi phí các khoản vay của khách hàng tăng, đồng nghĩa với việc áp lực trả nợ tăng cao trong khi khả năng tài chính của khách hàng không thể đáp ứng kịp. Đây chính là nguyên nhân dẫn đến sự gia tăng của các khoản nợ xấu, nhất là trường hợp các khoản vay với lãi suất thả nổi. Vì lúc này, các khoản vay thả nổi chịu ảnh hưởng mạnh nhất từ lãi suất.

Thứ sáu, nhiều biến vi mô của ngân hàng chưa có mối quan hệ rõ với RRTD như: quy mô tài sản, tỷ lệ đòn bẩy tài chính, tốc độ tăng trưởng tín dụng, tỷ lệ dư nợ/vốn huy động, giá trị vốn hóa thị trường của ngân hàng. Điều này cũng thể hiện đặc trưng của hệ thống NHTM Việt Nam là các chỉ số này không quá khác biệt, không có nhiều ngân hàng lớn, các ngân hàng dùng đòn bẩy tài chính tương tự nhau, trong khi tốc độ tăng trưởng tín dụng tối đa do Ngân hàng Nhà nước quyết định. Số lượng ngân hàng niêm yết trên sàn chứng khoán cũng không nhiều. Thứ bảy, các biến vĩ mô còn lại đều không có tác động tới RRTD của các NHTM Việt Nam, như tăng trưởng kinh tế, tỷ lệ lạm phát. Do vậy, nợ xấu và mức độ trích lập dự phòng RRTD tại Việt Nam phụ thuộc rất lớn vào các yếu tố thuộc về ngân hàng. Điều này cũng có thể được giải thích do các quan sát trong mẫu nghiên cứu đều chỉ tập trung ở Việt Nam mà không có các quốc gia khác. Do vậy, tất cả các NHTM Việt Nam đều chịu tác động tương tự như nhau từ các biến vĩ mô nêu trên.

3. Một số khuyến nghị

Dựa trên kết quả nghiên cứu thực nghiệm về các yếu tố ảnh hưởng đến RRTD, nhóm tác giả khuyến nghị một số giải pháp cho các bên có liên quan như sau:

Một là, các NHTM Việt Nam nên kiểm soát chặt chẽ hơn tín dụng BĐS để tránh rủi ro nợ xấu, cần xây dựng hệ thống dự báo tốt cũng như hệ thống quản trị RRTD hiệu quả, tránh dựa quá nhiều vào tài sản đảm bảo là BĐS trong chính sách cho vay, đồng thời đánh giá thêm các yếu tố vi mô và vĩ mô có ảnh hưởng đến RRTD.

Hai là, các NHTM Việt Nam nên nâng cao khả năng sinh lời, thông qua việc mở rộng dịch vụ ngân hàng ngoài hoạt động đầu tư, tín dụng và kiểm soát tốt chi phí kinh doanh. Từ đó, NHTM có đủ tiềm lực áp dụng vận hành mô hình quản trị rủi ro hiệu quả, qua đó phòng, chống RRTD, đảm bảo an toàn hoạt động cho vay của mình.

Ba là, các NHTM Việt Nam cần thận trọng khi cho vay đối với các đối tượng, lĩnh vực có mức lãi suất cao, không nên vì mục tiêu lợi nhuận mà nới lỏng các điều kiện tín dụng, rút ngắn các thủ tục, quy định nội bộ của ngân hàng, hạ thấp các điều kiện để đảm bảo an toàn vốn.

Bốn là, các cơ quan liên quan cần tăng cường cải thiện tính minh bạch của thị trường BĐS bằng cách hoàn thiện xây dựng các chỉ số giá, tăng cường phân tích nhu cầu nhà ở, theo dõi nguồn cung trên thị trường, tiếp tục cơ cấu thị trường, các dự án và cơ cấu lại các sản phẩm BĐS để các sản phẩm đến với mọi người, phù hợp với nhu cầu thực và khả năng chi trả.

TÀI LIỆU THAM KHẢO:

1. Das, Abhiman and Ghosh, Saibal (2007): Determinants of Credit Risk in Indian State-owned Banks: An Empirical Investigation. Published in: Economic Issues, Vol. 12, No. 2 (September 2007): pp. 48-66.

2. Dimitrios, Louisz & Vouldis, Angelos & Metaxas, Vasilios. (2010). Macroeconomic and Bank-Specific Determinants of Non-Performing Loans in Greece: A Comparative Study of Mortgage, Business and Consumer Loan Portfolios. Journal of Banking & Finance. 36. 10.2139/ssrn.1703026.

3. Foos, Daniel., Lars Norden, & Martin Weber 2010, Loan growth and riskiness of banks, Journal of banking and finance, (34), 217-228.

email: [email protected], hotline: 086 508 6899

Tag:

Tag: