VTCA hướng dẫn doanh nghiệp quyết toán thuế

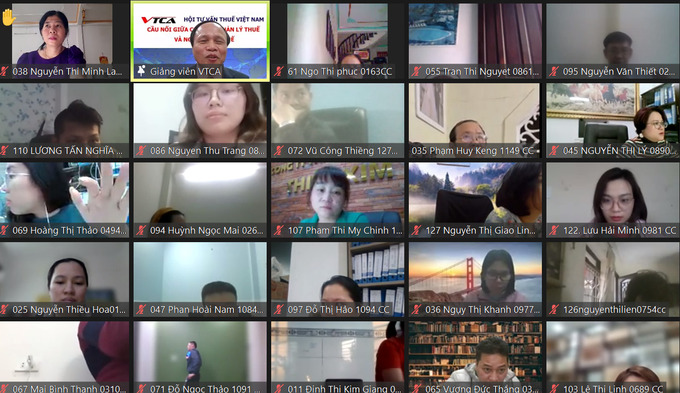

TCDN - Để hỗ trợ doanh nghiệp thực hiện quyết toán thuế TNDN, thuế TNCN năm 2021 và khai thuế, thuế GTGT, áp dụng hóa đơn điện tử, Hội Tư vấn Thuế Việt Nam (VTCA) vừa tổ chức khóa Cập nhật kiến thức với hơn 350 học viên tham dự.

Hoạt động này nằm trong chương trình đào tạo cập nhật kiến thức cho các cá nhân có chứng chỉ hành nghề Đại lý thuế và các cá nhân, doanh nghiệp quy định tại Thông tư số 10/2021/TT-BTC Hướng dẫn Quản lý hành nghề dịch vụ làm thủ tục về thuế; Quyết định số 97/QĐ -TCT ban hành chương trình khung cập nhật kiến thức hành nghề dịch vụ làm thủ tục về thuế năm 2022.

Đồng thời, hỗ trợ người nộp thuế thực hiện quyết toán thuế TNDN, thuế TNCN năm 2021, việc khai thuế, thuế GTGT, áp dụng hóa đơn điện tử và quy định về miễn, giảm Thuế tại Nghị quyết số 43/2022/QH15 và Nghị định số 15/2022/NĐ-CP.

Lưu ý doanh nghiệp về những rủi ro khi quyết toán thuế không chính xác, bà Nguyễn Thị Cúc - Chủ tịch VTCA nhấn mạnh, đối với trường hợp chậm nộp tiền thuế, tính tiền chậm nộp theo mức 0,03% trên số tiền thuế chậm nộp nhân với số ngày chậm nộp.

Đối với hành vi khai sai dẫn đến thiếu số tiền thuế phải nộp hoặc tăng số tiền thuế được hoàn, mức xử phạt đối với các hành vi vi phạm quy định trên là 20% tính trên số tiền thuế khai thiếu hoặc số tiền thuế được hoàn, số thuế được miễn, giảm cao hơn so với mức quy định của pháp luật về thuế.

Trường hợp vi phạm theo quy định trên thì ngoài việc bị xử phạt theo quy định là 20% tính trên số tiền thuế khai thiếu tại còn bị áp dụng biện pháp khắc phục hậu quả là nộp đủ số tiền thuế nợ, số tiền thuế thiếu, tiền chậm nộp tiền thuế vào ngân sách nhà nước.

Cơ quan thuế xác định số tiền thuế thiếu, số ngày chậm nộp tiền thuế, tiền chậm nộp tiền thuế; số tiền phạt và ra quyết định xử phạt đối với người nộp thuế.

Do thực hiện cơ chế doanh nghiệp tự khai, tự nộp và tự chịu trách nhiệm trước pháp luật về số thuế TNDN phải nộp NSNN, nên doanh nghiệp cần tự xác định đối tượng được ưu đãi thuế TNDN hay không, thuế suất ưu đãi đối với dự án cụ thể của doanh nghiệp được hưởng.

Bênh cạnh đó, cần xác định tiền thuế TNDN được miễn giảm. Ví dụ doanh nghiệp sản xuất, xây dựng, GTVT sử dụng nhiều lao động nữ, giảm thuế 30% theo Nghị quyết 406/NQ‐UBTVQH15.

Cơ quan thuế không có trách nhiệm quyết toán thuế với doanh nghiệp mà thực hiện chức năng tuyên truyền, hỗ trợ, thực hiện thanh kiểm tra theo cơ chế quản lý rủi ro, cưỡng chế nợ thuế theo quy định của Luật quản lý thuế , trong đó có nội dung xác định số liệu quyết toán thuế TNDN của doanh nghiệp so với Luật thuế quy định.

Liên quan đến việc rà soát các khoản doanh thu, chi phí, thủ tục hóa đơn từ hợp pháp, hợp lý theo quy định, bà Nguyễn Thị Cúc cho hay, doanh nghiệp cần phân biệt sự khác biệt giữa doanh thu, chi phí thực tế phát sinh tại doanh nghiệp, kể cả các chi phí phục vụ cho hoạt động sản xuất kinh doanh, có đủ hóa đơn chứng từ với chi phí được phép được trừ khi tính thuế TNDN; chi phí về hạch toán doanh thu, chi phí theo quy định của chế độ kế toán và theo quy định của văn bản pháp quy về thuế. Ví dụ: doanh thu xuất khẩu: theo kế toán xác định doanh thu khi hàng hóa chuyển sang mạn tàu xuất khẩu nhưng doanh thu tính thuế TNDN là thời điểm doanh nghiệp hoàn tất thủ tục hải quan.

Riêng về chênh lệch tỷ giá cuối năm, kế toán cần xác định tất cả các khoản chênh lệch tỷ giá ngoại tệ tại thời điểm cuối ký, tuy nhiên Luật thuế chỉ chấp nhận chênh lệch tỷ giá của các khoản nợ phải trả mới đưa vào chi phí, lãi khi tính thuế TNDN.

Thu Trang

email: [email protected], hotline: 086 508 6899

Tag:

Tag: