Các nhân tố ảnh hưởng đến việc chấp hành pháp luật thuế của các hộ kinh doanh tại Q.Thủ Đức - TP.Hồ Chí Minh

TCDN - Nghiên cứu “Các nhân tố ảnh hưởng đến việc chấp hành pháp luật thuế của các hộ kinh doanh cá thể tại Quận Thủ Đức, TP. Hồ Chí Minh” là cần thiết và có ý nghĩa quan trọng trong điều kiện kinh tế hiện nay.

Mục tiêu nghiên cứu này xác định các nhân tố ảnh hưởng đến chấp hành thuế của các hộ kinh doanh cá thể tại địa bàn Quận Thủ Đức, TP. Hồ Chí Minh. Dữ liệu nghiên cứu thực nghiệm được thu thập thông qua việc khảo sát 200 hộ kinh doanh cá thể tại địa bàn nghiên cứu. Kết quả phân tích nhân tố khám phá EFA cho thấy có 5 nhân tố ảnh hưởng đến chấp hành thuế gồm: (i) Kiến thức thuế, (ii) Hệ thống thuế, (iii) Quản lý thuế, (iv) Chuẩn mực đạo đức, (v) Nhận thức về tính công bằng (của hệ thống thuế). Kết quả phân tích tương quan Pearson và phân tích hồi quy tuyến tính chỉ còn 3 nhân tố ảnh hưởng được sắp xếp theo thứ tự mức độ giảm dần như sau: (i) Nhận thức về tính công bằng, (ii) Hệ thống thuế, (iii) Chuẩn mực đạo đức. Cuối cùng nghiên cứu cũng trình bày một số hàm ý nghiên cứu và hướng nghiên cứu tiếp theo.

1. Mở đầu

Tại Việt Nam, hộ kinh doanh cá thể là một trong những thành phần kinh tế quan trọng. Tuy nhiên, theo số liệu của Tổng cục Thống kê, năm 2018 cả nước có hơn 5,6 triệu hộ kinh doanh cá thể. Trong khi, 2015 - 2018 số liệu thu thuế của Tổng cục Thuế cho thấy cả nước chỉ có hơn 1,7 triệu lượt hộ nộp thuế năm 2018. Từ năm 2015 - 2018, số thu thuế tuyệt đối từ hộ kinh doanh cá thể chỉ tăng nhẹ qua các năm, nếu tính theo tỷ trọng đóng góp cho ngân sách có xu hướng giảm. Thành phố Hồ Chí Minh là một trung tâm kinh tế, tài chính, thương mại, dịch vụ của cả nước; là hạt nhân của vùng kinh tế trọng điểm phía Nam. Với tốc độ tăng trưởng kinh tế cao, về quy mô thành phố chỉ chiếm 0,6% diện tích và 8,3% dân số nhưng đã đóng góp 20,2% tổng sản phẩm quốc gia. Quận Thủ Đức nằm ở phía Đông - Bắc TP. Hồ Chí Minh, là địa bàn kinh tế trọng điểm với 2 khu chế xuất (Linh Trung 1, Linh Trung 2) và 1 khu công nghiệp (Bình Chiểu).

Do đó, quận Thủ Đức TP. Hồ Chí Minh là nơi tập trung của rất nhiều hộ kinh doanh cá thể cung cấp các dịch vụ lưu trú cũng như các dịch vụ khác liên quan đến người lưu trú như dịch vụ ăn uống, giải trí, nhu yếu phẩm... Chính vì vậy, nghiên cứu “Các nhân tố ảnh hưởng đến việc chấp hành pháp luật thuế của các hộ kinh doanh cá thể tại Quận Thủ Đức, TP. Hồ Chí Minh” là cần thiết và có ý nghĩa quan trọng trong điều kiện kinh tế hiện nay. Kết quả của nghiên cứu cũng đưa ra một số khuyến nghị có thể giúp các cơ quan quản lý Nhà nước đề ra các giải pháp nâng cao nhận thức cho hộ kinh doanh cá thể cả nước nói chung và tại TP. Hồ Chí Minh nói riêng.

2. Cơ sở lý thuyết và mô hình nghiên cứu

Trong một thời gian dài, nhiều nhà nghiên cứu đã cố gắng định nghĩa chấp hành thuế. Lấy ví dụ Allingham and Sandmo (1972) đã định nghĩa chấp hành thuế là báo cáo tất cả thu nhập thực tế. Kirchler (2007) cho rằng chấp hành thuế là sự tự nguyện của người nộp thuế. Tương tự như vậy, theo báo cáo của IRS (2009); ATO (2009); IRB (2009), chấp hành thuế là sự tự nguyện của người nộp thuế trong thực hiện nghĩa vụ thuế theo quy định của các luật thuế, kê khai đầy đủ chính xác thu nhập và nộp thuế đầy đủ, đúng thời gian quy định. Do đó xét trong phạm vi nghiên cứu này, khái niệm về chấp hành thuế được định nghĩa là việc người nộp thuế thực hiện đúng quy định của pháp luật thuế hiện hành như kê khai và nộp thuế đúng thời hạn; kê khai và nộp thuế chính xác và đầy đủ; thực hiện đúng quy định về hóa đơn, chứng từ kế toán.

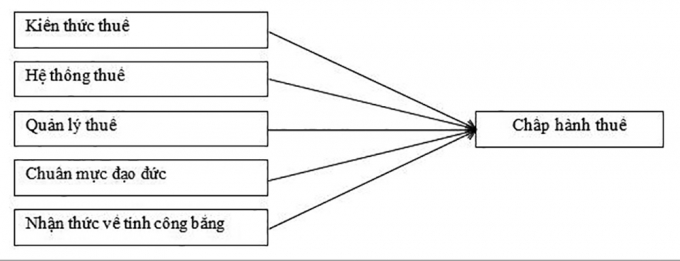

Các nhân tố ảnh hưởng đến chấp hành thuế đã được khám phá và nghiên cứu bởi nhiều tác giả như Allingham and Sandmo (1972), Clotfelter (1983), Jackson & Milliron (1986), Baldry (1987), Fisher & cộng sự (1992), Ritsema & cộng sự (2003), Torgler (2003), Chau & Leung (2009)... Các nghiên cứu đã đi sâu phân tích các nhân tố ảnh hưởng đến việc chấp hành thuế của người nộp thuế đúng quy định của pháp luật. Dựa trên sự tổng hợp các nghiên cứu trước đây và nghiên cứu khám phá của mình, nhóm tác giả đã đề xuất mô hình nghiên cứu các nhân tố ảnh hưởng đến chấp hành thuế của hộ kinh doanh cá thể với 5 nhóm nhân tố bao gồm: Kiến thức thuế, Hệ thống thuế, Quản lý thuế, Chuẩn mực đạo đức và Nhận thức về tính công bằng.

Mô hình nghiên cứu được trình bày theo hình dưới đây:

Hình 1. Mô hình nghiên cứu đề xuất

Kiến thức thuế: Các nhà nghiên cứu đã khẳng định người nộp thuế càng am hiểu kiến thức về thuế thì càng chấp hành thuế đúng quy định (Clotfelter, 1983; Groenland & Veldhoven, 1983; Wahlund, 1992; Ericksen & Fallan, 1996; Singh, 2003; Park & Hyn, 2003; Kirchler & cộng sự, 2008). Trên cơ sở đó ta có giả thuyết H1: Kiến thức thuế có tác động cùng chiều (+) với chấp hành thuế.

Hệ thống thuế: Được đo lường bằng hai tiêu chí là thuế suất và sự phức tạp của hệ thống thuế. Collins & Plumlee (1991), Friedland & cộng sự (1978), Clotfelter (1983), Slemrod & cộng sự (2001), Alm & cộng sự (1992), Jackson & Mckee (1992) đã chỉ ra rằng việc chấp hành thuế sẽ giảm nếu người nộp thuế chịu thuế suất cao. Tương tự như vậy, Clotfelter (1983), Milliron (1985), Jackson & Milliron (1986), Richardson (2006) đã chứng minh rằng hệ thống thuế càng phức tạp thì chấp hành thuế sẽ giảm. Trên cơ sở đó ta có giả thuyết H2: Hệ thống thuế có tác động nghịch chiều (-) với chấp hành thuế.

Quản lý thuế: được đo lường bởi hai tiêu chí là tần suất kiểm tra và xử phạt. Allingham and Sandmo (1972), Alm (1991), Alm & cộng sự (1995) và Massimo (1993) đã khẳng định tần suất kiểm tra của cơ quan thuế càng cao sẽ làm tăng việc chấp hành thuế và giảm việc không chấp hành thuế đúng quy định. Đối với việc xử phạt về thuế, các tác giả Allingham and Sandmo (1972), Tittle (1980), Grasmick & Scott (1982), Witte & Woodbury (1985), Hasseldine & cộng sự (2007) đã chỉ ra rằng chấp hành thuế sẽ tăng khi việc xử phạt vi phạm về thuế khắt khe và mức phạt cao. Trên cơ sở đó ta có giả thuyết H3: Quản lý thuế có tác động cùng chiều (+) với chấp hành thuế.

Chuẩn mực đạo đức: Alm & cộng sự (1999), Gordon (1989), Clotfelter (1983), Erard & Feinstein (1994), Trivedi & cộng sự (2003), Blanthorne & Kaplan (2008), Torgler (2003, 2006), Wenzel (2005), Kirchler & cộng sự (2008), ... đã chứng minh rằng chuẩn mực đạo đức là một nhân tố quan trọng ảnh hưởng mạnh đến chấp hành thuế. Trên cơ sở đó ta có giả thuyết H4: Chuẩn mực đạo đức có tác động cùng chiều (+) với chấp hành thuế.

Nhận thức về tính công bằng: Nhận thức cá nhân của người nộp thuế về tính công bằng trong hệ thống thuế cũng tác động đến việc chấp hành thuế. Các tác giả Spicer & Becker (1980); Jackson & Milliron (1986); Tyler & Lind (1992); Alm & cộng sự (1992, 1993); Richardson (2005); Gilligan & Richardson (2005); Kirchler (2007); Kirchler & cộng sự (2008); Van Dijke & Verboon (2010) đã chứng minh rằng nếu người nộp thuế cho rằng có tính công bằng trong hệ thống thuế thì họ sẵn sàng chấp hành thuế theo đúng quy định. Trên cơ sở đó ta có giả thuyết H5: Nhận thức về tính công bằngcó tác động cùng chiều (+) với chấp hành thuế.

3. Phương pháp nghiên cứu

Nghiên cứu trải qua hai giai đoạn: Giai đoạn thứ nhất là nghiên cứu định tính nhằm mục đích xây dựng và củng cố mô hình nghiên cứu lý thuyết thông qua trao đổi trực tiếp với một số cán bộ quản lý thuế tại địa bàn nghiên cứu cũng như nghiên cứu từ các bài báo khoa học có cùng chủ đề nghiên cứu. Giai đọan thứ hai là nghiên cứu định lượng nhằm mục đích xác định các nhân tố ảnh hưởng và đo lường mức độ ảnh hưởng của chúng lên chấp hành thuế.

Tất cả các thang đo trong mô hình đều là thang đo đa biến. Các thang đo này sử dụng dạng Likert 5 điểm với: 1 là hoàn toàn không đồng ý, đến 5 là hoàn toàn đồng ý.

Nghiên cứu này sử dụng kỹ thuật phỏng vấn trực tiếp bằng bảng câu hỏi chi tiết với các hộ kinh doanh cá thể tại quận Thủ Đức, TP.Hồ Chí Minh. Kích thước của mẫu áp dụng trong nghiên cứu dựa trên yêu cầu của phân tích nhân tố khám phá EFA. Theo nghiên cứu của Hair & cộng sự (1998), theo nhận định của Hoàng Trọng và Chu Nguyễn Mộng Ngọc (2008) thì cỡ mẫu ít nhất phải bằng 5 lần số biến quan sát. Với mô hình nghiên cứu có 26 biến quan sát, kích thước mẫu tối thiểu là 130 mẫu. Đối với phân tích hồi quy đa biến theo Tabachnich & Fidell (2007) kích cỡ mẫu tối thiểu phải đạt theo công thức N>= 50 + 8p (N: kích thước mẫu, p: số biến độc lập) nên với số biến độc lập là 5 thì kích cỡ mẫu tối thiểu của nghiên cứu phải là 90. Do đó, kích cơ mẫu áp dụng cho nghiên cứu này là 220. Tổng số phiếu phát ra là 220, thu về sau khi loại bỏ phiếu không hợp lệ để đưa vào thực hiện nghiên cứu chính thức là 200 (thỏa mãn điều kiện kích thước mẫu cần thiết) được mã hóa và phân tích dữ liệu bằng phần mềm SPSS 25.

4. Kết luận và khuyến nghị

Nghiên cứu “Các nhân tố ảnh hưởng đến việc chấp hành pháp luật thuế của các hộ kinh doanh cá thể tại Quận Thủ Đức - TP. Hồ Chí Minh” có kết quả nghiên cứu định tính đưa ra mô hình chính thức gồm 5 nhân tố với 23 biến quan sát: (1) Kiến thức thuế, (2) Hệ thống thuế, (3) Quản lý thuế, (4) Chuẩn mực đạo đức và (5) Nhận thức về tính công bằng. Nghiên cứu định lượng sử dụng thang đo Likert 5 điểm để đánh giá các biến quan sát. Mẫu hợp lệ trong nghiên cứu định lượng là 200. Phần mềm SPSS 25 được sử dụng để xử lý số liệu.

Kết quả phân tích nhân tố EFA có 22 biến được giữ lại và nhóm thành 5 nhân tố như mô hình nghiên cứu ban đầu. Tuy nhiên, theo kết quả phân tích tương quan Pearson chỉ có 3 nhân tố (Hệ thống thuế, Chuẩn mực đạo đức và Nhận thức về tính công bằng) được đưa vào phân tích hồi quy tuyến tính. Kết quả phân tích hồi quy tuyến tính cho thấy 2 biến Chuẩn mực đạo đức và Nhận thức về tính công bằng ảnh hưởng thuận chiều với biến phụ thuộc Chấp hành thuế và biến Hệ thống thuế ảnh hưởng nghịch chiều với biến phụ thuộc Chấp hành thuế. Các biến này được sắp xếp theo mức độ ảnh hưởng từ cao xuống thấp là: Nhận thức về tính công bằng, Hệ thống thuế và Chuẩn mực đạo đức. Kết quả này thể hiện sự đánh giá về mức độ chấp hành thuế của các hộ kinh doanh cá thể tại địa bàn quận Thủ Đức, TP. Hồ Chí Minh ở mức độ khá cao (Điểm trung bình về Chấp hành thuế là 3,68). Điều này phản ánh đúng thực tiễn về việc chấp hành thuế của các hộ kinh doanh cá thể kinh doanh trên địa bàn. Dựa vào kết quả trên, các tác giả đề xuất một số khuyến nghị nhằm nâng cao mức độ chấp hành thuế của các hộ kinh doanh cá thể tại quận Thủ Đức, TP. Hồ Chí Minh như sau:

Một là, xây dựng chính sách thuế phù hợp với từng quy mô hộ kinh doanh cá thể để các hộ kinh doanh nhận thức được tính công bằng trong việc chấp hành thuế giữa những người kinh doanh cùng lĩnh vực và khác lĩnh vực. Đối với hộ kinh doanh có quy mô nhỏ, chỉ áp dụng thuế khoán cần xây dựng cơ sở dữ liệu về doanh thu, chi phí, địa bàn kinh doanh, ngành nghề... để cán bộ quản lý thuế có cơ sở ấn định doanh thu khoán một cách công bằng; đồng thời công khai thông tin về hộ kinh doanh nộp thuế khoán. Đối với các hộ kinh doanh có quy mô lớn thì cần thắt chặt quản lý tương tự doanh nghiệp, không áp dụng mức thuế khoán, nộp thuế theo kê khai và áp dụng chế độ kế toán, hóa đơn điện tử để tránh tình trạng các hộ kinh doanh cố tình không chấp hành thuế đúng quy định.

Hai là, nâng cao vai trò trách nhiệm của hội đồng tư vấn thuế xã, phường đối với việc xác định doanh thu và mức thuế của hộ kinh doanh, đồng thời tránh bỏ sót hộ kinh doanh chưa đưa vào diện quản lý thuế. Hội đồng tư vấn thuế xã, phường cần làm việc nghiêm túc, chặt chẽ, công tâm thì mức thuế khoán sẽ sát với thực tế, thể hiện được tính công bằng trong nghĩa vụ thuế của các hộ kinh doanh cá thể, đảm bảo công bằng xã hội.

Ba là, hoàn thiện chính sách thuế nói chung và các văn bản pháp luật về thuế nói riêng liên quan đến hộ kinh doanh cá thể theo hướng đơn giản, dễ hiểu, dễ thực hiện để tạo điều kiện thuận lợi cho các hộ kinh doanh chấp hành thuế.

Bốn là, nâng cao hiệu quả hoạt động tuyên truyền, giáo dục pháp luật về thuế đối với người nộp thuế nói riêng và toàn bộ người dân nói chung, đặc biệt là vấn đề đạo đức trong kinh doanh và trách nhiệm xã hội. Chẳng hạn như tuyên truyền phổ biến về tác động xấu của việc trốn thuế hay gian lận thuế lên toàn xã hội sẽ dẫn đến hệ thống trường học, bệnh viện không tốt, đường sá hư hỏng... vì thiếu hụt ngân sách Nhà nước.

TÀI LIỆU THAM KHẢO

1. Allingham, M. G. and Sandmo A. (1972). Income Tax Evasion: A Theoretical analysis. Journal of Public Ecomomics, 1 (3-4), 323-328.

2. Alm J, Bahl R, Murray MN (1993). Audit Selection and Income Tax Underreporting in the Tax Compliance Game. J. Dev. Econ. 42: 1-33.

3. Alm, J., McClelland, G. H., & Schulze, W. D. (1999). Changing the Social Norm of Compliance by Voting. Kyklos, 52(2), 141-171.

4. Blanthorne C, Kaplan S (2008). An Egocentric Model of the Relations Among the Opportunity to Underreport, Social Norms, Ethical Beliefs, and Underreporting Behavior. Account. Organizations Society 33: 684-703.

5. Chau G., Leung P. (2009). A Critical Review of Fischer Tax Compliance Model: A Research Synthesis; Journal of Accounting and Taxation Vol.1 (2), pp. 034-040.

6. Kirchler E, Wahl I. and Hoelzl E. (2008). Enforced Versus Voluntary Tax Compliance: The “Slippery slope” Framework. Journal of Economics Psychology: 210-225.

7. Ritsema CM, Thomas DW, Ferrier GD (2003). Economic and Behavioral Determinants of Tax Compliance: Evidence from the 1997 Arkansas Tax Penalty Amnesty Program Paper prepared for 2003 IRS Research Conference.

8. Milliron VC (1985). A Behavioral Study of the Meaning and Influence of Tax Comlexity. Journal. Account. Res. Autumn: 794-816.

9. Park, C. G., & Huyn, J. K. (2003).Examining the Determinants of Tax Compliance by Experimental Data: A Case of Korea. Journal of Policy Modeling, 25(8), 673-684.

10. Richardson, G. (2005). An Exploratory Cross-cultural Study of Tax Fairness Perceptions and Tax Compliance Behavior in Australia and Hong Kong. International Tax Journal, Winter, 11-67.

Khúc Đình Nam, Nguyễn Thị Bình Minh

Tiêu Nguyên Thảo, Nguyễn Thị Kiều Hạnh

Trường Đại học Nông lâm TP. Hồ Chí Minh

email: [email protected], hotline: 086 508 6899

Tag:

Tag: