Đề xuất rút gọn biểu thuế lũy tiến thuế TNCN từ 7 xuống 5 bậc

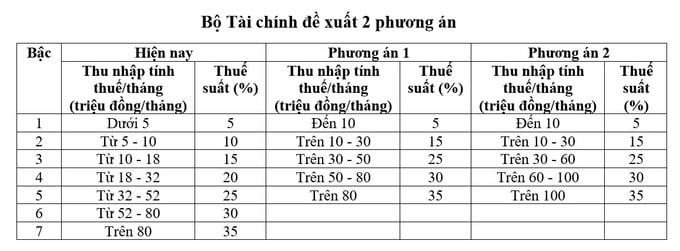

TCDN - Bộ Tài chính đề xuất sửa đổi biểu thuế lũy tiến từng phần áp dụng với thu nhập từ tiền lương, tiền công với 2 phương án, theo hướng rút từ 7 bậc xuống còn 5 bậc nhằm đơn giản hóa chính sách, tránh tình trạng “nhảy bậc” làm tăng thuế phải nộp.

Tại Tờ trình Dự án Luật Thuế TNCN (thay thế), Bộ Tài chính cho hay, Khoản 2 Điều 22 Luật Thuế TNCN quy định Biểu thuế lũy tiến từng phần áp dụng đối với thu nhập từ tiền lương, tiền công với 7 bậc thuế: 5%, 10%, 15%, 20%, 25%, 30%, 35%.

Qua quá trình thực tế thực hiện, có quan điểm cho rằng Biểu thuế lũy tiến từng phần hiện hành là chưa hợp lý, quá nhiều bậc, giãn cách giữa các bậc quá hẹp dễ dẫn đến nhảy bậc thuế khi tổng hợp thu nhập vào cuối năm là tăng số thuế phải nộp, số lượng phải quyết toán thuế trong khi số thuế phải nộp thêm không nhiều.

Theo Bộ Tài chính, việc áp dụng thu thuế TNCN theo các mứng thuế suất lũy tiến từng phần là chính sách được áp dụng phổ biến ở nhiều nước trên thế giới. Theo đó, hầu hết các nước đều áp dụng biểu thuế lũy tiến có nhiều bậc khác nhau để áp dụng thu thuế theo các mức khác nhau đối với các nhóm người nộp thuế có mức thu nhập khác nhau, qua đó, đảm bảo tính công bằng theo chiều dọc của chính sách thuế (sô thuế phải trả tăng theo sự gia tăng thu nhập). Tuy cách thức và phương thức thiết kế biểu thuế các nước cũng khác nhau, tùy thuộc vào quan điểm thiết kế chính sách thuế TNCN của mỗi nước. Xu hướng chung được một số quôc gia thực hiện gần đây là thực hiện đơn giản hóa của Biểu thuế thông qua việc giảm số bậc trong Biểu thuế.

(Ảnh minh họa)

Về mức thuế suất, Bộ Tài chính chỉ rõ, mức thuế suất thuế TNCN cao nhất ở một số quốc gia được điều chỉnh theo hướng tăng lên. Trong năm 2024, Phần Lan tăng mức thuế suất cao nhất từ 57% lền 57,3%, Lithuania tăng từ 20% lên 32%, Mauritius tăng từ 15% lên 20%. Một số nước châu Á áp dụng mức thuế suất cao nhất là 45% (Nhật Bản, Hàn Quốc, Trung Quốc), mức 30% (Malaysia) và 35% (Philippines, Indonesia). Một số quốc gia áp dụng mức thuế thấp nhất là 0% (Malaysia, Algeria, Ấn Độ).

Về số lượng bậc thuế, số lượng bậc thuế ở các quốc gia không giống nhau, tùy thuộc vào điều kiện kinh tế - xã hội và định hướng chính sách thuế của từng nước. Tại khu vực châu Á, trong số các quốc gia đã dược nghiên cứu, số bạc thuế dao động từ 5 đến 13 bậc. Cụ thể, có 3 quốc gia áp dụng 7 bậc, 2 quôc gia áp dụng 5 bậc và 2 quốc gia áp dụng 8 bậc. Đáng chú ý, Singapore là quốc gia có số bậc thuế nhiều nhất với 13 bậc. Ở các khu vực châu Âu, Bắc Mỹ và châu Úc, phần lớn các quốc gia áp dụng từ 5 – 6 bậc thuế. Riêng Mỹ áp dụng 7 bậc, còn Albania là nước có số bậc thuế ít nhất với chỉ 2 bậc.

Bộ Tài chính cho hay, qua rà soát cơ cấu biểu thuế hiện nay và nghiên cứu xu hướng cải thiện về mức sống dân cư trong thời gian tới cũng như kinh nghiệm quốc tế, có thể nghiên cứu để cắt giảm số bậc thuế của biểu thuế hiện nay từ 7 bậc xuống mức phù hợp; cùng với đó, xem xét nới rộng khoảng cách thu nhập trong các bậc thuế, đảm bảo điều tiết ở mức cao hơn vào những người có thu nhập ở bậc thuế cao. Thực hiện theo hướng này sẽ góp phần đơn giản hóa, giảm số bậc thuế nhằm tạo thuận lợi cho công tác kê khai, nộp thuế của người nộp thuế.

Bộ Tài chính cho rằng, việc thu hẹp số lượng bậc thuế sẽ góp phần đơn giản hóa công tác quản lý, thu thuế, tạo thuận lợi cho việc kê khai, tính thuế và phù hợp với xu hướng cải cách thuế TNCN trên thế giới. Thực hiện theo phương án 1, 2 đáp ứng được mục tiêu giảm bậc thuế, điều chỉnh thu nhập tính thuế ở từng bậc ở số chẵn.

Với phương án 1, cá nhân có thu nhập tính thuế hiện đang ở bậc 1 sẽ không bị ảnh hưởng (tuy nhiên với việc điều chỉnh mức giảm trừ gia cảnh thì cá nhân đang có thu nhập ở bậc 1 đều được giảm thuế), các cá nhân hiện đang nộp thuế từ bậc 2 trở lên sẽ được giảm thuế so với hiện nay (ví dụ, cá nhân có thu nhập tính thuế 10 triệu/tháng sẽ được giảm 250 nghìn đồng/tháng, cá nhân có thu nhập tính thuế 30 triệu đồng/tháng sẽ được giảm 850 nghìn đồng/tháng, cá nhân có thu nhập tính thuế 40 triệu đồng/tháng sẽ được giảm 750 nghìn đồng/tháng, cá nhân có thu nhập tính thuế 80 triệu đồng/tháng sẽ được giảm 650 nghìn đồng/tháng…)

Đối với phương án 2, cơ bản mọi cá nhân có thu nhập tính thuế từ 50 triệu đồng/tháng trở xuống sẽ được giảm thuế tương đương phương án 1, đối với cá nhân có thu nhập tính thuế trên 50 triệu đồng/tháng thì mức độ giảm sẽ nhiều hơn phương án 1. Vì vậy số thu ngân sách nhà nước sẽ giảm nhiều hơn phương án 1.

email: [email protected], hotline: 086 508 6899

Tag:

Tag: