Đổi mới hoạt động tín dụng đầu tư của nhà nước đáp ứng yêu cầu phát triển kinh tế trong giai đoạn mới

TCDN - Để đạt được mục tiêu trở thành nước đang phát triển có công nghiệp hiện đại vào năm 2030 và nước phát triển có thu nhập cao vào năm 2045, tốc độ tăng trưởng tổng sản phẩm trong nước (GDP) của Việt Nam dự kiến phải đạt bình quân khoảng 7%/năm, tổng vốn đầu tư xã hội bình quân đạt 33-35% GDP.

Tóm tắt

Bài viết này nhìn lại thực trạng hoạt động tín dụng đầu tư (TDĐT) của Nhà nước do Ngân hàng Phát triển Việt Nam (VDB) thực hiện trong các năm gần đây, chỉ ra những nguyên nhân chủ yếu làm sụt giảm quy mô của hoạt động này. Trong bối cảnh nhu cầu vốn đầu tư của nền kinh tế tăng cao, tác giả bài viết đề xuất một số nội dung cần đổi mới về chính sách TDĐT của Nhà nước cũng như mô hình hoạt động của VDB nhằm đáp ứng yêu cầu phát triển kinh tế của đất nước trong giai đoạn sắp tới.

1. Định hướng phát triển kinh tế và yêu cầu về vốn đầu tư cho giai đoạn mới

Đại hội Đại biểu toàn quốc lần thứ XIII của Đảng Cộng sản Việt Nam (tháng 01/2021) đã thông qua Chiến lược phát triển kinh tế - xã hội (KT-XH) 10 năm 2021-2030 với mục tiêu nước ta đến năm 2030 trở thành nước đang phát triển có công nghiệp hiện đại, thuộc nhóm trên của các nước có thu nhập trung bình cao, và đến năm 2045 trở thành nước phát triển có thu nhập cao.

Một trong những giải pháp mà Chiến lược đặt ra để đạt được mục tiêu là đẩy mạnh cơ cấu lại nền kinh tế gắn với đổi mới mô hình tăng trưởng, trong đó bao gồm phát triển mạnh nông nghiệp ứng dụng công nghệ cao, sạch, nông nghiệp hữu cơ, đạt tiêu chuẩn phổ biến về an toàn thực phẩm; phát triển chăn nuôi công nghiệp ứng dụng công nghệ cao; thúc đẩy chuyển dịch cơ cấu nội ngành công nghiệp theo hướng tăng các ngành công nghiệp có công nghệ, giá trị gia tăng cao, phát triển một số ngành công nghiệp nền tảng như công nghiệp năng lượng, luyện kim, hoá chất, phân bón, vật liệu, cơ khí…; phát triển một số ngành công nghiệp ưu tiên mới, công nghiệp công nghệ cao; tiếp tục phát triển công nghiệp dệt may, da giày, phát triển công nghiệp hỗ trợ…

Cùng với việc phát triển các ngành nông nghiệp và công nghiệp như trên, chiến lược cũng đặt ra giải pháp phát triển kết cấu hạ tầng và kinh tế vùng, trong đó tập trung đầu tư các dự án hạ tầng trọng điểm quốc gia, nhất là về giao thông, năng lượng và hạ tầng số, phát triển mạng lưới đường bộ cao tốc, đầu tư, nâng cấp các cảng hàng không; thúc đẩy phát triển hạ tầng năng lượng tái tạo, năng lượng sạch; phát triển đồng bộ, hiện đại hạ tầng văn hoá, xã hội; cơ bản hoàn thành xây dựng hệ thống hạ tầng khung của các đô thị trung tâm cả nước, vùng đồng bộ, hiện đại, đủ năng lực phục vụ và các công trình giao thông kết nối các đô thị; triển khai chương trình phát triển KT-XH vùng đồng bằng dân tộc thiểu số và miền núi, vùng có điều kiện đặc biệt khó khăn…

Để đạt được mục tiêu trở thành nước đang phát triển có công nghiệp hiện đại vào năm 2030 và nước phát triển có thu nhập cao vào năm 2045, Đại hội lần thứ XIII của Đảng xác định trong giai đoạn 2021-2030, tốc độ tăng trưởng tổng sản phẩm trong nước (GDP) của Việt Nam dự kiến phải đạt bình quân khoảng 7%/năm, tổng vốn đầu tư xã hội bình quân đạt 33-35% GDP.

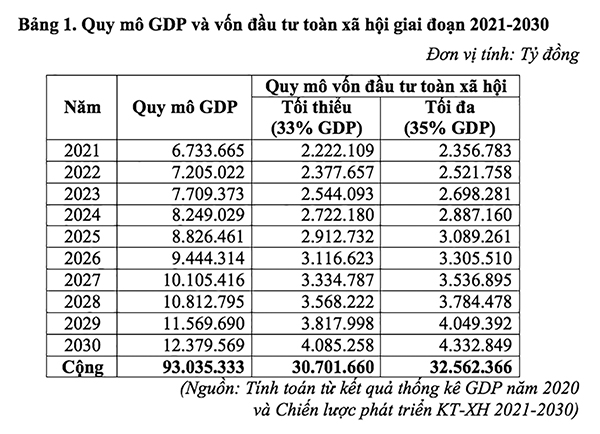

Đến hết năm 2020, quy mô GDP nước ta được Tổng cục Thống kê công bố là 6.293.144,9 tỷ đồng. Kết hợp với dự báo về quy mô tổng vốn đầu tư toàn xã hội được đưa ra tại Chiến lược phát triển KT-XH giai đoạn 2021-2030, có thể ước lượng quy mô GDP và tổng vốn đầu tư toàn xã hội của giai đoạn 2021-2030 dao động từ 30.701.660 đến 32.562.366 tỷ đồng.

Kết quả tính toán trên Bảng 1 cho thấy rằng, trong giai đoạn 2021-2030, nhu cầu vốn đầu tư của nền kinh tế sẽ tăng lên rất cao. Nếu so với quy mô vốn đầu tư toàn xã hội giai đoạn 2011-2020 được nêu tại Báo cáo tổng kết thực hiện Chiến lược phát triển KT-XH 10 năm giai đoạn 2011-2020 (khoảng 15 triệu tỷ đồng), thì quy mô vốn đầu tư toàn xã hội giai đoạn 2021-2030 sẽ cao hơn khoảng 2,05-2,17 lần.

Để đáp ứng được nhu cầu vốn đầu tư như trên, nền kinh tế sẽ phải huy động qua nhiều kênh khác nhau, như chi đầu tư phát triển của ngân sách nhà nước, vốn hỗ trợ phát triển chính thức (ODA), vốn vay của các tổ chức tín dụng, vốn huy động qua thị trường chứng khoán… Tuy nhiên, trong bối cảnh nền kinh tế Việt Nam giai đoạn sắp tới, có thể thấy rằng việc huy động nguồn vốn đầu tư qua các kênh nói trên cũng gặp nhiều khó khăn, xuất phát từ những lý do sau đây:

- Đối với nguồn vốn ngân sách nhà nước: Kỷ luật, kỷ cương tài chính - ngân sách nhà nước được siết chặt nhằm bảo đảm cân đối ngân sách tích cực, giảm dần tỷ lệ bội chi, nguồn vốn ngân sách nhà nước sẽ chủ yếu tập trung đầu tư các công trình trọng điểm, có sức lan toả lớn và giải quyết các vấn đề phát triển của quốc gia, vùng và liên vùng, tạo thuận lợi thu hút đầu tư tư nhân, đầu tư trực tiếp nước ngoài.

- Đối với nguồn vốn ODA: Việt Nam đã trở thành quốc gia có thu nhập trung bình từ năm 2010 và “tốt nghiệp IDA” từ tháng 7/2017, tức là không còn nằm trong nhóm những nước nhận được các khoản vay ưu đãi từ Hiệp hội Phát triển Quốc tế (IDA) thuộc Ngân hàng Thế giới nữa, nguồn vốn ODA đầu tư vào Việt Nam trong những năm tới sẽ giảm dần.

- Đối với nguồn vốn của các tổ chức tín dụng: Theo định hướng của Ngân hàng Nhà nước Việt Nam, tỷ lệ tối đa vốn ngắn hạn được sử dụng để cho vay trung dài hạn đang được giảm dần. Do đó, trong thời gian tới, việc vay vốn trung và dài hạn từ các tổ chức tín dụng để phục vụ nhu cầu đầu tư cũng trở nên khó khăn hơn.

- Đối với nguồn vốn huy động qua thị trường chứng khoán: ở Việt Nam, tỷ lệ huy động vốn qua thị trường chứng khoán vẫn còn ở mức thấp, việc huy động vốn qua thị trường này chưa trở thành một kênh phổ biến.

Bắt nguồn từ những lý do nêu trên, việc duy trì một kênh tạo lập nguồn vốn đầu tư cho nền kinh tế thông qua hoạt động TDĐT của Nhà nước là rất cần thiết nhằm đảm bảo vẫn đáp ứng được nhu cầu vốn đầu tư của nền kinh tế mà không tạo ra áp lực quá lớn cho các kênh cung ứng vốn còn lại hoặc không làm cho hoạt động của các kênh này đi chệnh định hướng đã được đặt ra.

2. Thực trạng khả năng cung ứng vốn TDĐT của Nhà nước

Ở Việt Nam hiện nay, nguồn vốn TDĐT của Nhà nước đang được cung ứng qua một định chế tài chính đặc biệt của Chính phủ là Ngân hàng Phát triển Việt Nam (VDB). Đối tượng sử dụng vốn TDĐT của Nhà nước là các dự án thuộc danh mục do Chính phủ quy định từng thời kỳ, trong đó chủ yếu tập trung vào lĩnh vực phát triển kết cấu hạ tầng KT-XH, phát triển nông nghiệp, nông thôn và phát triển công nghiệp. Ngoài ra, nguồn vốn TDĐT của Nhà nước còn tài trợ cho một số loại dự án đầu tư được thực hiện tại một số địa bàn thuộc diện ưu tiên theo chính sách của Nhà nước.

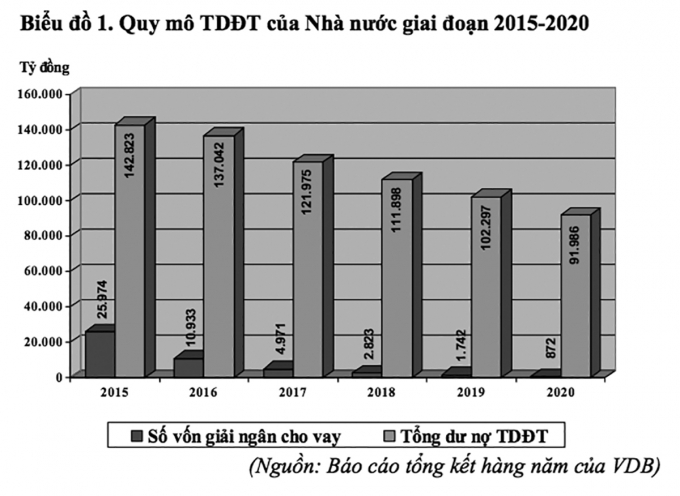

Tính chung trong cả giai đoạn 2006-2020, số vốn TDĐT của Nhà nước đã tài trợ cho các dự án qua VDB chiếm khoảng 0,5% GDP và gần 1,5% tổng vốn đầu tư toàn xã hội cùng thời kỳ. Tuy nhiên, trong một số năm gần đây, quy mô tài trợ vốn TDĐT của Nhà nước hàng năm có xu hướng sụt giảm. Nếu như năm 2015, số vốn TDĐT của Nhà nước giải ngân trong năm là 25.947 tỷ đồng và dư nợ TDĐT cuối năm đạt tới 142.823 tỷ đồng, thì đến năm 2020, con số tương ứng chỉ còn lại lần lượt là 872 tỷ đồng và 91.986 tỷ đồng. So với năm 2015, dư nợ TDĐT của Nhà nước năm 2020 tại VDB chỉ bằng 64,4%.

Nguyên nhân chủ yếu là do Chính phủ thu hẹp danh mục đối tượng sử dụng vốn TDĐT của Nhà nước qua từng giai đoạn, đồng thời giảm dần các ưu đãi về điều kiện cho vay của nguồn vốn này, đặc biệt là lãi suất cho vay và bảo đảm tiền vay. Bên cạnh đó, xuất phát từ khó khăn trong việc cân đối ngân sách nhà nước, Chính phủ cũng không bố trí đủ nguồn lực tài chính cho VDB tương xứng với nhiệm vụ thực thi chính sách TDĐT của Nhà nước, từ việc không cấp đủ vốn điều lệ cho đến việc không thanh toán kịp thời các khoản cấp bù chênh lệch lãi suất và phí quản lý phát sinh hàng năm của VDB.

Ngoài ra, sự sụt giảm quy mô cung ứng vốn TDĐT của Nhà nước còn do sự hạn chế về thẩm quyền quyết định của VDB đối với các vấn đề phát sinh trong hoạt động TDĐT, từ việc xác định kế hoạch tăng trưởng tín dụng và kế hoạch huy động vốn hàng năm cho đến việc phán quyết các vấn đề liên quan đến các dự án vay vốn (như lãi suất cho vay, bảo đảm tiền vay, mức vốn cho vay, biện pháp xử lý rủi ro…). Cụ thể:

- Theo quy định về đầu tư công và quản lý nợ công, quy mô cho vay vốn TDĐT của Nhà nước do Thủ tướng Chính phủ quyết định thông qua Kế hoạch tín dụng đầu tư phát triển được giao cho VDB hằng năm; quy mô phát hành trái phiếu để huy động vốn phục vụ hoạt động tín dụng này được quyết định thông qua hạn mức bảo lãnh của Chính phủ cấp cho VDB hằng năm.

- Theo quy định tại Nghị định số 75/2011/NĐ-CP, lãi suất cho vay đối với các dự án được thực hiện theo lãi suất do Bộ Tài chính quyết định, việc cho vay vượt 70% tổng mức đầu tư của dự án phải được Thủ tướng Chính phủ quyết định.

- Theo quy định tại Nghị định số 32/2017/NĐ-CP, các dự án có nhu cầu vay vốn quá 15 năm hoặc không đáp ứng đủ yêu cầu chung về bảo đảm tiền vay phải được Thủ tướng Chính phủ quyết định.

- Theo quy định tại Nghị định số 75/2011/NĐ-CP và Nghị định số 32/2017/NĐ-CP, các biện pháp xử lý rủi ro vốn TDĐT của Nhà nước mà VDB được quyết định chủ yếu là điều chỉnh kỳ hạn trả nợ và gia hạn nợ, còn các biện pháp khác (khoanh nợ, xoá nợ gốc, xoá nợ lãi, bán nợ…) phải được quyết định bởi Bộ trưởng Bộ Tài chính hoặc Thủ tướng Chính phủ…

3. Một số đề xuất đổi mới hoạt động TDĐT của Nhà nước nhằm đáp ứng yêu cầu phát triển kinh tế

Yêu cầu phát triển của nền kinh tế trong giai đoạn sắp tới đòi hỏi một lượng vốn rất lớn. Tuy nhiên, để có thể mở rộng khả năng cung ứng vốn cho nền kinh tế thì hoạt động TDĐT của Nhà nước cần phải được đổi mới trên nhiều phương diện, bao gồm cả chính sách về TDĐT của Nhà nước cũng như quy định về tổ chức và hoạt động của cơ quan thực thi chính sách này nhằm khắc phục những bất cập. Với yêu cầu đó, VDB và các cơ quan quản lý nhà nước cần phối hợp nghiên cứu và đề xuất với Chính phủ thực hiện một số giải pháp sau đây:

- Mở rộng danh mục đối tượng vay vốn TDĐT của Nhà nước theo hướng xem xét bổ sung một số loại hình dự án thuộc các lĩnh vực được ưu tiên phát triển.

- Sửa đổi các quy định về điều kiện vay vốn TDĐT của Nhà nước theo hướng cho phép VDB được thực hiện chính sách phân biệt lãi suất cho vay và tỷ lệ bảo đảm tiền vay theo khách hàng vay vốn, tạo điều kiện cho các doanh nghiệp có uy tín và có dự án hiệu quả được vay vốn với lãi suất thấp hơn và tỷ lệ bảo đảm tiền vay nhỏ hơn so với các doanh nghiệp khác. Việc áp dụng biện pháp bảo đảm tiền vay hoặc không áp dụng biện pháp bảo đảm tiền vay đối với mỗi khoản vay do VDB quyết định và chịu trách nhiệm theo mức độ rủi ro của khoản vay.

- Ưu tiên để VDB được huy động các nguồn vốn có lãi suất thấp từ các quỹ tài chính nhà nước hoặc xem xét cấp bảo lãnh để VDB huy động vốn của các tổ chức tài chính, tín dụng quốc tế trong trường hợp VDB tìm được nguồn vốn giá rẻ từ các tổ chức này; đồng thời tạo điều kiện cho VDB phát hành trái phiếu kỳ hạn phù hợp với yêu cầu cho vay đối với các dự án đầu tư có thời hạn thu hồi vốn dài thuộc đối tượng sử dụng vốn TDĐT của Nhà nước.

- Bố trí ngân sách nhà nước để cấp đủ vốn điều lệ của VDB theo lộ trình đã được phê duyệt tại Chiến lược phát triển VDB đến năm 2020 và tầm nhìn đến năm 2030 nhằm sớm đạt mức vốn điều lệ theo quy định của Thủ tướng Chính phủ; thanh toán đủ số cấp bù chênh lệch lãi suất và phí quản lý còn thiếu cho VDB trong thời gian qua, đồng thời không để tình trạng nợ đọng tương tự xảy ra trong các năm tiếp theo.

- Cho phép VDB cung ứng thêm một số dịch vụ ngân hàng có thu phí để tạo nguồn thu nhằm giảm dần số cấp bù chênh lệch lãi suất và phí quản lý từ ngân sách nhà nước; đồng thời phân quyền mạnh hơn cho VDB trong việc quyết định các vấn đề liên quan đến hoạt động tín dụng TDĐT của Nhà nước tương ứng với khả năng tự chủ về tài chính.

Bên cạnh việc hoàn thiện chính sách như trên, để đáp ứng yêu cầu cung ứng vốn đầu tư cho nền kinh tế thì bản thân VDB, với tư cách là cơ quan thực thi chính sách TDĐT của Nhà nước, cũng cần thực hiện các biện pháp để nâng cao năng lực của mình về mọi mặt, từ chất lượng nhân lực cho đến nền tảng công nghệ cũng như trình độ quản lý. Chỉ trong trường hợp đó, hoạt động cung ứng vốn TDĐT của Nhà nước qua VDB mới có thể được mở rộng quy mô mà không gây ra rủi ro, tổn thất cho VDB hay gánh nặng cho ngân sách nhà nước.

Tài liệu tham khảo:

1. Đảng Cộng sản Việt Nam (2016), Nghị quyết số 07-NQ/TW ngày 18/11/2016 của Bộ Chính trị về chủ trương, giải pháp cơ cấu lại ngân sách nhà nước, quản lý nợ công để bảo đảm nền tài chính quốc gia an toàn, bền vững.

2. Đảng Cộng sản Việt Nam (2021), Báo cáo tổng kết thực hiện Chiến lược phát triển KT-XH 10 năm 2011-2020, xây dựng Chiến lược phát triển KT-XH 10 năm 2021-2030 (trong các văn kiện trình Đại hội XIII của Đảng)

3. Hạnh Nguyễn (2021), “Tỷ lệ vốn huy động qua thị trường chứng khoán còn thấp”, Báo điện tử VietnamPlus TTXVN, truy cập ngày 30/3/2021 tại https://www.vietnamplus.vn/ty-le-von-huy-dong-qua-thi-truong-chung-khoan-con-thap/702258.vnp

4. Nghị định số 151/2006/NĐ-CP của Chính phủ về TDĐT và tín dụng xuất khẩu của Nhà nước

5. Nghị định số 32/2017/NĐ-CP của Chính phủ về TDĐT của Nhà nước

6. Nghị định số 75/2011/NĐ-CP của Chính phủ về TDĐT và tín dụng xuất khẩu của Nhà nước

TS. Nguyễn Cảnh Hiệp - Ngân hàng Phát triển Việt Nam

email: [email protected], hotline: 086 508 6899

Tag:

Tag: