Tháo gỡ khó khăn cho các doanh nghiệp vay vốn tín dụng đầu tư của nhà nước bị ảnh hưởng bởi Covid-19

TCDN - TDĐT của Nhà nước là một hình thức hỗ trợ vốn từ Chính phủ thông qua hoạt động cho vay trung và dài hạn của một định chế tài chính đặc thù là Ngân hàng Phát triển Việt Nam (VDB) để đầu tư vào các dự án thuộc một số lĩnh vực, ngành nghề hoặc địa bàn do Chính phủ quy định.

Tóm tắt

Bài viết nhìn lại thực trạng tháo gỡ khó khăn cho các doanh nghiệp vay vốn tín dụng đầu tư (TDĐT) của Nhà nước tại Ngân hàng Phát triển Việt Nam (VDB) bị ảnh hưởng bởi Covid-19. Trên cơ sở đánh giá tình hình trả nợ và cơ chế xử lý rủi ro được áp dụng đối với các doanh nghiệp này, đặt trong mối tương quan với mặt bằng lãi suất cho vay trung - dài hạn và các biện pháp tháo gỡ khó khăn của các tổ chức tín dụng, bài viết đề xuất một số giải pháp nhằm giảm bớt áp lực tài chính đối với các doanh nghiệp vay vốn TDĐT của Nhà nước gặp khó khăn trong việc trả nợ do ảnh hưởng của Covid-19.

1. Đặt vấn đề

TDĐT của Nhà nước là một hình thức hỗ trợ vốn từ Chính phủ thông qua hoạt động cho vay trung và dài hạn của một định chế tài chính đặc thù là Ngân hàng Phát triển Việt Nam (VDB) để đầu tư vào các dự án thuộc một số lĩnh vực, ngành nghề hoặc địa bàn do Chính phủ quy định.

Trong nhiều năm trước đây, TDĐT thường hàm chứa khá nhiều ưu đãi của Nhà nước đối với các doanh nghiệp vay vốn, trong đó nổi bật nhất là lãi suất TDĐT được quy định khá thấp so với lãi suất cho vay của các tổ chức tín dụng thông thường và được giữ ổn định bằng mức lãi suất ghi trên hợp đồng tín dụng trong suốt thời hạn cho vay. Tuy nhiên, theo thời gian, lãi suất TDĐT của Nhà nước ngày càng giảm dần mức độ ưu đãi và tiến gần hơn tới mặt bằng lãi suất trên thị trường vốn. Cùng với đó, lãi suất cho vay đối với mỗi dự án cũng không được giữ cố định ở một mức duy nhất trong suốt thời hạn cho vay như trước đây mà có sự điều chỉnh từng bước, từ việc áp dụng các mức lãi suất khác nhau đối với số vốn vay được giải ngân ở các lần khác nhau (theo cơ chế lãi suất quy định tại Nghị định số 75/2011/NĐ-CP), cho đến việc thả nổi hoàn toàn lãi suất cho vay đối với toàn bộ dư nợ của dự án (theo cơ chế lãi suất quy định tại Nghị định số 32/2017/NĐ-CP).

Giống như nhiều dự án được đầu tư bằng các nguồn vốn khác, từ đầu năm 2020 trở lại đây, các dự án vay vốn TDĐT của Nhà nước cũng gặp nhiều khó khăn trong sản xuất kinh doanh dưới tác động của dịch viêm đường hô hấp cấp do chủng mới của virus corona (Covid-19). Điều này dẫn đến tình trạng nhiều doanh nghiệp vay vốn phải chịu áp lực rất lớn trong việc thu xếp nguồn vốn để trả nợ vay cho VDB. Thậm chí, có những doanh nghiệp đã bắt đầu phát sinh nợ quá hạn hoặc kéo dài tình trạng chậm thanh toán nợ gốc và lãi đã quá hạn từ trước đó.

Trong khi các doanh nghiệp vay vốn tại các tổ chức tín dụng khác bị tác động bởi Covid-19 được áp dụng một số biện pháp tháo gỡ khó khăn theo chính sách riêng do Ngân hàng Nhà nước Việt Nam (NHNN) ban hành tại Thông tư số 01/2020/TT-NHNN, thì các doanh nghiệp vay vốn TDĐT của Nhà nước tại VDB mặc dù chịu tác động tương tự nhưng vẫn chưa được áp dụng chính sách đặc thù nào nhằm hỗ trợ doanh nghiệp vượt qua tình trạng khó khăn ngoài một số biện pháp xử lý rủi ro rất hạn chế mà VDB được thực hiện trong điều kiện bình thường. Điều đó càng làm cho việc thu hồi nợ TDĐT của Nhà nước từ những doanh nghiệp này gặp nhiều trở ngại, trong khi vốn dĩ các dự án vay vốn tại VDB thường có khả năng sinh lời không cao như các dự án vay vốn tại các tổ chức tín dụng khác.

Xuất phát từ những lý do trên đây, việc nghiên cứu áp dụng một số giải pháp đặc thù nhằm tháo gỡ khó khăn cho các doanh nghiệp vay vốn TDĐT của Nhà nước chịu tác động bởi Covid-19 là cần thiết trong bối cảnh hiện nay. Việc làm này có tác dụng một mặt giảm bớt áp lực về tài chính phát sinh từ số nợ TDĐT nhằm hỗ trợ các doanh nghiệp vay vốn vượt qua khó khăn, mặt khác giảm thiểu nguy cơ mất vốn hoặc mất thu nhập cho VDB từ các dự án chịu tác động của Covid-19 trong trường hợp doanh nghiệp vay vốn không thể khắc phục được khó khăn về tài chính để duy trì hoạt động sản xuất kinh doanh nhằm tạo nguồn trả nợ.

Trong bài viết này, tác giả chỉ bàn về biện pháp tháo gỡ khó khăn liên quan đến việc trả nợ cho VDB của các dự án vay vốn TDĐT của Nhà nước. Nội dung bài viết không đề cập đến các biện pháp hỗ trợ đối với doanh nghiệp vay vốn theo chính sách chung của Chính phủ về hỗ trợ người dân gặp khó khăn hoặc tháo gỡ khó khăn cho sản xuất kinh doanh do đại dịch Covid-19 được ban hành theo Nghị quyết số 42/NQ-CP ngày 09/4/2020 và Nghị quyết số 84/NQ-CP ngày 29/5/2020 (vay vốn tại Ngân hàng Chính sách xã hội để trả lương cho người lao động, tạm dừng đóng phí bảo hiểm xã hội vào quỹ hưu trí và tử tuất, giảm tiền thuê đất phải nộp của năm 2020, giảm lệ phí trước bạ và gia hạn thời hạn nộp thuế tiêu thụ đặc biệt đối với ô tô sản xuất hoặc lắp ráp trong nước…).

2. Thực trạng áp dụng biện pháp tháo gỡ khó khăn đối với các doanh nghiệp vay vốn TDĐT của Nhà nước

Tại thời điểm 01/01/2020, có gần 700 dự án đang được vay vốn TDĐT của Nhà nước tại VDB với tổng dư nợ gần 100 nghìn tỷ đồng.

Trong năm 2020, mặc dù dư nợ TDĐT của Nhà nước tại VDB không tăng thêm, song số nợ TDĐT quá hạn tại VDB lại gia tăng đáng kể. Đến hết tháng 9/2020, số nợ TDĐT quá hạn tăng so với thời điểm đầu năm là 7.741 tỷ đồng, trong đó nợ gốc quá hạn tăng thêm 3.309 tỷ đồng, nợ lãi quá hạn tăng thêm 4.432 tỷ đồng. Bên cạnh những dự án có nợ quá hạn từ các năm trước, trong năm 2020 đã có thêm 4 dự án phát sinh nợ gốc quá hạn và 22 dự án phát sinh nợ lãi quá hạn tại VDB.

Số nợ quá hạn tăng thêm phần lớn nằm ở các dự án được cho vay theo Nghị định số 75/2011/NĐ-CP của Chính phủ, trong đó chủ yếu là các dự án thuộc lĩnh vực giao thông vận tải, sản xuất điện, trồng rừng và một số dự án an sinh xã hội (giáo dục, y tế, nhà ở, sản xuất nước sạch…).

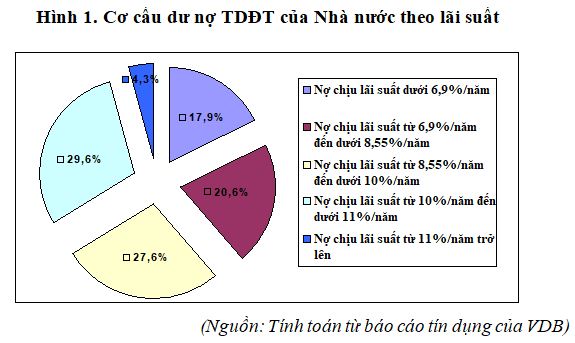

Ngoài các dự án nói trên, nhiều dự án còn lại tuy không phát sinh nợ quá hạn nhưng cũng đang chịu áp lực lớn về tài chính do phải trả lãi vay vốn TDĐT với mức lãi suất cao được áp dụng từ lúc giải ngân vốn vay trong các năm trước đây, chẳng hạn: các khoản nợ được giải ngân trong khoảng thời gian 01/02/2011-14/02/2012 và trong khoảng thời gian 04/06-13/11/2013 phải chịu mức lãi suất 11,4%/năm, các khoản nợ được giải ngân trong khoảng thời gian 15/02-24/6/2012 phải chịu mức lãi suất 14,4%/năm, các khoản nợ được giải ngân trong khoảng 25/6/2012-03/6/2013 phải chịu mức lãi suất 12,0%/năm… Đến hết tháng 9/2020, trong tổng dư nợ TDĐT của Nhà nước tại VDB có đến hơn 60.000 tỷ đồng dư nợ chịu lãi suất từ 8,55%/năm trở lên, trong đó có gần 34.000 tỷ đồng dư nợ phải chịu lãi suất tương đối cao (từ 10%/năm trở lên). Cơ cấu dư nợ TDĐT của Nhà nước theo lãi suất cho vay tại thời điểm 30/9/2020 được thể hiện trên Hình 1.

Với cơ cấu dư nợ cho vay theo lãi suất như mô tả trên Hình 1, đặt trong bối cảnh mặt bằng lãi suất cho vay trung và dài hạn của các tổ chức tín dụng được duy trì phổ biến ở mức 9-11%/năm trong nửa đầu năm 2020 và giảm xuống mức thấp hơn trong nửa cuối năm 2020 , có thể thấy nhiều dự án vay vốn TDĐT của Nhà nước tại VDB đang chịu áp lực về tài chính lớn hơn đáng kể so với các dự án vay vốn tại các tổ chức tín dụng khác.

Theo cơ chế xử lý rủi ro vốn TDĐT của Nhà nước được quy định tại Nghị định số 75/2011/NĐ-CP, các doanh nghiệp vay vốn TDĐT gặp khó khăn trong việc trả nợ có thể được xem xét để gia hạn nợ, khoanh nợ hoặc xóa nợ (gốc, lãi). Trong đó, việc gia hạn nợ do VDB tự quyết định, còn các biện pháp xử lý rủi ro còn lại thuộc thẩm quyền quyết định của Bộ trưởng Bộ Tài chính hoặc Thủ tướng Chính phủ trên cơ sở đề nghị của VDB.

Bên cạnh cơ chế xử lý rủi ro được quy định tại Nghị định số 75/2011/NĐ-CP nói trên, việc tháo gỡ khó khăn đối với các doanh nghiệp vay vốn TDĐT của Nhà nước còn có thể áp dụng cơ chế điều chỉnh lãi suất cho vay quy định tại Nghị định số 32/2017/NĐ-CP của Chính phủ. Theo đó, các dự án có số vốn vay đã được giải ngân theo các hợp đồng tín dụng ký trước ngày Nghị định số 32/2017/NĐ-CP có hiệu lực có thể được Thủ tướng Chính phủ quyết định giảm lãi suất cho vay trên cơ sở đề nghị của VDB, ý kiến của Bộ Tài chính và NHNN.

Với thẩm quyền được quy định như trên, trong năm 2020 vừa qua, VDB chỉ thực hiện được việc điều chỉnh kỳ hạn trả nợ, mức trả nợ của từng kỳ hạn trả nợ hoặc kéo dài thời gian trả nợ cho một số dự án gặp khó khăn trong việc trả nợ; còn lại các biện pháp khác như khoanh nợ, xoá nợ gốc, xoá nợ lãi theo Nghị định số 75/2011/NĐ-CP hoặc giảm lãi suất cho vay theo Nghị định số 32/2017/NĐ-CP đều chưa được thực hiện do vượt quá thẩm quyền của VDB. Đối với những dự án vay vốn TDĐT của Nhà nước được cơ cấu lại thời gian trả nợ như trên, VDB cũng đồng thời chuyển dư nợ của doanh nghiệp vay vốn vào nhóm nợ có mức độ rủi ro cao hơn phù hợp với quy định của NHNN tại Thông tư số 24/2013/TT-NHNN về phân loại tài sản có và cam kết ngoại bảng của VDB. Điều này một mặt làm giảm chất lượng tín dụng và tăng chi phí dự phòng của VDB, mặt khác khiến cho việc vay vốn của những doanh nghiệp này tại các tổ chức tín dụng khác gặp nhiều trở ngại hơn do có khoản vay tại VDB bị xếp vào nhóm nợ có rủi ro cao.

Như vậy, có thể thấy rằng, mặc dù gặp nhiều khó khăn trong việc trả nợ do tác động tiêu cực của Covid-19, song các dự án vay vốn TDĐT của Nhà nước tại VDB chưa được áp dụng cơ chế đặc thù nào nhằm hỗ trợ doanh nghiệp vay vốn giảm gánh nặng tài chính. Giải pháp mà VDB đã áp dụng đối với những dự án này, về cơ bản, vẫn là các biện pháp xử lý rủi ro thông thường được quy định theo chính sách chung của Chính phủ về TDĐT của Nhà nước, thậm chí nhiều giải pháp trong đó vẫn chưa được VDB thực hiện vì vượt quá thẩm quyền quyết định của VDB.

Trong khi đó, các doanh nghiệp vay vốn tại các tổ chức tín dụng khác nếu gặp khó khăn do ảnh hưởng bởi Covid-19 lại được áp dụng khá nhiều biện pháp hỗ trợ (cơ cấu lại thời hạn trả nợ; miễn, giảm lãi, phí; giữ nguyên nhóm nợ) mà NHNN quy định tại Thông tư số 01/2020/TT-NHNN. Theo đó, số nợ gốc, lãi phải trả trong khoảng thời gian từ khi xảy ra dịch Covid-19 (ngày 23/01/2020) đến ngày liền kề sau 3 tháng kể từ ngày hết dịch Covid-19 đã quá hạn trong khoảng thời gian 23/01-29/3/2020 hoặc quá hạn đến 10 ngày hoặc còn trong hạn nhưng doanh nghiệp không có khả năng trả nợ đúng hạn do doanh thu, thu nhập sụt giảm bởi ảnh hưởng của dịch Covid-19 sẽ được tổ chức tín dụng kéo dài thời hạn trả nợ không quá 12 tháng và được miễn, giảm lãi, phí theo quy định nội bộ của tổ chức tín dụng. Cùng với đó, tổ chức tín dụng cũng được giữ nguyên nhóm nợ đã phân loại đối với các khoản nợ này theo quy định của NHNN tại thời điểm gần nhất trước ngày xảy ra dịch Covid-19.

Nếu so sánh các biện pháp tháo gỡ khó khăn cho khách hàng vay vốn được quy định tại Thông tư số 01/2020/TT-NHNN của NHNN và các biện pháp tương ứng được quy định tại Nghị định số 75/2011/NĐ-CP và Nghị định số 32/2017/NĐ-CP của Chính phủ thì có thể thấy, việc tháo gỡ khó khăn về tài chính đối với các dự án vay vốn TDĐT của Nhà nước tại VDB bị ảnh hưởng bởi Covid-19 không được thuận lợi như đối với các khoản vay tại các tổ chức tín dụng, trong khi bản thân các dự án này cũng bị thu hẹp quy mô sản xuất kinh doanh và nhiều dự án trong đó phải trả lãi với lãi suất cao hơn lãi suất cho vay của các tổ chức tín dụng.

3. Một số đề xuất nhằm tháo gỡ khó khăn cho các doanh nghiệp vay vốn TDĐT của Nhà nước bị ảnh hưởng bởi Covid-19

Thời gian qua, Việt Nam đã có những thành công đáng kể trong việc chống dịch Covid-19, tuy nhiên đến thời điểm hiện tại, đại dịch này vẫn đang diễn biến phức tạp trên phạm vi toàn cầu và chưa có cơ sở chắc chắn để xác định thời điểm có thể khống chế và kiểm soát được dịch. Trong bối cảnh đó, giống như nhiều doanh nghiệp khác trong nền kinh tế, các doanh nghiệp vay vốn TDĐT của Nhà nước chưa thể khắc phục được ngay tình trạng khó khăn trong hoạt động sản xuất kinh doanh mà dịch Covid-19 gây ra để có thể thực hiện đầy đủ và đúng hạn nghĩa vụ trả nợ cho VDB. Chính bởi thế, việc áp dụng các biện pháp xử lý có tính đặc thù nhằm giảm bớt áp lực về tài chính cho các doanh nghiệp này là rất cần thiết ở giai đoạn hiện tại.

Tuy nhiên, với hành lang pháp lý hiện có, việc áp dụng các biện pháp xử lý đặc thù để tháo gỡ khó khăn đối với các dự án vay vốn TDĐT của Nhà nước bị ảnh hưởng bởi Covid-19 sẽ gặp một số vướng mắc sau đây:

Một là: Đến thời điểm hiện tại, Quy chế xử lý rủi ro tín dụng của VDB vẫn chưa được ban hành , vì vậy VDB chưa có cơ sở để đề xuất việc áp dụng các biện pháp xử lý rủi ro khác ngoài việc gia hạn nợ đối với các doanh nghiệp vay vốn TDĐT của Nhà nước gặp khó khăn trong việc trả nợ do bị ảnh hưởng bởi Covid-19 (như khoanh nợ, xoá nợ gốc, xoá nợ lãi).

Hai là: Đối với dư nợ của các doanh nghiệp vay vốn TDĐT của Nhà nước được cơ cấu lại thời hạn trả nợ, VDB không được giữ nguyên nhóm nợ mà thường phải chuyển sang nhóm nợ có rủi ro cao hơn do quy định hiện hành của NHNN về phân loại nợ của VDB tại Thông tư số 24/2013/TT-NHNN không cho phép giữ nguyên nhóm nợ tương tự như quy định áp dụng đối các tổ chức tín dụng khác.

Ba là: Việc xoá nợ lãi theo quy định tại Nghị định số 75/2011/NĐ-CP hoặc giảm lãi suất theo quy định tại Nghị định số 32/2017/NĐ-CP đối với các doanh nghiệp vay vốn TDĐT của Nhà nước sẽ làm tình hình tài chính của VDB thêm căng thẳng, đặc biệt là trong bối cảnh ngân sách nhà nước thường xuyên không bố trí đủ dự toán để thanh toán kịp thời phần chênh lệch lãi suất và phí quản lý phát sinh cho VDB.

Chính vì vậy, để có thể triển khai được các biện pháp này, các cơ quan quản lý nhà nước và VDB cần triển khai thực hiện một số công việc sau đây:

Thứ nhất, đối với các cơ quan quản lý nhà nước:

- Bộ Tài chính sớm trình Thủ tướng Chính phủ ban hành Quy chế xử lý rủi ro tín dụng tại VDB, tạo cơ sở pháp lý để VDB có thể đề xuất áp dụng các biện pháp xử lý rủi ro khác đối với các doanh nghiệp vay vốn TDĐT của Nhà nước ngoài biện pháp gia hạn nợ.

- NHNN xem xét sửa đổi quy định về phân loại nợ của VDB tại Thông tư số 24/2013/TT-NHNN theo hướng bổ sung các trường hợp VDB được giữ nguyên nhóm nợ đối với các khoản nợ đã được cơ cấu lại thời gian trả nợ hoặc được áp dụng các biện pháp xử lý rủi ro khác.

- Bộ Tài chính, Bộ Kế hoạch và Đầu tư nghiên cứu đề xuất Chính phủ phương án bố trí ngân sách nhà nước để thanh toán các khoản cấp bù chênh lệch lãi suất và phí quản lý mà ngân sách nhà nước chưa thanh toán đủ cho VDB cũng như số cấp bù chênh lệch lãi suất và phí quản lý sẽ phát sinh sau khi thực hiện các biện pháp tháo gỡ khó khăn cho các doanh nghiệp vay vốn TDĐT bị ảnh hưởng bởi Covid-19 (gia hạn nợ, khoanh nợ, xoá nợ lãi, giảm lãi suất cho vay…).

Thứ hai, đối với VDB:

- Rà soát lại các dự án gặp khó khăn trong việc trả nợ do ảnh hưởng bởi Covid-19 và đề xuất biện pháp tháo gỡ khó khăn cần áp dụng đối với từng dự án, báo cáo Bộ Tài chính hoặc Thủ tướng Chính phủ quyết định theo thẩm quyền.

- Triệt để thực hiện các giải pháp tiết kiệm chi phí nhằm giảm bớt áp lực về tài chính, tạo tiền đề thuận lợi cho việc áp dụng các biện pháp tháo gỡ khó khăn đối với các doanh nghiệp vay vốn TDĐT bị ảnh hưởng bởi Covid-19.

Tài liệu tham khảo:

1. Nghị định số 32/2017/NĐ-CP của Chính phủ về tín dụng đầu tư của Nhà nước

2. Nghị định số 75/2011/NĐ-CP của Chính phủ về tín dụng đầu tư và tín dụng xuất khẩu của Nhà nước

3. Nghị quyết số 42/NQ-CP ngày 09/4/2020 của Chính phủ về các biện pháp hỗ trợ người dân gặp khó khăn do đại dịch Covid-19

4. Nghị quyết số 84/NQ-CP ngày 29/5/2020 của Chính phủ về các nhiệm vụ, giải pháp tiếp tục tháo gỡ khó khăn cho sản xuất kinh doanh, thúc đẩy giải ngân vốn đầu tư công và bảo đảm trật tự an toàn xã hội trong bối cảnh đại dịch Covid-19

5. Nguyễn Cảnh Hiệp (2017), “Khả năng tiếp cận nguồn vốn tín dụng đầu tư của Nhà nước: nhìn từ yếu tố lãi suất”, Tạp chí Nghiên cứu kinh tế, Số 8 (471), tháng 8/2017, Tr.49-55

6. NHNN (2020), Thông tin về hoạt động ngân hàng trong tuần, truy cập tại https://www.sbv.gov.vn/webcenter/faces/menu/sm/tcbc/ttvhdnhtt

TS. Nguyễn Cảnh Hiệp

Ngân hàng Phát triển Việt Nam

email: [email protected], hotline: 086 508 6899

Tag:

Tag: