Vướng mắc về việc kê khai và nộp thuế TNCN của cổ đông Công ty Cổ phần

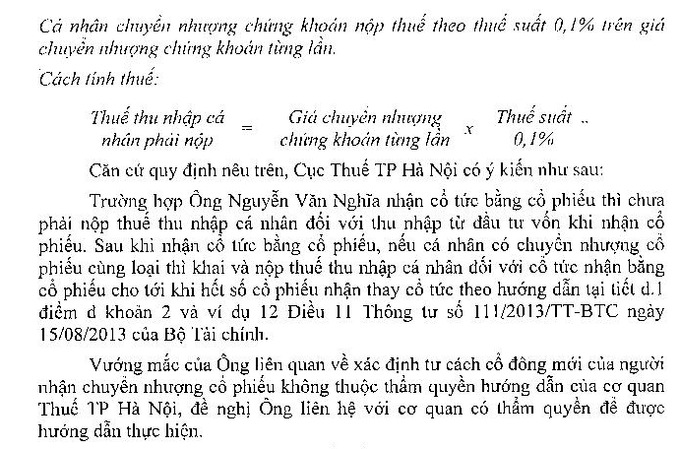

TCDN - Bộ Tài chính giải đáp vướng mắc về việc kê khai và nộp thuế TNCN của cổ đông Công ty Cổ phần.

Hỏi: Tôi đang là cổ đông Công ty Cổ phần A (sau đây gọi tắt là “Công ty A”), sở hữu 100.000 cổ phiếu, trong đó: số lượng cổ phiếu góp vốn ban đầu tại thời điểm thành lập năm 2020 là 50.000 cổ phiếu, là cổ phiếu phổ thông (sau đây gọi tắt là “Cổ Phiếu Gốc”); số lượng cổ phiếu tăng thêm do được trả cổ tức bằng cổ phiếu năm 2021 là 50.000 cổ phiếu (sau đây gọi tắt là “Cổ Phiếu Thưởng”). Ngày 01/01/2023, Tôi thực hiện việc chuyển nhượng 10.000 Cổ Phiếu Gốc (không bao gồm Cổ Phần Thưởng) cho cá nhân khác.

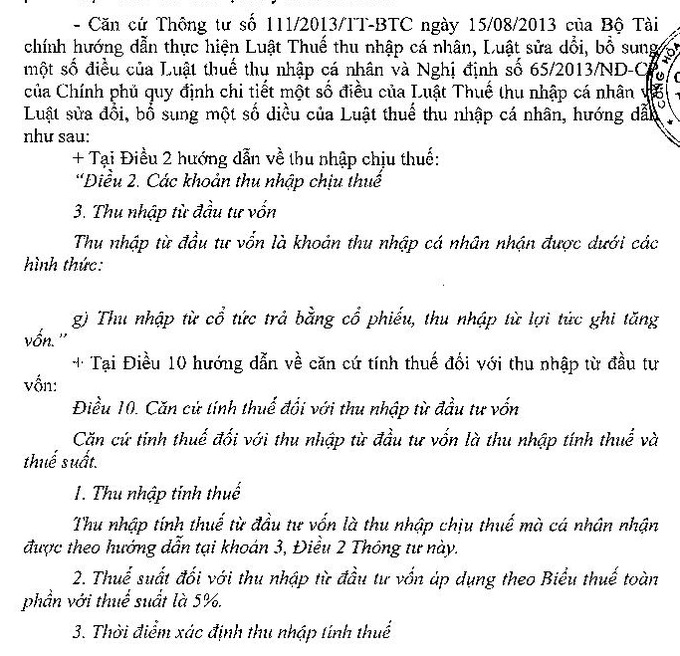

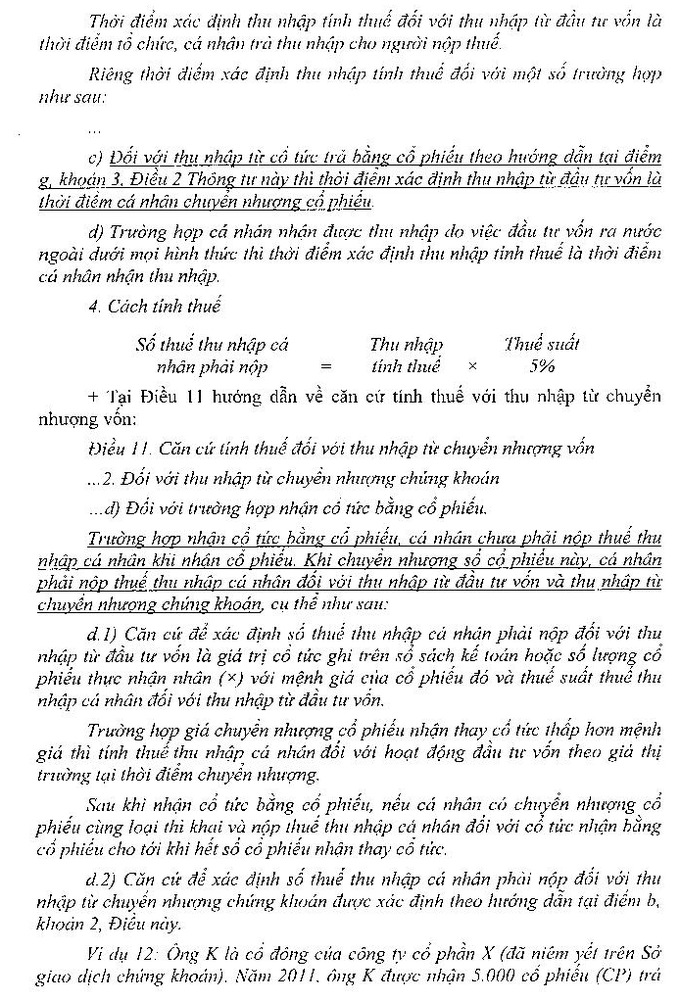

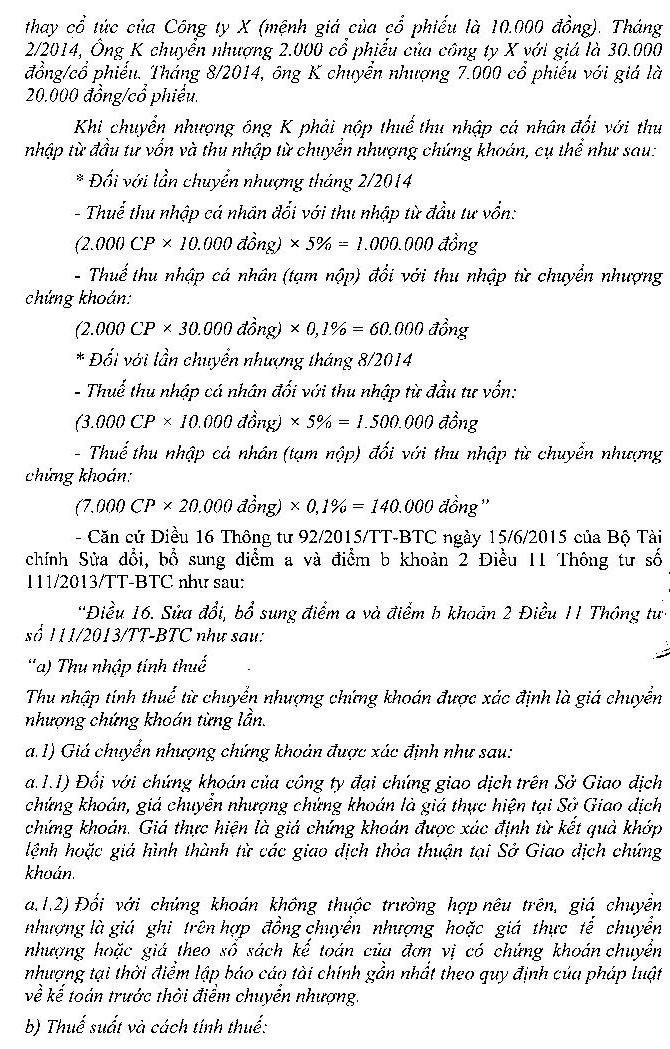

Tại Hợp đồng chuyển nhượng giữa 2 bên, Tôi đã nêu rất rõ đây là Cổ Phiếu Gốc, không phải Cổ Phiếu Thưởng. Đối với việc nộp thuế liên quan đến việc chuyển nhượng số lượng Cổ Phiếu Gốc theo Hợp đồng nêu trên, Căn cứ điểm a và điểm b khoản 2 Điều 11 Thông tư số 111/2013/TT-BTC được sửa đổi, bổ sung tại Điều 16 Thông tư số 92/2015/TT-BTC ngày 15/06/2015 và Khoản 5 Điều 16 Thông tư số 156/2013/TT-BTC ngày 06/11/2013 được sửa đổi, bổ sung tại Khoản 6 Điều 21 Thông tư số 92/2015/TT-BTC ngày 15/06/2015 của Bộ Tài Chính, tôi đã thực hiện việc kê khai và nộp thuế thu nhập cá nhân tại Cục Thuế theo thuế suất 0,1% trên giá chuyển nhượng chứng khoán từng lần.

Để hoàn tất thủ tục chuyển nhượng và đăng ký thay đổi cổ đông trong Sổ đăng ký cổ đông của Công ty A, xin hỏi:

1. Việc kê khai và nộp thuế TNCN của tôi như trên đã đúng quy định của Bộ Tài chính hay chưa? Sau khi hoàn thành việc nộp thuế này, người nhận chuyển nhượng có đương nhiên được công nhận tư cách là cổ đông mới của Công ty A hay không?

2. Trường hợp, nếu chuyển nhượng số lượng Cổ Phiếu Gốc còn lại (40.000 CP) và một phần Cổ Phiếu Thưởng (10.000 CP), thì Tôi phải chịu các khoản thuế nào khác và thuế suất, tiền thuế phải nộp của tôi là bao nhiêu?

Trả lời:

email: [email protected], hotline: 086 508 6899

Tag:

Tag: