Lý do khiến các quỹ đầu tư toàn cầu 'tháo chạy'

TCDN - Các quỹ đầu tư toàn cầu đã bán ra một lượng lớn quỹ đầu tư cổ phần tuần thứ hai liên tiếp trong tuần kết thúc vào ngày 10/4 do lo ngại lạm phát tăng cao.

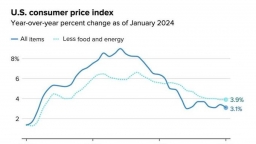

Dữ liệu kinh tế công bố ngày 10/4 cho thấy giá tiêu dùng của Mỹ tăng hơn dự kiến trong tháng 3, làm tăng thêm nghi ngờ về việc liệu Fed bắt đầu giảm lãi suất vào tháng 6 hay không.

Các quỹ đầu tư chứng khoán toàn cầu đã chứng kiến dòng vốn chảy ra 2,9 tỷ USD trong tuần từ ngày 4 tới 10/4, trong đó các quỹ đầu tư chứng khoán của Mỹ và châu Á chứng kiến dòng vốn chảy ra lần lượt trị giá 2,7 tỷ USD và 1,9 tỷ USD.

Trong khi đó, các quỹ cổ phần châu Âu đã thu về dòng vốn 891 triệu USD. Trong số các quỹ đầu tư, các nhà đầu tư đã rút ròng 708 triệu USD ra khỏi lĩnh vực công nghệ, chấm dứt xu hướng mua vào kéo dài 12 tuần.

Ngược lại, trong quý đầu tiên của năm 2024, các quỹ đầu tư chứng khoán toàn cầu ghi nhận dòng vốn đổ vào mạnh mẽ 60 tỷ USD do nhà đầu tư dự đoán về việc Fed giảm lãi suất, động thái làm tăng sức hấp dẫn của chứng khoán toàn cầu.

Trong khi đó, các quỹ trái phiếu toàn cầu đã thu hút dòng vốn đổ vào mạnh mẽ, tích lũy được 12,8 tỷ USD trong tuần kết thúc ngày 10/4, do đồn đoán về việc Mỹ giảm lãi suất trong thời gian tới đã giảm bớt. Giám đốc đầu tư Mark Haefele của công ty quản lý tài sản UBS Global Wealth Management, đã điều chỉnh triển vọng khi dự đoán Fed có thể hạ lãi suất khoảng 50 điểm cơ bản bắt đầu từ tháng 9 thay vì tháng 6.

Theo ông Mark Haefele, vì lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm ở mức 4,55% vào thời điểm thị trường chứng khoán Mỹ đóng cửa phiên 10/4, nên đây có thể là thời điểm hấp dẫn để chốt lời.

Lạm phát ở Mỹ liên tục cao hơn dự kiến cho thấy kỳ vọng trước đó của thị trường về lạm phát giảm là quá lạc quan. Theo đánh giá của các nhà nghiên cứu tại tổ chức nghiên cứu ANBOUND, sự phức tạp của vấn đề lạm phát ở Mỹ đồng nghĩa với việc lạm phát sẽ không giảm nhanh như thị trường kỳ vọng.

Số liệu mới một lần nữa khẳng định tính dai dẳng của lạm phát ở Mỹ, củng cố hơn nữa thái độ thận trọng của Fed trong việc cắt giảm lãi suất.

Xét từ góc độ nguyên nhân, vấn đề lạm phát của Mỹ bao gồm các yếu tố ngắn hạn như sự hỗn loạn trong chuỗi cung ứng toàn cầu sau đại dịch, giá năng lượng tăng cao do xung đột tại Ukraine cũng như việc phát hành tiền tệ quá do chính sách nới lỏng định lượng trước đó của Fed gây ra, và các yếu tố dài hạn của việc điều chỉnh chuỗi cung ứng toàn cầu.

Vì thế, ngay cả khi đợt tăng lãi suất mạnh mẽ của Fed đạt kết quả vào năm ngoái thì chính sách tiền tệ cũng khó đạt được kết quả do những thay đổi trong các yếu tố dài hạn ảnh hưởng đến giá cả như rủi ro địa chính trị và điều chỉnh chuỗi cung ứng toàn cầu. Đây là yếu tố đằng sau tình trạng lạm phát dai dẳng dai dẳng ở Mỹ.

Ở góc độ cơ cấu, giảm phát hàng hóa tiếp tục nhưng đã chững lại, giảm 0,3% so với cùng kỳ, trong khi lạm phát ở ngành dịch vụ vẫn ở mức cao, tăng mạnh 5,2% so với cùng kỳ.

Lạm phát siêu lõi, tức là chỉ số dịch vụ CPI lõi không bao gồm nhà ở, tăng 0,5% so với tháng trước và mức tăng so với cùng kỳ năm trước lên tới 4,5%, mức tăng lớn nhất kể từ tháng 5/2023.

Lạm phát của ngành dịch vụ có thể phản ánh tốt hơn sự gia tăng giá dịch vụ do chi phí lao động tăng cao. Nói cách khác, trong tình hình lạm phát cao trước đây, Mỹ đang chứng kiến vòng tuần hoàn tích cực giữa tiền lương và lạm phát.

Kiểu tăng giá do tiền lương tăng này rất khó thay đổi và khó thay đổi nhanh như giá hàng hóa trong ngắn hạn. Vì vậy, những thay đổi trong cơ cấu lạm phát thực chất phản ánh tính nội sinh của lạm phát Mỹ.

Xem xét tình hình việc làm thắt chặt hiện nay ở Mỹ, thực tế rất có khả năng tiền lương của công nhân Mỹ sẽ tiếp tục tăng, điều đó có nghĩa là lạm phát nội sinh có thể mất nhiều thời gian hơn để đảo ngược. Ngày 8/3, Cục Thống kê Lao động Mỹ công bố dữ liệu cho thấy tháng 2, 275.000 việc làm phi nông nghiệp mới đã được tạo ra ở Mỹ, cao hơn kỳ vọng của thị trường là 200.000. Tỷ lệ thất nghiệp tăng 0,2 điểm phần trăm lên 3,9%, đạt mức cao nhất kể từ tháng 1/2022, cao hơn kỳ vọng của thị trường là 3,7%, nhưng vẫn dưới mức thấp 4%. Mức tăng lương trung bình mỗi giờ ở Mỹ trong tháng 2 đạt kỳ vọng của thị trường là 4,3% so với cùng kỳ năm trước.

Thị trường việc làm ở Mỹ vẫn tốt, đồng nghĩa với việc mức tăng lương sẽ không dễ dàng giảm xuống, cũng nghĩa là lạm phát ở Mỹ sẽ vẫn được duy trì trong một thời gian khá dài. Nhà Trắng gần đây dự đoán CPI sẽ tăng trung bình 2,9% vào năm 2024 và không cho rằng tỷ lệ lạm phát ở Mỹ sẽ đạt mục tiêu 2% của Fed trong hai năm tới.

Cuộc điều tra của Reuters cho thấy các nhà kinh tế dự đoán chỉ số giá PCE được Fed ưa chuộng sẽ tăng trưởng trung bình hàng năm là 2,2% trong năm nay và 2,0% vào năm 2025 và 2026. Nhưng các thước đo lạm phát khác như CPI, CPI cơ bản và chỉ số giá PCE cốt lõi sẽ vẫn ở trên mức mục tiêu 2% của Fed cho đến ít nhất là năm 2026. Điều này thực sự cho thấy Fed vẫn còn một chặng đường dài để đánh bại lạm phát.

Mức độ lạm phát cao ở Mỹ khiến kỳ vọng của thị trường về việc Fed nới lỏng chính sách tiền tệ càng trở nên xa vời hơn. Mặc dù lạm phát phản ánh nhu cầu mạnh mẽ trong nền kinh tế Mỹ và vẫn đang thúc đẩy thị trường chứng khoán Mỹ đi lên, nhưng điều đó cũng có nghĩa là Fed sẽ duy trì môi trường lãi suất cao trong thời gian dài hơn, điều này vẫn sẽ kìm hãm tăng trưởng kinh tế Mỹ.

Trên thực tế, một số người tham gia thị trường đã bắt đầu kỳ vọng rằng Fed có thể hoãn thời điểm giảm lãi suất sang nửa cuối năm, thậm chí là quý III. Thời gian qua đi, nếu lạm phát tiếp tục duy trì ở mức cao, chắc chắn sẽ gây ra biến động trên thị trường vốn.

Còn theo nghiên cứu mới của các nhà khoa học và Ngân hàng Trung ương châu Âu (ECB), sự nóng lên toàn cầu và các đợt nắng nóng dự kiến sẽ làm tăng giá lương thực và lạm phát trên toàn thế giới trong tương lai. Nghiên cứu, được đăng trên tạp chí Communications Earth and Environment, nhấn mạnh tác động sẽ khác nhau nhưng sẽ xảy ra ở khắp mọi nơi, đặc biệt là tại các nước đang phát triển.

Các nhà nghiên cứu của Viện Nghiên cứu tác động khí hậu Potsdam (PIK) và ECB đã dựa trên dữ liệu lịch sử về giá cả và thời tiết từ 121 quốc gia từ năm 1996 – 2021.

Họ phát hiện rằng nhiệt độ tăng do biến đổi khí hậu được sẽ khiến chi phí lương thực trên toàn thế giới tăng từ 1,49 - 1,79 điểm phần trăm mỗi năm từ nay đến năm 2035. Tương tự, ảnh hưởng của sự nóng lên toàn cầu và nhiệt độ cực đoan trong tương lai đối với lạm phát chung sẽ là từ 0,76 - 0,91 điểm phần trăm trong trường hợp tốt nhất và xấu nhất.

email: [email protected], hotline: 086 508 6899

Tag:

Tag: