Thu hút FDI từ các nước thành viên của RCEP: Cơ hội, thách thức và hàm ý chính sách cho Việt Nam

TCDN - Việc nghiên cứu cơ hội, thách thức thu hút FDI trong bối cảnh nền kinh tế các nước RCEP đang có những thay đổi từ đó có sự điều chỉnh chính sách thu hút FDI của Việt Nam là đòi hỏi cấp thiết.

Tóm tắt:

Dù phải đối mặt với không ít khó khăn và hệ lụy tiêu cực về kinh tế do đại dịch Covid-19 trong năm 2020, Việt Nam vẫn có những nỗ lực khá sôi động và toàn diện để chủ động hội nhập kinh tế quốc tế. Nổi bật trong số đó là việc chủ trì thành công năm ASEAN 2020, phê chuẩn và thực hiện Hiệp định thương mại tự do Việt Nam – EU, và ký kết Hiệp định Đối tác kinh tế toàn diện khu vực (RCEP). Đối với thu hút đầu tư trực tiếp nước ngoài (FDI), RCEP cũng có cả cơ hội và thách thức đan xen nhau. Bài viết tập trung phân tích thực trạng thu hút FDI từ các nước thành viên của RCEP trong giai đoạn 2016 – 2020, cơ hội và thách thức đối với Việt Nam, trên cơ sở đó đề xuất một số hàm ý chính sách thu hút FDI từ các nước thành viên của RCEP cho Việt Nam trong thời gian tới.

1. Đặt vấn đề

RCEP là hiệp định thương mại tự do giữa 10 nước thành viên ASEAN và 5 quốc gia mà ASEAN đã ký hiệp định thương mại tự do. Ngày 15/11/2020, RCEP đã chính thức được ký kết trong khuôn khổ Hội nghị Cấp cao ASEAN. RCEP được kỳ vọng mang lại cho Việt Nam những cơ hội mới thông qua việc cải thiện tiếp cận các thị trường đầu tư và xuất khẩu của ASEAN cùng các đối tác về những nhu cầu hàng hóa, dịch vụ đa dạng hơn. Điều mong chờ lớn nhất từ RCEP là sự tham gia của các nước thành viên vào chuỗi giá trị và sản xuất khu vực; có đượcmôi trường kinh doanh thân thiện với chi phí giao dịch rẻ hơn. Việt Nam thu hút dòng vốn FDI lớn từ các nước trong RCEP, tuy nhiên thời gian qua không ít dự án từ một số nước gây ra lo ngại về chất lượng đầu tư như phương diện môi trường, xã hội… Tác động về thu hút FDI đến đâu còn phụ thuộc vào chính sách thu hút đầu tư của Việt Nam và chính sách với từng lĩnh vực cụ thể. Do vậy, việc nghiên cứu cơ hội, thách thức thu hút FDI trong bối cảnh nền kinh tế các nước RCEP đang có những thay đổi từ đó có sự điều chỉnh chính sách thu hút FDI của Việt Nam là đòi hỏi cấp thiết.

2. Phương pháp nghiên cứu

2.1. Phương pháp thu thập dữ liệu

Dữ liệu sử dụng trong bài viết là dữ liệu thứ cấp gồm: (1) Dữ liệu về FDI vào Việt Nam giai đoạn 2016 -2020: số lượng vốn; cơ cấu vốn: đăng ký cấp mới; đăng ký điều chỉnh; góp vốn, mua cổ phần. Dữ liệu được thu thập từ Báo cáo tình hình đầu tư trực tiếp nước ngoài các năm, Bộ Kế hoạch và Đầu tư. (2) Dữ liệu về FDI vào Việt Nam theo đối tác đầu tư, tập trung vào 14 nước nước thành viên RCEP giai đoạn 2016 – 2020 về số dự án đầu tư, tổng vốn đầu tư đăng ký được thu thập từ Báo cáo tình hình đầu tư trực tiếp nước ngoài các năm, Bộ Kếhoạch và Đầu tư.

2.2. Phương pháp phân tích dữ liệu

Bài viết sử dụng phương pháp tổng hợp, phương pháp thống kê các số liệu theo từng năm và theo cả giai đoạn. Sử dụng các bảng số liệu để thể hiện sự tăng, giảm số lượng vốn FDI, chỉ rõ những thay đổi; đưa ra những nhận xét, đánh giá, chỉ ra nguyên nhân của sự thay đổi. Các số liệu về tỷ lệ so với vốn FDI từ RCEP và tỷ lệ so với tổng vốn FDI vào Việt Nam của 14 nước thành viên tác giả tự tính toán dựa trên dữ liệu thu thập được. Số liệu vốn FDI từ các đối tác đầu tư của RCEP chia thành 2 nhóm: vốn FDI từ các nước ASEAN và vốn FDI từ RCEP-5 (hàm ý 5 nước RCEP ngoài ASEAN gồm Hàn Quốc, Nhật Bản, Trung Quốc, Autraliavà Newzealand) để thấy rõ sự khác biệt trong việc thu hút FDI từ các đối tác này.

3. Thực trạng

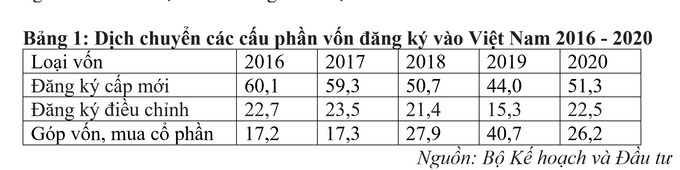

Cùng với quá trình đổi mới và cải cách kinh tế trong 35 năm qua, Việt Nam ghi nhận xu hướng tăng nhanh về thu hút FDI, đặc biệt là gắn với các mốc hội nhập vào kinh tế khu vực và toàn cầu. Từ năm 2016, Việt Nam bắt đầu ghi nhận dòng vốn góp, mua cổ phần của nhà đầu tư như một cấu phần của vốn FDI đăng ký.

Tuy nhiên chỉ trong vài năm dòng vốn này đã tăng trưởng mạnh mẽ và có xu hướng lấn át tỷ trọng các cấu phần vốn đăng ký mới và vốn đăng ký điều chỉnh. Tỷ trọng dòng vốn góp, mua cổ phần năm 2019 đã chiếm 40,7% (do sự tăng trưởng mạnh mẽ các hoạt động M&A, những nỗ lực liên tục cải thiện rõ rệt môi trường kinh doanh, hành lang pháp lý cho M&A ngày càng được hoàn thiện và tạo thuận lợi). Năm 2020 dòng vốn này có xu hướng giảm đi, dòng vốn đăng ký cấp mới tăng lên đạt 51,3%. Tuy nhiên, sự thay đổi “đột biến” trong cấu trúc vốn FDI đăng ký đặt ra yêu cầu phải theo dõi sát sao sự chuyển dịch này để điều chỉnh chính sách phù hợp, giảm thiểu sức ép các DN trong nước bị các nhà đầu tư nước ngoài thâu tóm một cách không lành mạnh.

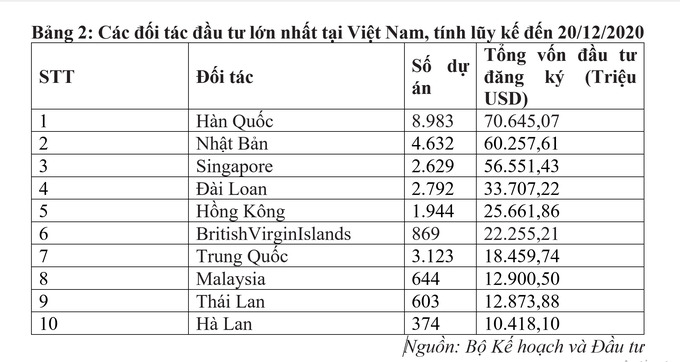

Tính lũy kế đến 20/12/2020, trong nhóm 10 quốc gia và vùng lãnh thổ hiện là đối tác đầu tư lớn nhất tại Việt Nam (323,73 tỷ USD, chiếm 84,3% tổng vốn FDI đăng ký) thì có 6 nướcRCEP gồm Hàn Quốc, Nhật Bản, Trung Quốc và 3 nước ASEAN (Singapore, Malaysia, Thái Lan). Tổng số vốn đăng ký từ 6 nước này là 231,688 tỷ USD, chiếm 60,3% tổng vốn FDI đăng ký vào Việt Nam. Đứng đầu là Hàn Quốc với 70,645 tỷ USD, tiếp đó Nhật Bản 60,257 tỷ USD, Singapore 56,55 tỷ USD. FDI đăng ký từ Trung Quốc đã tăng nhanh và đứng thứ 7 trong nhóm 10 nhà đầu tư lớn nhất, và đứng thứ 4 trong 6 nước RCEP. Malaysia và Thái Lan lần lượt là đối tác đầu tư lớn thứ 5,6 với tổng vốn lũy kế trên 12 tỷ USD.

14 nước thành viên của RCEP đều là đối tác đầu tư của Việt Nam, bên cạnh 6 nước là đối tác đầu tư lớn thì một số nước ASEAN đầu tư vào Việt Nam với số dự án và lượng vốn còn rất khiêm tốn.

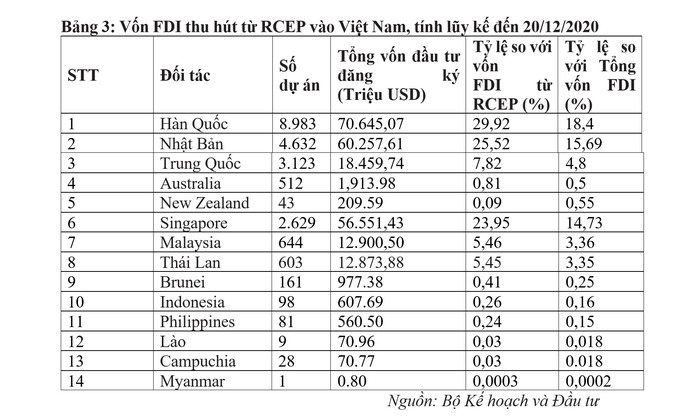

Tính theo lũy kế, Việt Nam thu hút được 236 tỷ USD vốn FDI từ các nước RCEP, chiếm 61,48% tổng vốn FDI. Trong đó, Hàn Quốc là quốc gia dẫn đầu về số lượng dự án và tổng vốn đăng ký, đồng thời chiếm tỷ lệ cao nhất 29,92% so với vốn FDI từ RCEP và 18,4% tổng vốn FDI. Liền kề sau đó là Nhật Bản, Singapore, Trung Quốc. Malaysia và Thái Lan đứng thứ 5, 6 về vốn FDI từ RCEP với tỷ lệ trên 5%. Các nước ASEAN tỷ lệ đầu tư còn khá khiêm tốn (chưa đạt 1%) trong RCEP; đặc biệt Myanmar là đối tác chỉ có 01 dự án đầu tư vào Việt Namvới lượng vốn 0,8 triệu USD, chỉ chiếm 0,0003% vốn FDI từ RCEP. Vốn FDI từ RCEP-5 cao hơn về số lượng dự án (gấp hơn 4 lần), lượng vốn đầu tư (gấp gần 2 lần) so với ASEAN và chiếm64,16% vốn FDI từ RCEP và 39,44% tổng vốn FDI. Điều đó cho thấy, Việt Nam đã thu hút khá tốt vốn FDI từ RCEP-5 và vẫn còn tiềm năng để có thể tiếp tục gia tăng thu hút FDI từ ASEAN.

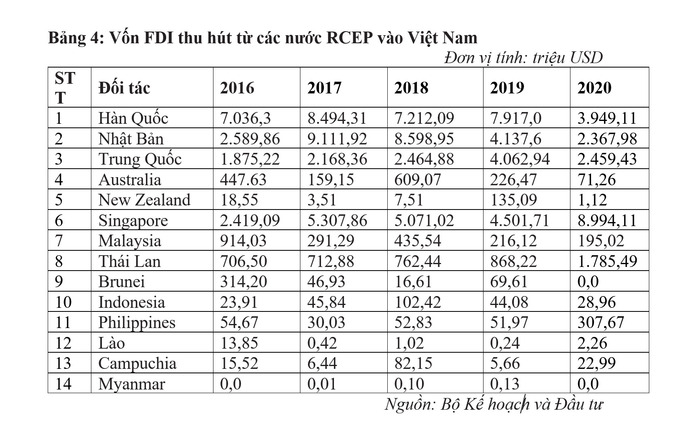

Xét trong giai đoạn 2016 – 2020, sự biến động về lượng vốn FDI từ các nước thành viêncủa RCEP vào Việt Nam như sau:

Năm 2016, vốn FDI từ RCEP đạt 16,4 tỷ USD thì đến năm 2017 đã tăng gần 10 tỷ USD đạt 26,378 tỷ USD (do đầu tư của Nhật Bản tăng mạnh hơn 6,5 tỷ USD) và cũng là năm có tỷ trọngvốn FDI từ RCEP trong tổng vốn FDI cao nhất giai đoạn 2016 – 2020, chiếm 74,1%. Năm 2019, dù tổng vốn FDI là lớn nhất đạt 38,019 tỷ USD, nhưng vốn FDI từ RCEP lại có xu hướng giảm và có tỷ trọng thấp nhất 58,5%. Năm 2020, do ảnh hưởng của dịch Covid-19, tổng vốn FDIgiảm mạnh gần 10 tỷ USD so với 2019, vốn FDI từ RCEP cũng giảm hơn 2 tỷ USD, tuy nhiên điều đáng mừng là tỷ trọng vốn FDI từ RCEP trong tổng vốn FDI lại tăng lên đạt 70,75%. Điều đó cho thấy dù vốn FDI từ các quốc gia, châu lục khác giảm, song Việt Nam vẫn thu hút được FDI từ các nước thuộc RCEP.

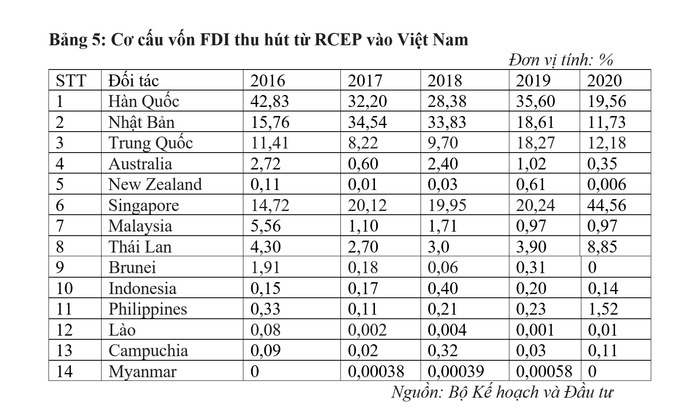

Về cơ cấu vốn đầu tư: Vốn đầu tư từ các nước RCEP-5 luôn chiếm trên 70% vốn đầu tư RCEP trong giai đoạn 2016 – 2019, riêng năm 2020 do ảnh hưởng của dịch bệnh, con số này đã giảm xuống còn 43,84%. Trong khi đó, các nước ASEAN chỉ chiếm khoảng trên 20% vốn FDI từ RCEP giai đoạn 2016 – 2019; nhưng năm 2020 đã tăng vọt lên 56,16% (do FDI từ Singaporetăng gần 2 lần, từ Thái Lan tăng hơn 2 lần so với 2019). Các đối tác chiếm tỷ trọng đầu tư lớn vào Việt Nam trong giai đoạn này vẫn thuộc về Hàn Quốc, Nhật Bản, Trung Quốc, Singapore. Myanmar là đối tác có tỷ lệ vốn đầu tư thấp nhất trong RCEP, năm 2016 và 2020 không có vốn đầu tư vào Việt Nam.

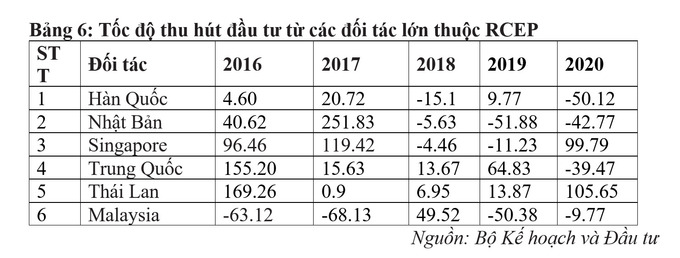

Về tốc độ thu hút đầu tư từ RCEP: Giai đoạn 2016 – 2020, FDI từ Hàn Quốc vào Việt Nam tốc độ tăng cao nhất đạt 20,72% vào 2017 và 2020 giảm mạnh nhất với -50,12% tương ứng với gần 4 tỷ USD. FDI từ Nhật Bản tăng mạnh nhất vào 2017 với 251,83% tương ứng 6,52 tỷ USD; hai năm 2019 và 2020 đều giảm mạnh với tốc độ lần lượt là -51,88% và -42,77%. FDI từ Malaysia chỉ có một năm tăng đó là 2019 với 49,52%, các năm còn lại đều giảm và giảm mạnh nhất vào 2017 với tốc độ -68,13%. Trong năm 2020, FDI từ hầu hết các nước đều giảm thì FDItừ Singapore và Thái Lan đều tăng mạnh với tốc độ lần lượt là 99,79% và 105,65%.

4. Cơ hội và thách thức

4.1. Cơ hội

4.1.1. Cơ hội thu hút FDI từ việc giảm các rào cản thương mại và cải thiện khả năng tiếp cận thị trường

Với quy mô GDP 26.2000 tỷ USD, RCEP được kỳ vọng sẽ trở thành “lá bài” quan trọng để thu hút FDI vào Việt Nam. Với các cam kết về mở cửa thị trường trong lĩnh vực hàng hóa, dịch vụ, đầu tư và hài hòa hóa quy tắc xuất xứ, cũng như tăng cường các biện pháp tạo thuậnlợi thương mại, RCEP sẽ tạo cơ hội để phát triển các chuỗi cung ứng mới trong khu vực, nhờ đó kích thích đầu tư phát triển chuỗi cung ứng, các thành viên có cơ hội tham gia vào chuỗigiá trị và sản xuất khu vực. Trong 10 quốc gia là đối tác đầu tư lớn nhất của Việt Nam thì cótới 6 đối tác đến từ RCEP, đây là cơ hội tốt để Việt Nam tận dụng các ưu đãi từ RCEP để thu hút FDI.

Dù RCEP không trực tiếp tạo ra hiệu ứng về mở cửa thị trường mới do ASEAN đã có FTA với các quốc gia trong RCEP, nhưng về gián tiếp, không gian kinh tế được mở ra giữa ASEAN và RCEP -5 việc thúc đẩy dòng vốn đầu tư nhờ tạo dựng quy mô thị trường lớn của RCEP là hoàn toàn hiện thực. Một số quốc gia như: Trung Quốc, Nhật Bản, Hàn Quốc và cả Singapore, Thái Lan, Malaysia đều đang tăng tốc đầu tư ra nước ngoài để mở rộng chuỗi sản xuất và cung ứng, Việt Nam cần nắm bắt cơ hội này. Các ngành viễn thông, công nghệ thông tin, dệt may, giày dép và điện tử là những lĩnh vực Việt Nam có khả năng thu hút FDI. Các lĩnh vực đã thành công từ trước sẽ thu hút thêm đầu tư và các lĩnh vực liên quan sẽ thu hút đầu tư mới. Hoạt động sản xuất và lắp ráp từ Nhật Bản và Hàn Quốc sẽ được đẩy mạnh, một số hoạt động công nghiệp sẽ được di dời khỏi Trung Quốc sang Việt Nam.

4.1.2. Cơ hội thu hút FDI từ sự dịch chuyển đầu tư do tác động của chiến tranh thương mại Mỹ -Trung

Kể từ năm 2018, chiến tranh thương mại Mỹ -Trung tiếp tục diễn ra căng thẳng, phức tạp. Các đối tác đầu tư trong RCEP và các khu vực, châu lục khác có xu hướng dịch chuyển nguồn vốn FDI đầu tư vào Trung Quốc sang ASEAN, trong đó có Việt Nam do các nguyên nhân:

- Các nhà đầu tư tìm kiếm địa chỉ đầu tư mới nhằm né tránh rủi ro chiến tranhthương mại: Căng thẳng thương mại và công nghệ giữa Mỹ và Trung Quốc leo thang khiến các nhà đầu tư có xu hướng tìm kiếm một địa chỉ đầu tư sản xuất có định hướng xuất khẩu ổn định hơn, ít rủi ro hơn, đồng thời có thể tránh được việc áp thuế cao của Mỹ.

- Các nhà đầu tư muốn tiếp tục đa dạng hóa chuỗi sản xuất: Chiến lược “Trung Quốc +1” ra đời hơn 10 năm qua do Trung Quốc đang mất dần những lợi thế thu hút FDI như chi phí nhân công giá rẻ, các chính sách khuyến khích đầu tư dần bị xóa bỏ,... Một số quốc gia và DN muốn giảm sự phụ thuộc vào Trung Quốc; do đó muốn tìm kiếm và dịch chuyển một phần sang địa điểm đầu tư mới, trong khi vẫn giữ và tận dụng cơ sở đã đầu tư tại Trung Quốc, cũng như giảm thiểu tác động bởi những cú sốc khi xảy ra đứt gãy một khâu/mắt xích trong chuỗi.

- Các nhà đầu tư muốn tận dụng cơ hội mới từ các thị trường tiềm năng (Việt Nam, Indonesia, Philippines,...): Trong số các nước hưởng lợi từ sự dịch chuyển đầu tư, Việt Nam được đánh giá là một điểm sáng do môi trường kinh doanh ngày càng được cải thiện, thị trường trong nước lớn hơn, mức sống ngày càng tăng; lợi thế về sự tương đồng với Trung Quốc về văn hóa, chính trị và vị trí địa lý - điểm giúp tiết kiệm tối đa chi phí dịch chuyển sản xuất và vẫn giữ được mối liên hệ chặt chẽ với các cơ sở sản xuất hiện có tại Trung Quốc;…

4.1.3. Cơ hội thu hút FDI từ xu hướng cân nhắc mới trong và sau đại dịch Covid-19

Đại dịch Covid-19 thúc đẩy việc sắp xếp lại chuỗi cung ứng toàn cầu, đồng thời cho thấy sự phụ thuộc lớn của chuỗi vào Trung Quốc. Do đó, các tập đoàn đa quốc gia muốn dịch chuyển đầu tư sang các nước Châu Á khác trong đó có Việt Nam. Xu thế dịch chuyển dòng vốn FDI đã và đang diễn ra từ trước đó; tuy nhiên đại dịch là chất xúc tác khiến quá trình này dịch chuyển nhanh hơn, quyết liệt hơn. Sự dịch chuyển, sắp xếp lại chuỗi cung ứng toàn cầu theo một số hướng: (1) Dịch chuyển chuỗi cung ứng kéo theo dịch chuyển dòng đầu tư, theo đó di chuyển toàn bộ hoặc một phần dây chuyền sản xuất về nước hoặc ra nước khác; (2)Tái cơ cấu, sắp xếp lại chuỗi cung ứng thông qua mở rộng mạng lưới nhà cung cấp để phân tán rủi ro, không nhất thiết kéo theo dịch chuyển đầu tư. Theo đó, các chuỗi hàng thiết yếu, các khâu/công đoạn sử dụng công nghệ cao và/hoặc linh kiện thiết yếu nhiều khả năng sẽ di chuyển về nước và/hoặc các nước gần gũi về địa lý hoặc đối tác tin cậy. Các chuỗi cung ứng dễ tổn thương sẽ được đa dạng hóa hơn (điện tử, ô tô, máy móc, dệt may, ...). Các công đoạn hạ nguồn, gia công, lắp ráp có xu hướng dịch chuyển ra nhiều nước nhằm phân tán rủi ro, tốiưu hóa chi phí sản xuất, và Việt Nam là một trong những điểm đến tiềm năng.Tuy nhiên, việc dịch chuyển sẽ không diễn ra ngay lập tức, mà có thể trong trung và dài hạn do: (1) Chưa quốc gia nào hay địa bàn nào có khả năng thay thế hoàn toàn Trung Quốc trong chuỗi cung ứng toàn cầu; (2) Các chuỗi cung ứng toàn cầu đã được hoàn thiện nên không thể nhanh chóng chuyển dịch; (3) Trung Quốc cũng tăng cường các biện pháp giữ chân nhà đầu tư nước ngoài, đặc biệt là các tập đoàn công nghệ hàng đầu.

4.2. Thách thức

4.2.1. Thách thức trong việc nhìn nhận và xử lý hiệu quả nhập siêu gắn với đầu tư trực tiếp nước ngoài ở thị trường RCEP

Gia tăng đầu tư nước ngoài có thể kéo theo sức ép gia tăng nhập khẩu công nghệ và đầu vào cho các dự án FDI, theo đó gây áp lực đối với nhập siêu. Nếu vẫn giữ tư duy nhập siêu là chấp nhận được khi Việt Nam có thể dùng đầu vào nhập khẩu từ RCEP để sản xuất xuất khẩu sang các thị trường ngoài RCEP và kiếm “đủ” thặng dư thương mại thì Việt Nam có thể đối mặt với một số rủi ro lớn: (1) rủi ro gián đoạn chuỗi giá trị trong thời kỳ hậu Covid-19 còn hiện hữu, và có thể còn phức tạp hơn; (2) không ít thị trường xuất khẩu chính (Mỹ, EU) có thể lo ngại về xuất xứ hàng nhập khẩu và/hoặc quy mô thâm hụt thương mại với Việt Nam.Bản thân Việt Nam và các nước RCEP (đặc biệt là Trung Quốc) cũng gặp không ít các vụ kiện phòng vệ thương mại như chống bán phá giá, chống trợ cấp,...

4.2.2. Thách thức trong sàng lọc chất lượng và kiểm soát dòng vốn FDI từ các nước thành viên của RCEP và hệ lụy đối với kinh tế vĩ mô

Dù Việt Nam thu hút dòng vốn FDI lớn từ RCEP, tuy nhiên không ít dự án từ một số nước ở khu vực này gây ra lo ngại về chất lượng đầu tư như phương diện môi trường, xã hội… Nếu không quyết liệt sàng lọc và chỉnh đốn, Việt Nam có nguy cơ sa lầy trong các dự án FDI sản xuất các sản phẩm thô, sơ chế đơn giản với giá trị gia tăng thấp, với quy mô nhỏ, công nghệ giản đơn, năng lực cạnh tranh yếu và nhiều rủi ro. Cùng với đà phát triển kinh tế, Trung Quốc cũng có những bước đi trong việc cải thiện các quy định, tiêu chuẩn về môi trường. Điều này dẫn đến việc các nhà máy công nghệ thấp hơn, ít thân thiện với môi trường hơn cóxu hướng dịch chuyển dần sang các nước xung quanh, và có thể sang Việt Nam.Một số dự án FDI có thể gây một số tác động bất lợi về vĩ mô: (i) gia tăng nhập khẩu hàng hóa và nhập siêu, thay vì kết nối với DN trong nước và nâng cao năng lực sản xuất trong nước; (ii) dòng vốn FDI có thể vượt quá năng lực hấp thụ của Việt Nam, xét cả về các phương diện vĩ mô, hạ tầng, nguồn nhân lực. Những rủi ro này khó có thể được loại trừ, khi mà các nhà đầu tư lớn từ RCEP đều có mạng lưới nhà cung ứng riêng và không bị ràng buộc phải mua từ DN trong nước.

4.2.3. Thách thức trong việc cân đối giữa thu hút, bảo vệ nhà đầu tư và quyền xây dựng chính sách của Việt Nam

Việc thu hút các dự án FDI có chất lượng, tiềm lực tài chính và công nghệ phù hợp với yêu cầu phát triển của Việt Nam là định hướng đúng đắn. Tuy nhiên, những ưu đãi kiểu mới cho các dự án FDI không chỉ được giới hạn ở các ưu đãi về thuế, tiếp cận đất đai, mà có thể còn gồm cả việc tương đối “dễ dãi” hơn trong các yêu cầu liên quan như báo cáo đánh giá tác động môi trường. Chính sách thuế đối với nhà đầu tư trong lĩnh vực công nghệ, nền tảng số,... có thể cũng là một vấn đề khó cân bằng, đặc biệt trong bối cảnh nhiều nước phát triểnđang có những động thái mạnh mẽ hơn để buộc các tập đoàn công nghệ lớn nộp thuế. Đồng thời, khi nhà đầu tư nước ngoài đầu tư vào hạ tầng khu công nghiệp và khu kinh tế, thực hiện giám sát và chế tài của các cơ quan quản lý để vừa bảo đảm dự án được triển khai kịp thời, hiệu quả vừa tránh gây phiền hà cho đầu tư cũng không phải là một yêu cầu đơn giản. Thách thức sẽ càng lớn hơn nếu Việt Nam không cải thiện được hệ thống thông tin, số liệu thống kê liên quan đến đầu tư nước ngoài, qua đó ảnh hưởng đến khả năng giải trình quyết định đốivới các đề xuất dự án FDI từ các nước RCEP. Ngay cả khi cơ chế xử lý tranh chấp giữa nhà đầu tư với Nhà nước còn chưa được cụ thể hóa trong RCEP, xử lý các vụ việc liên quan đến đầu tư trong một chuỗi giá trị “rất châu Á” như khu vực ASEAN+5 cũng rất phức tạp trên nhiều phương diện. Việc Việt Nam bình tĩnh, giữ quyền xây dựng chính sách và không tham gia “đua xuống đáy” sẽ không dẫn tới thua thiệt nếu bảo đảm các nước ASEAN khác sẽ hợp tác để cùngthu hút FDI, thay vì cạnh tranh quá mức.

4.2.4. Thách thức từ năng lực còn hạn chế của các doanh nghiệp Việt Nam

Khu vực DN FDI vẫn đang chiếm trên 70% tổng kim ngạch xuất khẩu của cả nước (Tổng cục thống kê, 2020). Con số này cho thấy một thực tế, năng lực cạnh tranh của các DN trong nước vẫn còn rất hạn chế. Theo khảo sát của VCCI năm 2020, chỉ 15% DN trong nước được khảo sát là có quan hệ đối tác với DN FDI và chỉ 37% sản phẩm đầu vào của DN FDI được cung cấp từ thị trường trong nước (bao gồm cả từ các DN FDI khác). Những DN nội địa vẫn chưa cho thấy tiềm lực đủ mạnh để tham gia sâu rộng vào chuỗi cung ứng toàn cầu. Bên cạnhđó, các DN trong nước đa phần quy mô nhỏ và siêu nhỏ, chiếm khoảng 98% tổng số DN đang hoạt động trong nền kinh tế. Những DN này cũng có nhiều hạn chế về năng lực tài chính, trình độ khoa học công nghệ và nguồn nhân lực. Các DN quy mô vừa và lớn của Việt Nam (chiếm khoảng 2%) lại chưa thể hiện được vai trò đầu tàu, dẫn dắt.

5. Hàm ý chính sách

5.1. Hoàn thiện các quy định về thu hút và sử dụng FDI

Đổi mới hệ thống hỗ trợ và ưu đãi đầu tư theo hướng ưu đãi có trọng tâm, trọng điểm, ưu đãi có mục tiêu, điều kiện, có thời hạn, có giám sát và đánh giá, để huy động và định hướng phân bổ đầu tư vào: (1) (một số ít) các ngành có lợi thế cạnh tranh, có sức lan tỏa, có độ nhạy cảm cao và đóng góp lớn vào tăng trưởng kinh tế; (2) tạo động lực thúc đẩy các DN FDI tăng cường kết nối với DN trong nước, qua đó thực hiện chuyển giao công nghệ, cũng như có chính sách ưu đãi, hỗ trợ DN nhận chuyển giao công nghệ; (3) khuyến khích các nhà đầu tư sử dụngcác quy trình và công nghệ sản xuất tiết kiệm năng lượng, tài nguyên.Xây dựng tiêu chí chọn lọc đầu tư nước ngoài hiệu quả theo hướng sử dụng tiết kiệm tài nguyên, đất đai, sử dụng công nghệ cao, tập trung vào các ngành, sản phẩm công nghệ cao, giá trị gia tăng cao, thúc đẩy chuyển giao công nghệ dưới các hình thức thích hợp;

Thực hiện các biện pháp hỗ trợ xuất khẩu, cung cấp các dịch vụ hỗ trợ xuất khẩu, phát huy vai trò của các cơ quan xúc tiến thương mại nước ngoài trong việc hỗ trợ cho các nhà xuất khẩu, đầu tư của Việt Nam, ... Rà soát, điều chỉnh chính sách thu hút FDI phù hợp với các cam kết quốc tế, chọn lọc những dự án FDI sử dụng các công nghệ tiên tiến, thân thiện với môi trường. Gắn chiến lược thu hút FDI với cải thiện hiệu quả giám sát quá trình thực thi, hoạt động. Tăng cường xúc tiến đầu tư; xây dựng chính sách vận động, thu hút đầu tư đối với các tập đoàn đa quốc gia với các hình thức vận động đầu tư đa dạng. Nghiên cứu, trao đổi với các nước ASEAN về định hướng hợp tác đầu tư, thu hút nhà đầu tư lớn và kết nối DN nhỏ và vừa (DNNVV) trong chuỗi giá trị trong bối cảnh hậụ Covid 19.

5.2. Tiếp tục cải thiện môi trường đầu tư và kinh doanh, rà soát, điều chỉnh các chính sách đang cản trở việc thu hút và sử dụng FDI

Tiếp tục đơn giản hóa và hoàn thiện thủ tục hành chính liên quan đến hoạt động đầu tư nước ngoài,... Rà soát, giám sát đảm bảo thực thi nghiêm túc Luật ban hành văn bản quy phạm pháp luật. Rà soát giảm đầu mối, giảm các thủ tục hành chính không cần thiết. Đề cao việc đối thoại thực chất với nhà đầu tư để kịp thời nắm bắt, tháo gỡ các vướng mắc liên quan đến hoạt động đầu tư. Tiếp tục hoàn chỉnh và triển khai rộng khắp chế độ hành chính một cửa, tăng cường áp dụng công nghệ thông tin vào xử lý thủ tục hành chính, trong cấp phép, chứng nhận đầu tư. Khẩn trương xử lý các vấn đề, vướng mắc liên quan đến thực hiện thuế,hải quan điện tử để giảm thời gian và chi phí cho DN, đồng thời tạo sự công khai, minh bạch, tạo lòng tin cho nhà đầu tư. Đơn giản hóa thủ tục cấp Visa, đề xuất cấp visa dài hạn có giá trị nhiều lần cho các nhà đầu tư; đơn giản hóa thủ tục cấp giấy phép cho lao động nước ngoài; xem xét hạn chế lao động giản đơn, không có kỹ năng và khuyến khích lao động có trình độ cao. Điều chỉnh chính sách phát triển khu/cụm công nghiệp theo hướng ưu tiên hình thành các cụm ngành tạo điều kiện cho liên kết sản xuất giữa các DN FDI và DN trong nước. Chuyển đổi các khu công nghiệp đáp ứng yêu cầu mới: phát triển bền vững, tận dụng công nghệ số,..

Tăng cường năng lực quản lý FDI và cải cách phân cấp đầu tư, tăng cường giám sát và xử lý các vấn đề sau cấp phép đầu tư. Việc cải cách phân cấp quản lý FDI đòi hỏi phải xây dựng các chủ trương, chính sách xúc tiến đầu tư, chính sách khuyến khích và các công cụ ưu đãi cụ thể, xây dựng hệ thống tiêu chí chung để hướng dẫn cho các địa phương. Về giám sát và xử lý vấn đề sau cấp phép: khẩn trương hoàn thiện và đưa vào hoạt động hệ thống dữ liệu cập nhật công khai, theo dõi và đánh giá FDI trong phạm vi cả nước và từng địa phương. Việc tăng cường tính tự chủ của nền kinh tế Việt Nam khi thực hiện RCEP cũng đòi hỏi nỗ lực cùng phát huy vai trò trung tâm của ASEAN. Ở một chừng mực quan trọng, Việt Nam và các nước ASEAN có vai trò trung tâm trong việc hình thành ý tưởng và quá trình đàm phán RCEP thì phần thực thi cũng phải giữ được vai trò trung tâm.

5.3. Hỗ trợ doanh nghiệp trong nước

Hỗ trợ thông tin cho cả DN FDI, DN trong nước để tạo điều kiện cho các DN liên lạc, trao đổi hợp tác với nhau. Thiết lập và vận hành hệ thống thông tin về nhà đầu tư và tạo điều kiện, khuyến khích phát triển các hiệp hội DN, hiệp hội ngành nghề. Hỗ trợ tăng năng lực công nghệ của DN trong nước nhằm mở ra cơ hội để tham gia vào mạng sản xuất của DN FDI. Nghiên cứu khung pháp lý và các sản phẩm tài chính thân thiện với chuỗi giá trị để cung cấp cho DNNVV, qua đó gia tăng năng lực tham gia vào chuỗi giá trị, mở ra cơ hội liên kết với các DN FDI, đồng thời cải thiện khả năng đáp ứng quy tắc xuất xứ trong RCEP. Rà soát các chính sách hiện hành hỗ trợ DNNVV; khẩn trương sửa đổi, hoàn thiện các quy định hướng dẫn thi hành Luật hỗ trợ DNNVV, tạo nền tảng hỗ trợ tăng năng lực công nghệ. Cân nhắc chuẩn bị sớm các đề xuất để các đối tác phát triển hơn trong RCEP hỗ trợ cho Việt Nam theo cam kết trong Chương Hợp tác kinh tế và kỹ thuật. Trao đổi, khuyến khích các DN FDI lớn có các chương trình liên kết sản xuất, chuyển giao công nghệ cho DN trong nước.

KẾT LUẬN

Thu hút FDI từ các nước thành viên của RCEP mang lại cả cơ hội và thách thức cho Việt Nam. Những thách thức ít nhiều đều ảnh hưởng đến mức độ tự chủ của nền kinh tế Việt Nam. Xử lý thách thức thông qua việc điều chỉnh và hoàn thiện chính sách thu hút và sử dụng FDI phụ thuộc vào mức độ toàn diện trong cách tiếp cận của Việt Nam, và khó có thể hiệu quả nếu nhìn nhận vấn đề thương mại và đầu tư nước ngoài một cách rời rạc khi thực hiện RCEP. Bên cạnh coi trọng và tiếp tục phát huy thu hút FDI từ RCEP-5, Việt Nam cũng cần gia tăng thu hút FDI từ ASEAN trong thời gian tới.

TÀI LIỆU THAM KHẢO

1. Bộ Kế hoạch và đầu tư, Báo cáo đầu tư nước ngoài các năm 2015 - 20202. CIEM (2017), Việt Nam tham gia các hiệp định thương mại tự do mới: Một số yêu cầu từ cải cách thể chế thương mại và đầu tư. Hà Nội: Nhà xuất bản Tài chính.

3. Trần Thị Hồng Minh (2020), Thực hiện hiệu quả Hiệp định Đối tác Kinh tế Toàn diện Khu vực gắn với cải thiện tính tự chủ của nền kinh tế: Yêu cầu hoàn thiện thể chế thương mại và đầu tư ở Việt Nam, Viện Nghiên cứu Quản lý Kinh tế Trung ương

4. Trung tâm WTO và Hội nhập - VCCI (2019), Các Tuyên bố chung trong quá trình đàm phán RCEP

5. Trung tâm WTO và Hội nhập - VCCI (2020d), Xu thế dịch chuyển dòng vốn đầu tư và giải pháp đối với Việt Nam.

6. Websites:

https://baoquocte.vn/thu-hut-fdi-tu-la-bai-rcep-cua-rong-va-sang-den-dau-135813.htmlhttps://baoquocte.vn/viet-nam-co-them-co-hoi-thu-hut-fdi-nho-rcep-134385.htmlhttps://tapchitaichinh.vn/su-kien-noi-bat/don-co-hoi-tu-hiep-dinh-rcep-som-hoan-thien-the-chethuong-mai-va-dau-tu-331492.htmlhttps://enternews.vn/don-lan-song-fdi-the-he-moi-chat-luong-cao-196024.htmlhttps://congthuong.Svn/suc-hut-fdi-tu-rcep-canh-cua-rong-mo-trong-nam-2021-152097.htmlhttps://laodong.vn/kinh-te/nang-tam-doanh-nghiep-viet-truoc-lan-song-do-bo-fdi-903494.ldo

ThS. Phạm Thị Dự

Trường Đại học Thương mại

email: [email protected], hotline: 086 508 6899

Tag:

Tag: