Bàn về tính bình đẳng của thuế TNCN đối với người có thu nhập từ kinh doanh

TCDN - Thuế thu nhập cá nhân từ kinh doanh sẽ tính và nộp thuế riêng chứ không gộp cùng các khoản thu nhập từ tiền lương, tiền công (đối với người có cả hai nguồn thu nhập) và cũng không áp dụng biểu thuế lũy tiến từng phần để xác định nghĩa vụ thuế phải nộp như quy định trước đó.

Tóm tắt

Luật Thuế thu nhập cá nhân ở Việt Nam được ban hành lần đầu vào năm 2007 (có hiệu lực từ ngày 1/1/2009), thay thế cho pháp lệnh thuế thu nhập với người có thu nhập cao trước đó. Hộ cá nhân kinh doanh trước đây nộp thuế thu nhập doanh nghiệp thì từ năm 2009 chuyển sang nộp thuế thu nhập cá nhân. Đây là sự thay đổi tích cực làm cho thuế thu nhập cá nhân ở Việt Nam tiến gần hơn với những thông lệ của các nước khác trên thế giới. Để hướng dẫn thi hành Luật Thuế thu nhập cá nhân, Bộ Tài chính đã ban hành Thông tư số 111/2013/TT-BTC (sau đó được ban hành lại dưới dạng văn bản hợp nhất số 04/VBHN-BTC ngày 5/2/2015). Tuy vậy, ngay sau đó ít tháng, vào ngày 15/6/2015, Bộ Tài chính ban hành tiếp Thông tư số 92/2015/TT-BTC hướng dẫn thuế GTGT và thuế thu nhập cá nhân đối với cá nhân cư trú có hoạt động kinh doanh và sửa đổi một số nội dung của các văn bản hướng dẫn thuế thu nhập cá nhân. Điểm đáng chú ý là với thông tư 92, việc tính và nộp thuế thu nhập cá nhân có thu nhập từ hoạt động kinh doanh đã có sự thay đổi cơ bản so với văn bản hướng dẫn thi hành trước đó. Hầu hết cá nhân, hộ kinh doanh sẽ nộp thuế theo phương pháp khoán xác định bằng tỷ lệ phần trăm tính trên doanh thu. Thuế thu nhập cá nhân từ kinh doanh sẽ tính và nộp thuế riêng chứ không gộp cùng các khoản thu nhập từ tiền lương, tiền công (đối với người có cả hai nguồn thu nhập) và cũng không áp dụng biểu thuế lũy tiến từng phần để xác định nghĩa vụ thuế phải nộp như quy định trước đó. Sự thay đổi này tạo ra sự thuận tiện rất lớn cho cơ quan quản lý thu và góp phần làm cho chính sách thuế đơn giản, dễ hiểu cho người nộp thuế. Tuy nhiên, những quy định cụ thể về khởi điểm chịu thuế và tỷ lệ khoán thuế lại đặt ra không ít những băn khoăn về tính bình đẳng của thuế thu nhập cá nhân đối với thu nhập từ kinh doanh và thuế thu nhập cá nhân đối với với thu nhập từ tiền lương, tiền công trên một số khía cạnh.

Ba khía cạnh về sự bất cập

Trên cơ sở nghiên cứu các quy định của pháp luật hiện hành về thuế thu nhập cá nhân, tác giả chỉ ra ba khía cạnh về sự bất cập trong việc xác định người nộp thuế, tỷ lệ thuế phải nộp tính trên doanh thu từ hoạt động kinh doanh sau đây:

1. Chưa thực sự hợp lý trong việc quy định mức khởi điểm chịu thuế đối với cá nhân kinh doanh

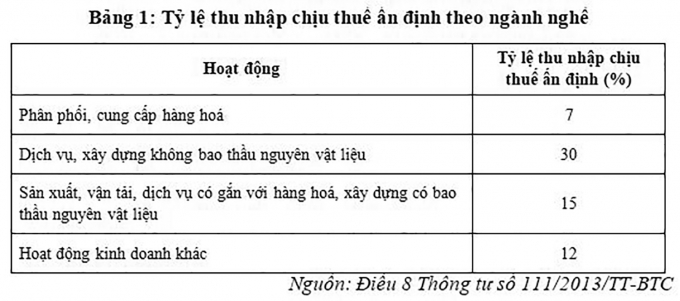

Điều 2, mục 1 khoản b của thông tư 92 quy định: “Đối với cá nhân nộp thuế khoán thì mức doanh thu 100 triệu đồng/năm trở xuống để xác định cá nhân không phải nộp thuế giá trị gia tăng, không phải nộp thuế thu nhập cá nhân là doanh thu tính thuế thu nhập cá nhân của năm”. Như vậy, mức doanh thu 100 triệu đồng/năm làm khởi điểm chịu thuế GTGT cũng đồng thời là khởi điểm chịu thuế thu nhập cá nhân. Với thuế thu nhập cá nhân, mức khởi điểm này không thực sự hợp lý nếu so sánh giữa người chỉ có thu nhập từ tiền lương, tiền công và người chỉ có thu nhập từ kinh doanh. Cụ thể, với mức doanh thu 100 triệu, thu nhập thuần của người kinh doanh thấp nhất chỉ 7 triệu đồng và cao nhất là 30 triệu đồng theo như bảng hướng dẫn tỷ lệ thu nhập chịu thuế ấn định của thông tư số 111/2013 của Bộ Tài chính (Bảng 1).

Mức thu nhập trên chưa đủ cho khấu trừ gia cảnh cho bản thân người nộp thuế chứ chưa nói đến người phụ thuộc nên không thể lấy làm khởi điểm chịu thuế thu nhập cá nhân. Luật Thuế GTGT coi mức doanh thu 100 triệu đồng/năm là mức của người có thu nhập thấp - tương đương mức lương tối thiểu của công chức nhà nước. Do vậy, mức doanh thu lớn hơn 100 triệu đồng/năm không thể là khởi điểm chịu thuế hợp lý của thuế thu nhập cá nhân. Số liệu của Bộ Tài chính cho thấy, tổng số người nộp thuế thu nhập cá nhân hiện hành chỉ khoảng trên dưới 2 triệu người. Như vậy, chỉ những người có thu nhập tương đối cao mới phải chịu thuế thu nhập cá nhân sau khi khấu trừ gia cảnh. Một cá nhân kinh doanh điển hình có hai suất khấu trừ gia cảnh (hai con nhỏ) thì tổng khấu trừ gia cảnh cho họ (theo mức khấu trừ gia cảnh trước năm 2020) sẽ là 194,4 triệu đồng. Như vậy, trung bình, một cá nhân kinh doanh phải có thu nhập lớn hơn mức này mới bắt đầu có thu nhập tính thuế thu nhập cá nhân. Rõ ràng, mức doanh thu >100 triệu đồng/năm đã phải chịu thuế thu nhập cá nhân là chưa hợp lý. Một người làm công ăn lương, nếu chỉ khấu trừ cho bản thân họ thì thu nhập cũng phải đạt mức trên 108 triệu/năm (9 triệu x 12 tháng) mới bắt đầu phải chịu thuế. Nếu có một người phụ thuộc, thu nhập phải đạt trên 151,2 triệu/năm và nếu có 2 người phụ thuộc thu nhập phải đạt trên 194,4 triệu/năm mới bắt đầu phải chịu thuế thu nhập cá nhân. Rõ ràng, đang có sự phân biệt rất lớn về thuế giữa người có thu nhập từ tiền công tiền lương và người có thu nhập từ kinh doanh.

2. Chưa hợp lý trong việc xác định mức khởi điểm chịu thuế cho nhóm cá nhân kinh doanh

Điều 2, khoản 1, điểm c Thông tư 92/2015/TT-BTC quy định: “Trường hợp cá nhân kinh doanh theo hình thức nhóm cá nhân, hộ gia đình thì mức doanh thu 100 triệu đồng/năm trở xuống để xác định cá nhân không phải nộp thuế giá trị gia tăng, không phải nộp thuế thu nhập cá nhân được xác định cho một (01) người đại diện duy nhất trong năm tính thuế”.

Chẳng hạn: hộ gia đình C được thành lập bởi một nhóm gồm 04 cá nhân. Năm 2015 Hộ gia đình C có doanh thu kinh doanh là 180 triệu đồng (>100 triệu đồng) thì Hộ gia đình C thuộc diện phải nộp thuế gia trị gia tăng và thuế thu nhập cá nhân trên tổng doanh thu là 180 triệu đồng bởi khởi điểm chịu thuế (100 triệu đồng) chỉ được tính cho một cá nhân duy nhất. Quy định như vậy đồng nghĩa với việc cá nhân kinh doanh có thu nhập bình quân rất thấp cũng đã phải chịu thuế thu nhập cá nhân. Trong ví dụ này, tính bình quân doanh thu/người chỉ là 45 triệu đồng/năm.

Một trong những yêu cầu của chính sách thuế là phải nuôi dưỡng nguồn thu và khuyến khích các thành phần kinh tế phát triển trong đó có kinh tế tư nhân. Con đường hình thành các doanh nghiệp tư nhân, công ty trách nhiệm hữu hạn hoặc công ty cổ phần thông thường đều xuất phát từ các hoạt động kinh doanh cá nhân và nhóm cá nhân. Khi đủ kinh nghiệm và có quy mô nhất định, họ mới có thể tự tin nâng cấp thành các hình thức tổ chức kinh doanh cao hơn. Quy định mức khởi điểm chịu thuế cho nhóm cá nhân kinh doanh vô tình đã loại bỏ ý định hợp tác kinh doanh hoặc thuê mướn lao động cho kinh doanh của cơ sở mình vì không được đối xử bình đẳng về thuế so với trường hợp tự kinh doanh một mình. Trong trường hợp này, chính sách thuế đã trở thành rào cản cho phát triển kinh tế cá thể, hộ gia đình và gián tiếp tạo ra rào cản cho việc phát triển thành phần kinh tế tư nhân mà đáng lẽ ra nó phải được khuyến khích phát triển theo đường lối và chủ trường của Đảng và Nhà nước trong nhiều năm qua.

3. Chưa hợp lý trong việc xác định mức khoán thuế (tỷ lệ % trên doanh thu) đối với thu nhập từ kinh doanh của cá nhân

Điều 2, khoản 2 Thông tư 92/2015/TT-BTC quy định tỷ lệ thuế thu nhập cá nhân khoán trên doanh thu như sau:

- 0,5% tính trên doanh thu đối với hoạt động phân phối, cung cấp hàng hóa.

- 2 % tính trên doanh thu đối với hoạt động dịch vụ, xây dựng không bao thầu nguyên vật liệu.

- 1,5 % tính trên doanh thu đối với sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu.

- 1% tính trên doanh thu đối với hoạt động kinh doanh khác.

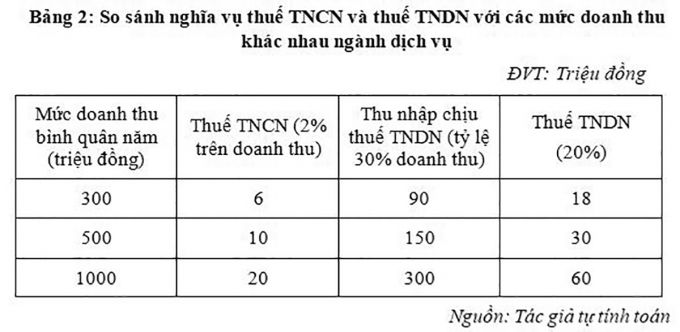

Như vậy, không phân biệt quy mô, tỷ lệ thuế khoán được áp dụng chung cho từng loại ngành nghề. Quy định này một lần nữa gây bất bình đẳng cho những hộ cá nhân kinh doanh quy mô nhỏ so với hộ kinh doanh quy mô lớn hơn và chưa đáp ứng nguyên tắc công bằng dọc trong việc đánh thuế thu nhập cá nhân (thuế lũy tiến). Nghiêm trọng hơn, chế độ này không khuyến khích các hộ, cá nhân kinh doanh có quy mô khá chuyển đổi thành doanh nghiệp. Bảng sau tính toán một số kịch bản doanh thu giả định đối với hộ kinh doanh trong ngành dịch vụ về nghĩa vụ thuế thu nhập cá nhân và thuế thu nhập doanh nghiệp (nếu chuyển đổi thành doanh nghiệp).

Trong bảng 2, cột thứ nhất là các kịch bản doanh thu của hộ kinh doanh cá nhân trong ngành dịch vụ, cột thứ hai là mức thuế thu nhập cá nhân phải nộp khoán trên doanh thu theo quy định hiện hành tương ứng với các mức doanh thu của hộ kinh doanh. Cột thứ ba ước tính thu nhập chịu thuế thu nhập doanh nghiệp trong trường hợp hộ cá nhân chuyển đổi thành doanh nghiệp với tỷ lệ thu nhập chịu thuế 30% tính trên doanh thu theo hướng dẫn của Thông tư 111/2013/TT-BTC. Cột thứ tư thể hiện số thuế thu nhập doanh nghiệp phải nộp (giả định) với thuế suất thuế thu nhập doanh nghiệp hiện hành (20%) tương ứng với mỗi mức doanh thu.

Có thể thấy là thuế thu nhập cá nhân trong các kịch bản đều chỉ bằng 1/3 thuế thu nhập doanh nghiệp. Như vậy, ngay cả khi hộ cá nhân kinh doanh có quy mô doanh thu tương đối lớn (1 tỷ đồng trở lên - theo mức mà các doanh nghiệp phải thực hiện nộp thuế GTGT theo phương pháp khấu trừ) họ cũng sẽ không muốn chuyển đổi thành doanh nghiệp vì thuế phải nộp sẽ tăng gấp 3 lần. Đây là một thiếu sót khác của chính sách thuế thu nhập cá nhân trong mối quan hệ với thuế thu nhập doanh nghiệp. Khiếm khuyết này chỉ có thể khắc phục bằng cách đưa mức khoán thuế thu nhập cá nhân với hộ kinh doanh lũy tiến dần theo quy mô doanh thu để đảm bảo tới một mức nào đó, hộ kinh doanh sẽ cảm thấy có lợi (hoặc ít nhất không bị bất lợi) khi chuyển đổi thành doanh nghiệp. Có như vậy, chính sách thuế mới thực sự là một công cụ khuyến khích thành phần kinh tế tư nhân phát triển có mục đích và mục tiêu cụ thể, đồng thời đảm bảo nguyên tắc công bằng dọc trong đánh thuế thu nhập của cá nhân kinh doanh.

Một số khuyến nghị

Phân tích trên đây cho thấy những khía cạnh bất cập lớn của chế độ thuế thu nhập cá nhân hiện hành. Có thể nói, hướng dẫn thực hiện luật thuế thu nhập cá nhân thể hiện trong thông tư 92/2015/TT-BTC đã thoát ly tương đối so với nội dung của Luật Thuế thu nhập cá nhân cũng như hướng dẫn ban đầu thể hiện trong thông tư 111/2013/TT-BTC. Việc đơn giản hóa chế độ thuế thu nhập cá nhân đối với hộ, cá nhân kinh doanh là cần thiết trong điều kiện đa số các hộ cá nhân kinh doanh ở nước ta chưa thực hiện hoặc thực hiện chưa tốt chế độ kế toán, hóa đơn chứng từ làm cơ sở cho việc xác định thu nhập chịu thuế. Tuy nhiên, đơn giản hóa cũng cần phải dựa trên cơ sở hợp lý về mức khởi điểm chịu thuế và các căn cứ xác định nghĩa vụ thuế đặt trong mối quan hệ với người có thu nhập từ tiền công tiền lương và với mức thuế thu nhập đánh vào doanh nghiệp có quy mô tương đương. Do vậy, thuế thu nhập cá nhân đối với hộ, cá nhân kinh doanh cần được hoàn thiện theo hướng sau:

- Thứ nhất, nâng khởi điểm doanh thu làm căn cứ xác định người chịu thuế và không chịu thuế cao hơn mức hiện hành (chẳng hạn từ 200 triệu/năm hoặc cao hơn tùy theo ngành nghề) để phù hợp với mức thu nhập bình quân ngành nghề và tương xứng với khởi điểm chịu thuế của người có thu nhập từ tiền lương và tiền công.

Việc áp dụng chung một mức khởi điểm doanh thu chịu thuế như hiện hành không thực sự hợp lý vì thu nhập tính trên doanh thu của mỗi ngành nghề là khác nhau (Bảng 1). Do vậy, ngoài việc nâng mức khởi điểm doanh thu chịu thuế năm, cần phải định ra mức doanh thu chịu thuế cho các nhóm ngành nghề khác nhau theo nguyên tắc tỷ lệ thu nhập trên doanh thu của ngành nghề nào càng thấp thì mức khởi điểm doanh thu chịu thuế phải càng cao. Chẳng hạn, nếu khởi điểm doanh thu chịu thuế của ngành dịch vụ là 200 triệu thì khởi điểm chịu thuế của ngành kinh doanh phân phối, cung cấp hàng hóa hoặc kinh doanh khác phải từ 500 - 600 triệu. Đưa ra mức doanh thu nào cần có cơ sở vững chắc dựa trên các số liệu thống kê về tỷ lệ thu nhập trên doanh thu theo các ngành nghề trong thời gian 3 - 5 năm gần nhất.

- Thứ hai, sửa đổi quy định mức doanh thu xác định khởi điểm chịu thuế đối với nhóm cá nhân hoặc hộ gia định kinh doanh. Thay vì chỉ được tính cho một người đại diện duy nhất, mức doanh thu làm căn cứ xác định diện chịu thuế nên là mức doanh thu bình quân của từng cá nhân tham gia kinh doanh. Hoặc có thể xác định theo nguyên lý một người kinh doanh chính và những thành viên khác được coi là cá nhân kinh doanh phụ. Theo đó, mức khởi điểm doanh thu chịu thuế của người kinh doanh phụ chỉ bằng 50% - 70% mức khởi điểm doanh thu chịu thuế của người kinh doanh chính (theo logic khấu trừ gia cảnh của người có thu nhập bằng khoảng hơn 2 lần so với khấu trừ của người phụ thuộc). Để hạn chế việc lạm dụng của hộ kinh doanh trong việc kê khai số người tham gia kinh doanh, có thể nghiên cứu quy định giới hạn tối đa số thành viên của nhóm cá nhân kinh doanh.

- Thứ ba, không nên áp dụng một tỷ lệ khoán thuế thu nhập cá nhân cho mọi mức doanh thu. Cần nghiên cứu áp dụng tỷ lệ khoán lũy tiến (toàn phần hoặc từng phần) với mục tiêu khuyến khích hộ cá nhân kinh doanh chuyển đổi thành doanh nghiệp khi đã đạt quy mô tương đối lớn. Chẳng hạn, như ví dụ trên bảng 2, nếu tỷ lệ khoán thuế thu nhập cá nhân ở mức doanh thu 1 tỷ đồng (ngành dịch vụ) là 6% thì thuế thu nhập cá nhân phải nộp là 60 triệu đồng - tương đương với mức thuế thu nhập doanh nghiệp. Khi đó, nếu cá nhân thành lập doanh nghiệp, nghĩa vụ thuế phải nộp của họ không cao hơn mức thuế thu nhập cá nhân mà họ phải nộp trước đó. Mặc dù vậy, ngay cả tỷ lệ thu nhập trên doanh thu được đưa ra trong Thông tư 111/2013/TT-BTC cũng cần được nghiên cứu xem xét kỹ để đảm bảo tính thực tiễn cũng như tính khả thi của việc xác định tỷ lệ thuế thu nhập trên doanh thu.

Tóm lại, hộ cá nhân kinh doanh trước năm 2009 thực hiện nộp thuế thu nhập doanh nghiệp song từ 1/1/2009 chuyển sang nộp thuế thu nhập cá nhân. Đây là một sự thay đổi theo hướng văn minh, tích cực nhằm từng bước đưa việc kinh doanh và nộp thuế của hộ và cá nhân vào nề nếp, tạo môi trường cho khu vực kinh tế tư nhân phát triển. Theo quy luật, hộ, cá nhân kinh doanh phát triển đến một mức độ nhất định sẽ tự động chuyển đổi hình thức tổ chức kinh doanh trở thành đối tượng nộp thuế thu nhập doanh nghiệp. Do vậy, chính sách thuế cần hướng theo mục tiêu này chứ không nên vì số thu mà quay lại chế độ thu khoán thuế thu nhập cá nhân giống như chế độ thu khoán thuế thu nhập doanh nghiệp trước đây. Bài viết này chỉ ra ít nhất 3 khía cạnh bất cập của chính sách khoán thuế thu nhập cá nhân trên doanh thu cả về mức khởi điểm chịu thuế cũng như tỷ lệ thuế khoán trên cơ sở so sánh với nghĩa vụ thuế của người có thu nhập từ tiền công, tiền lương và nghĩa vụ thuế tương đương trong trường hợp chuyển đổi thành doanh nghiệp. Những bất cập này có thể khắc phục được một phần nếu thực hiện một số khuyến nghị đã đươc đề cập. Sau hơn 10 năm áp dụng thuế thu nhập cá nhân, hy vọng sẽ có những sửa đổi tích cực hơn nhằm tạo ra một môi trường thuế tốt nhất cho sự phát triển của khu vực kinh tế tư nhân trên cở sở tuân thủ nguyên tắc bình đẳng với các thành phần kinh tế khác và đảm bảo sự công bằng ngang và dọc của thuế thu nhập cá nhân.

TÀI LIỆU THAM KHẢO:

1. Luật thuế Thu nhập Cá nhân số 04/2007/QH12 và các luật sửa đổi.

2. Thông tư số 111/2013/TT-BTC ngày 15 tháng 8 năm 2013 của Bộ Tài chính về Hướng dẫn thực hiện Luật Thuế thu nhập cá nhân, Luật sửa đổi, bổ sung một số điều của Luật thuế thu nhập cá nhân và Nghị định số 65/2013/NĐ-CP của Chính phủ quy định chi tiết một số điều của Luật Thuế thu nhập cá nhân và Luật sửa đổi, bổ sung một số điều của Luật thuế thu nhập cá nhân.

3. Thông tư số 92/2015/TT-BTC ngày 15 tháng 6 năm 2015 hướng dẫn thực hiện thuế giá trị gia tăng và thuế thu nhập cá nhân đối với cá nhân cư trú có hoạt động kinh doanh.

PGS. TS Nguyễn Văn Hiệu

Đại học Kinh tế - ĐHQG Hà Nội

email: [email protected], hotline: 086 508 6899

Tag:

Tag: