Nghiên cứu các nhân tố tác động đến hiệu quả kinh doanh của các doanh nghiệp than niêm yết ở Việt Nam

TCDN - Ngành công nghiệp Than đã và còn đóng vai trò quan trọng trong ngành sản xuất năng lượng của các nền kinh tế, hiện ngành Than cung cấp hơn 36% điện năng toàn cầu và tại Việt Nam cũng vậy.

Tóm tắt

Nghiên cứu các nhân tố tác động đến hiệu quả kinh doanh (HQKD) của doanh nghiệp (DN) giúp các chủ thể quản lý đánh giá đúng vị thế, tiềm năng của DN, xác định rõ các điểm mạnh, điểm yếu trong quản lý, điều hành tài chính và hoạt động kinh doanh để có căn cứ ra quyết định nâng cao HQKD, phát triển DN nói chung, DN than nói riêng 1 cách bền vững là cần thiết.

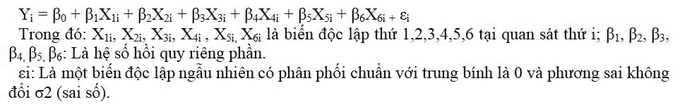

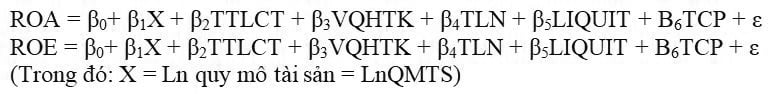

Ngành công nghiệp Than đã và còn đóng vai trò quan trọng trong ngành sản xuất năng lượng của các nền kinh tế, hiện ngành Than cung cấp hơn 36% điện năng toàn cầu và tại Việt Nam cũng vậy. Chính vì lẽ đó, các doanh nghiệp Than có vị thế không nhỏ trong nền kinh tế của Việt Nam và nhiều nước trên thế giới. Để tìm giải pháp nâng cao HQKD cho các DN than niêm yết nhóm nghiên cứu đã sử dụng chỉ tiêu: Tỷ suất sinh lời trên vốn chủ sở hữu (ROE) và tỷ suất sinh lời trên tổng tài sản (ROA) phản ánh HQKD của các doanh nghiệp làm biến phụ thuộc. Các nhân tố ảnh hưởng dến HQKD của các DN than niêm yết đưa vào mô hình nghiên cứu gồm 6 nhân tố chính: Quy mô doanh nghiệp (TS), tăng trưởng doanh thu (DTT), Vòng quay hàng tồn kho (VQHTK) Tỷ lệ nợ trên tài sản (TLN), Khả năng Thanh toán ngắn hạn (LIQUIT), Tỷ suất chi phí (TCP) - là các biến độc lập, đây đều là những nhân tố phản ánh đặc điểm đặc trưng về tài chính của các DN khai thác than. Mô hình nghiên cứu ảnh hưởng của các nhân tố đến HQKD của các DN than, nhóm tác giả lựa chọn là mô hình hồi quy bội, có dạng:

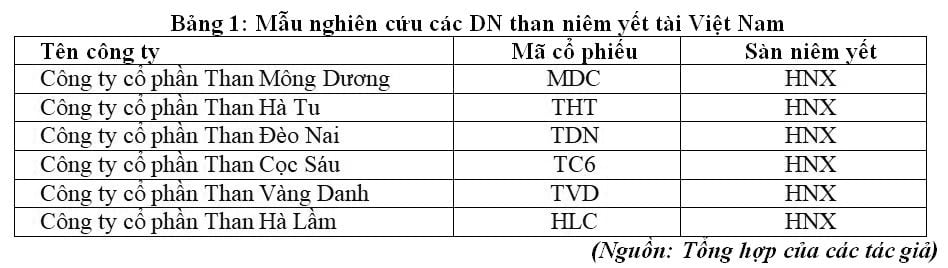

Mẫu nghiên cứu là 6 doanh nghiệp ngành Than được nghiên cứu trong giai đoạn 2011 - 2020 với 60 quan sát, tổng hợp trong bảng 1.

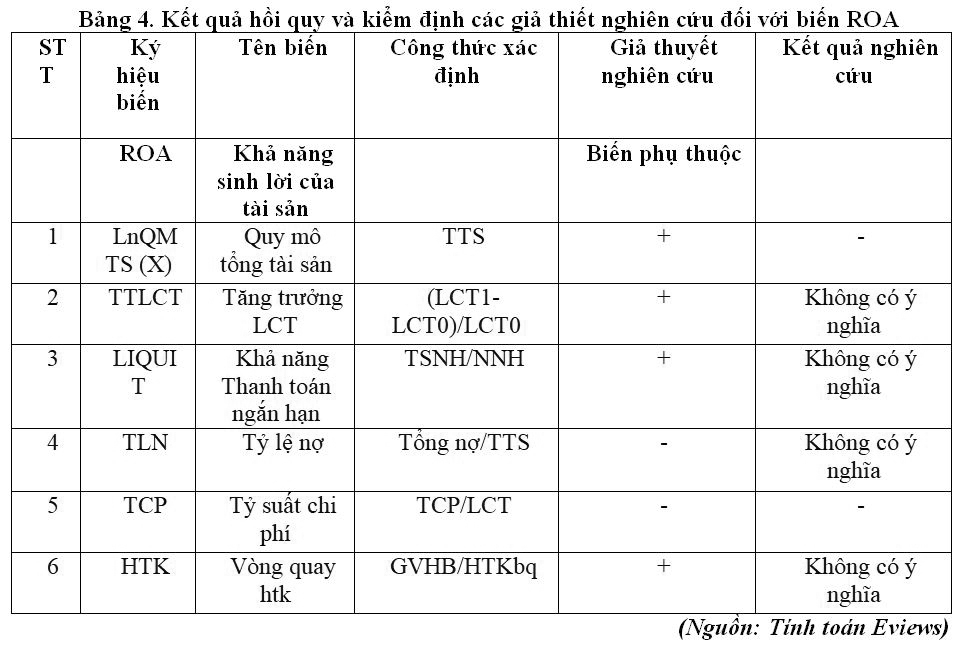

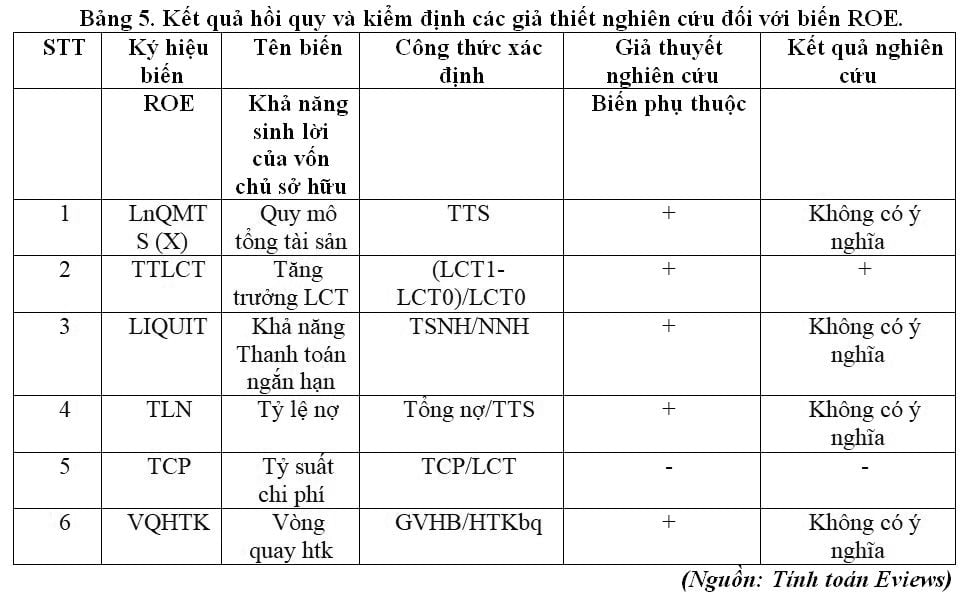

Các giả thuyết nghiên cứu về ảnh hưởng của các nhân tố đến HQKD của các DN than niêm yết nhóm tác giả kế thừa các nghiên cứu của: T.A.N.R.Jayarathnea (2014), Mahfuzah Salim & Dr.Raj Yadav (2012), R.Zeitun, G.G.Tian (2007), Alexander Klingensj & Caroline Kihlgren (2015), Md. Imran Hossain (2016). Theo đó, nếu chiều tác động tích cực của biến độc lập đến biến phụ thuộc thì ký hiệu dấu (+) và chiều tác động của biến độc lập đến biến phụ thuộc theo hướng tiêu cực sẽ ký hiệu (-). Các tác giả tổng hợp các giả thuyết nghiên cứu trong bảng 3 và 4. 2 mô hình nghiên cứu như sau:

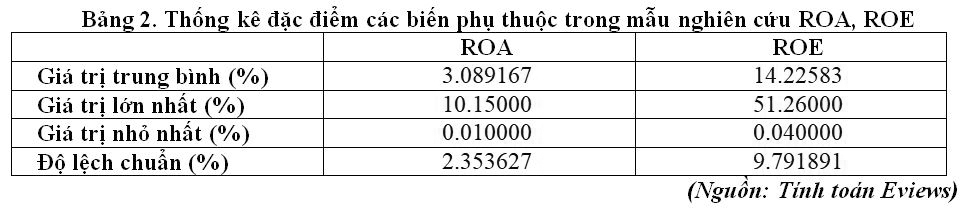

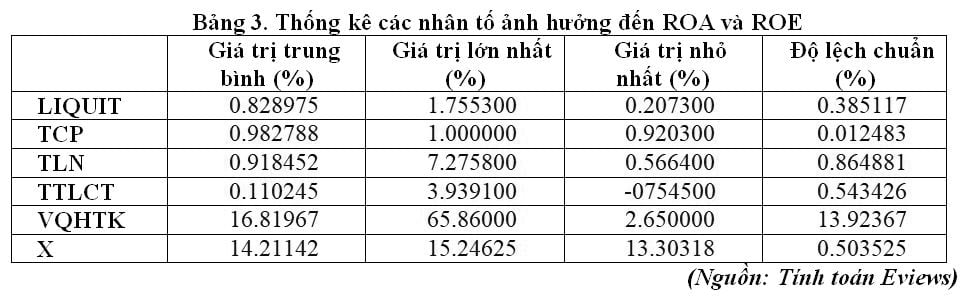

Sử dụng phần mềm Eviews để chạy dữ liệu, mã hóa các biến trong mô hình nghiên cứu, kết quả thống kê mô tả đặc điểm các biến nghiên cứu như sau:

Dựa vào kết quả trên có thể thấy, đối với ngành Than nhóm nghiên cứu xét tính khả năng sinh lời dựa theo 2 yếu tố là khả năng sinh lời của tổng tài sản (ROA) và tỷ suất sinh lời vốn chủ sở hữu (ROE). Kết quả cho thấy đối với tỷ suất sinh lời tổng tài sản trung bình trong vòng 10 năm từ 2011 - 2020 là 3,089%. Bên cạnh đó, tỷ lệ sinh lời tổng tài sản cao nhất của doanh nghiệp ngành Than là 10,15% và mức thấp nhất là 0,01%. Độ lệch chuẩn của tổng mẫu là 2,3536%. Kết quả cho thấy đối với tỷ suất sinh lời vốn chủ sở hữu trung bình trong vòng 10 năm từ 2011-2020 là 14,226%. Bên cạnh đó, tỷ lệ sinh lời tổng tài sản cao nhất của doanh nghiệp ngành Than là 51,26% và mức thấp nhất là 0,04%. Độ lệch chuẩn của tổng mẫu là 9,792%.

Kết quả phân tích thống kê mô tả giữa các biến trong mô hình theo bảng 3 cho thấy: Biến X (LnQMTS) với trung bình là 14,2114, biến động từ giá trị nhỏ nhất là 13,303 đến giá trị lớn nhất là 15,246, với độ lệch chuẩn là 0,504. Đối với các biến còn lại ta cũng có cách đọc kết quả tương tự với giá trị trung bình của các biến không chênh lệch quá lớn, giá trị trung bình từ 0,1102 đến 14,211. Và để đo lường độ biến động của các biến thấp hoặc cao ta dựa vào tỷ lệ giữa độ lệch chuẩn và giá trị trung bình, và dựa vào bảng 2 ta có thể thấy được các biến có độ lệch chuẩn không quá lớn so với trung bình.

Nếu so sánh các biến với nhau thì biến TLN, VQHTK có độ biến động lớn nhất so với các biến còn lại; các biến TTLCT, X, LIQUIT có độ biến động vừa phải và biến TCP có độ biến động thấp nhất. Tuy nhiên, nhìn chung dữ liệu đồng đều ở các biến. Cỡ mẫu nghiên cứu gồm 60 quan sát, là cỡ mẫu lớn trong thống kê. Dữ liệu đầu vào phù hợp thực hiện mô hình hồi quy.

- Kết quả hồi quy theo bảng 4, bảng 5: Sau khi chạy mô hình trên phần mềm Eviews, kết quả mô hình nghiên cứu có phương trình như sau:

ROA = 131,9352 - 2,1958X + 0,7691TTLCT + 0,7024LIQUIT + 0,0717TLN - 100,134TCP + 0,0022VQHTK

Biến X tác động ngược chiều (2,1958) đến ROA và có ý nghĩa thống kê với mức ý nghĩa 10%.

Biến TCP tác động ngược chiều (100,134) đến ROA và có ý nghĩa thống kê với mức ý nghĩa 5%.

Với bộ dữ liệu thu thập được, các biến còn lại không có ý nghĩa thống kê với mức ý nghĩa 5%.

Với biến phụ thuộc là ROE, sau khi sử dụng phương pháp bình phương bé nhất (LS) để khắc phục hiện tượng tự tương quan và hiện tượng phương sai thay đổi, mô hình có ý nghĩa ở mức ý nghĩa 1% (do Prob = 0,0000) nên kết quả mô hình phù hợp và có thể sử dụng được.

ROE = 513,4517 - 1,0378X + 3,7243TTLCT + 5.1733LIQUIT + 0.4085TLN - 494.9629TCP + 0,1073VQHTK

Biến TTLCT tác động cùng chiều 3,7243 đến ROA và có ý nghĩa thống kê với mức ý nghĩa 5%.

Biến TCP tác động ngược chiều (494.9629) đến ROA và có ý nghĩa thống kê với mức ý nghĩa 5%.

Với bộ dữ liệu thu thập được, các biến còn lại không có ý nghĩa thống kê với mức ý nghĩa 5%.

Kết luận: Với việc sử dụng phương pháp LS đem đến những nhận định sau: biến TTLCT, LIQUIT, TLN, VQHTK tác động cùng chiều với ROE; TTLCT, LIQUIT, TLN, VQHTK tác động cùng chiều với ROA. Dựa vào kết quả trên, chỉ số phóng đại phương sai (centered VIF) trung bình không vượt quá 10 nên mô hình không xảy ra hiện tượng đa cộng tuyến.

Hạn chế và giải pháp nâng cao hiệu quả kinh doanh của các doanh nghiệp Than niêm yết

* Hạn chế và nguyên nhân:

Tỷ suất sinh lời trên tổng tài sản (ROA) và tỷ suất sinh lời trên vốn chủ sở hữu (ROE) có sự phân hóa lớn theo từng năm và từng công ty. Tỷ suất sinh lời cao nhất khoảng 10%, thấp nhất là 0,01% và trung bình chỉ có hơn 3% trong giai đoạn 2011 - 2020. Biên độ dao động lớn. Tỷ suất sinh lời vốn chủ sở hữu (ROE) trung bình trong vòng 10 năm từ 2011 - 2020 là 14,226%. Trong đó, tỷ suất sinh lời tổng tài sản cao nhất của doanh nghiệp ngành Than là 51,26% và mức thấp nhất là 0,04%. Biên độ dao động lớn. Tỷ suất sinh lời hoạt động (ROS) trung bình là 1,67% trong vòng 10 năm từ 2011 - 2020. Trong đó, tỷ suất sinh lời hoạt động thấp nhất là 0,03% và tỷ suất sinh lời hoạt động cao nhất là 5,14%. Biên độ dao động khá lớn. Tỷ suất sinh lời trên cổ phiếu (EPS) trung bình trong vòng 10 năm từ 2011 - 2020 là 3,28%. Trong đó, tỷ suất sinh lời trên cổ phiếu cao nhất của doanh nghiệp ngành Than là 70% và mức thấp nhất là 0,01%. Biên độ dao động lớn. Giá trị thực tế trên giá trị sổ sách của một cổ phiếu (P/B) trung bình của các doanh nghiệp Than vào năm 2020 là 12,76%. Trong đó, giá trị thực tế trên giá trị sổ sách của một cổ phiếu của doanh nghiệp ngành Than là 14,48% và mức thấp nhất là 10,14%. Biên độ dao động nhỏ. Nguyên nhân chính là do năng lực quản trị tài sản, quản trị vốn và sản xuất kinh doanh của các doanh nghiệp, sự bất ổn định của môi trường kinh doanh…Tỷ lệ nợ của các doanh nghiệp Than niêm yết trên sàn HNX có sự khác biệt giúp phân chia được những doanh nghiệp có nền tài chính độc lập và các doanh nghiệp có nền tài chính phụ thuộc. Tỷ lệ nợ cao nhất là hơn 7% và thấp nhất là hơn 0.5% trong vòng từ năm 2011 đến năm 2020. Điều này có thể là ưu điểm nhưng cũng có thể là hạn chế của doanh nghiệp. Tỷ lệ nợ cao thể hiện uy tín vay vốn của doanh nghiệp cũng như giúp doanh nghiệp giảm thiểu chi phí quản lý, tăng cơ hội sản xuất kinh doanh nhưng sẽ gây áp lực tài chính lớn trong dài hạn và rủi ro Thanh khoản cho doanh nghiệp. Ngược lại, tỷ lệ nợ thấp sẽ tạo ít áp lực rủi ro trả nợ cho doanh nghiệp nhưng làm tăng chi phí quản lý vốn và những rủi ro khác có liên quan khi sử dụng gần hết nguồn vốn chủ của doanh nghiệp.

Tỷ suất chi phí (TCP) của các doanh nghiệp Than niêm yết trên sàn HNX có tổng chi phí dùng cho những thời điểm và công ty hầu như ở mức giống nhau. Tỷ suất chi phí cao nhất là hơn 1% và thấp nhất là hơn 0,92% trong vòng từ năm 2011 đến năm 2020. Tỷ suất chi phí này ở mức cao, có thời điểm lên tới hơn 1% - có nghĩa là luân chuyển thuần của doanh nghiệp Than đã âm trong năm kế toán đó. Điều này thể hiện khả năng quản lý chi phí của các doanh nghiệp Than chưa thực sự tốt, chưa thực sự tiết kiệm khiến cho luân chuyển thuần của các công ty chưa được tối đa hóa.

1. Các giải pháp tài chính:

Để tiếp cận cũng như đáp ứng nhu cầu khách hàng thay đổi, các doanh nghiệp Than trên sàn HNX cần tái cơ cấu lại hoạt động kinh doanh của công ty, đổi mới trang thiết bị, dây chuyển sản xuất để gia tăng quy mô kinh doanh (quy mô tổng tài sản).

Để đảm bảo hiệu quả sản xuất - kinh doanh của doanh nghiệp cũng như nâng cao mức độ hấp dẫn với các nhà đầu tư thì phải xây dựng được cơ cấu vốn hợp lý. Các doanh nghiệp cần xem xét điều chỉnh tỷ lệ nợ trong cơ cấu vốn của mình để tạo ra nguồn đầu tư lớn, giảm thiểu chi phí quản lý vốn phù hợp, áp lực từ rủi ro vốn vay không quá lớn. Bên cạnh đó, các doanh nghiệp nên tăng cường huy động vốn từ lợi nhuận và vốn góp của chủ sở hữu để tránh rủi ro tài chính do mối quan hệ giữa tỷ lệ nợ và hiệu quả kinh doanh là quan hệ ngược chiều, đó là khi tỷ lệ nợ tăng lên kết quả hoạt động của doanh nghiệp lại giảm đi. Điều này phản ánh đúng với thực trạng các doanh nghiệp khai thác Than trên thị trường chứng khoán Việt Nam hiện nay. Do đó, để đảm bảo hiệu quả sản xuất - kinh doanh của doanh nghiệp cũng như nâng cao mức độ hấp dẫn với các nhà đầu tư phải xây dựng được cơ cấu vốn hợp lý. Nguồn vốn nợ của các công ty hiện nay chiếm tỷ trọng khá cao trong tổng nguồn vốn, làm ảnh hưởng đến tính an toàn về mặt tài chính và hiệu quả kinh doanh. Vì vậy, các doanh nghiệp cần xem xét giảm bớt tỷ lệ nợ trong cơ cấu vốn của mình, tăng cường huy động vốn từ lợi nhuận và vốn góp của chủ sở hữu, nâng cao tỷ lệ góp vốn của Tập đoàn Than - Khoáng sản Việt Nam (TKV). Đây là hình thức huy động mà doanh nghiệp có thể huy động với số lượng lớn với giá vốn cố định trong thời gian dài, không lo bị đội vốn phụ thuộc vào sự biến đổi của thị trường, góp phần nâng cao hiệu quả kinh doanh.

Đa phần các khoản phải thu hiện nay của các công ty đều đến từ các khách hàng là các doanh nghiệp chế biến và phụ trách tiêu thụ thuộc TKV, để giảm tình trạng này các công ty cần kiến nghị TKV có các cơ chế về tài chính linh hoạt giữa các doanh nghiệp phụ trách khâu tiêu thụ với các doanh nghiệp khai thác để nâng cao tính thanh khoản cho các doanh nghiệp.

Các công ty cần đảm bảo lượng tiền mặt nhất định để thanh toán các khoản vay gần đến hạn. Bên cạnh đó cũng cần trích lập các khoản dự phòng rủi ro trong Thanh toán.

Do đặc thù nên lượng HTK trong doanh nghiệp này là rất lớn. Do đó, các doanh nghiệp cần rà soát HTK để giải phóng để huy động vốn đầu tư vào các hoạt động thiết yếu. Thực tế cho thấy, giá trị hàng tồn kho của các doanh nghiệp này là khá lớn. Do đó, các doanh nghiệp cần kiến nghị TKV để chủ động trong việc tìm kiếm khách hàng, nâng cao hiệu quả tiêu thụ. Bên cạnh đó, cần tổ chức tốt công tác mua sắm trang thiết bị, vật tư và dự trữ hàng hóa phù hợp với nhu cầu kinh doanh thực tế nhằm làm giảm số hàng tồn kho tối thiểu. Đồng thời, phát hiện kịp thời và xử lý ngay những ứ đọng quá lâu để tránh tình trạng ứ đọng vốn, điều này vừa giảm được gánh nặng tài chính, vừa đảm bảo tính thanh khoản của doanh nghiệp.

Đây là một hướng đi cơ bản lâu dài đối với các doanh nghiệp khai thác than do chi phí bỏ ra rất lớn. Vì vậy, doanh nghiệp cần tìm cách quản trị chi phí sao cho hiệu quả nhất, chẳng hạn áp dụng khoán chi phí vào tất cả các công đoạn của quá trình sản xuất.

2. Các giải pháp phi tài chính:

Vấn đề điều kiện và môi trường tự nhiên: Các mỏ than tự nhiên đang bị khai thác quá mức ảnh hưởng tiêu cực đến các doanh nghiệp Than. Các mỏ than lộ thiên bị khai thác quá mức ảnh hưởng đến môi trường tự nhiên và môi trường dân sinh. Chính vì vậy, các doanh nghiệp Than cần khai thác dứt điểm từng mỏ than và đóng cửa các mỏ than lộ thiên để tránh ảnh hưởng đến các khu vực dân sinh. Điều này không ảnh hưởng lớn đến sản lượng của các doanh nghiệp Than khi họ sẽ chuyển từ khai thác mỏ lộ thiên sang khai thác hầm lò. Qua đó, các doanh nghiệp Than một phần sẽ cải tạo được lại môi trường và làm đẹp cho quang cảnh tự nhiên.

Nguồn nhân lực: nhân viên và quản lý. Các doanh nghiệp Than niêm yết cần siết chặt chất lượng trúng tuyển vào vị trí nhân viên và quản lý vì ngành Than có đặc thù riêng, ảnh hưởng đến sức khỏe và tính mạng của người lao động nên cần người hiểu rõ ngành nghề để giảm thiểu tối đa sự cố xảy ra. Ngoài ra, đối với nhân viên, họ không chỉ cần có kiến thức về ngành nghề mà kỹ năng cũng cần chú ý vì các doanh nghiệp đang hiện đại hóa, trang thiết bị sẽ được nâng cấp. Mỗi một nhân viên cần có kỹ năng tay nghề tốt để sử dụng, vận hành chúng. Đối với nhà quản lý, các quản lý cần có trách nhiệm cao và có tầm nhìn chiến lược tốt, để có thể xử lý được vấn đề quy mô tài sản chưa phát triển theo đúng cơ hôi ngành, chi phí sử dụng chưa hợp lý….

Môi trường làm việc: nâng cao mức đãi ngộ, quan hệ ứng xử và cải thiện an toàn lao động. Như đã nói, đây là một ngành nghề có mức độ độc hại khá cao nên cần có sự đãi ngộ tốt dành cho người lao động cũng như cung cấp các trang bị bảo hộ chuẩn. Ngoài ra, họ nên ban hành và áp dụng chặt chẽ các điều lệ của công ty liên quan đến an toàn, bảo hộ người lao động để tránh những trường hợp đáng tiếc đã có tiền lệ của ngành khai thác Than, khai thác khoáng sản. Bên cạnh đó, họ nên xây dựng hệ thống văn hóa doanh nghiệp, tạo ra sự đoàn kết trong nội bộ, tạo ra sự lắng nghe giữa quản lý và nhân viên.

TÀI LIỆU THAM KHẢO:

1. Onaolapo & Kajola (2010), “The Relationship between Capital Structure and Firm Performance Evaluation Measures: Evidence from the Tehran Stock Exchange”, International Journal of Business and Commerce.

2. Nghiêm Thị Thà và cộng sự (2021), Học viện Tài chính, đề tài cấp Học viện: “Nghiên cứu các nhân tố ảnh hưởng đến hiệu quả kinh doanh của các DN sản xuất VLXD niêm yết tại Việt Nam”.

3. Galina Ivanova, John Rolfe, Stewart Lockie, Vanessa Timmer, (2007) trên “Management of Environmental Quality an international Journal”: “Assessing social and economic impacts associated with changes in the coal mining industry in the Bowen Basin, Queensland, Australia”.

4. Izabela Jonek-Kowalska, Marian Turek, (2017), “Energies”, “Dependence of Total Production Costs on Production and Infrastructure Parameters in the Polish Hard Coal Mining Industry”.

5. Website của các công ty than niêm yết và công bố thông tin: http://nuibeo.com.vn/; http://www.hatucoal.vn/; http://www.cocsau.com/điện tử “CafeF”: https://cafef.vn/; https://vietstock.vn/

6. Văn Thắng, 2020 trên website “Tạp chí điện tử Kinh tế chứng khoán Việt Nam” có bài đăng: “Chuyện cổ phần hóa tại tập đoàn Than – Khoáng sản Việt Nam”: https://kinhtechungkhoan.vn/chuyen-co-phan-hoa-tai-tap-doan-cong-nghiep-Than-khoang-san-viet-nam-tkv-76396.html

Vũ Khánh Linh, Ngô Phương Linh

Phùng Thanh Thảo, Bùi Thị Minh Anh, Nguyễn Tuấn Kiệt

Học viện Tài chính

email: [email protected], hotline: 086 508 6899

Tag:

Tag: