Kế toán thuế hộ kinh doanh cá thể theo phương pháp kê khai

TCDN - Bài viết trình bày quy định về hộ kinh doanh cá thể, tổ chức công tác kế toán thuế hộ kinh doanh cá thể theo phương pháp kê khai bao gồm căn cứ và phương pháp xác định các khoản thuế phải nộp, hồ sơ khai thuế, thời hạn nộp hồ sơ và nộp thuế.

TÓM TẮT:

Hộ kinh doanh cá thể là một loại hình kinh doanh đặc biệt, có tính đặc thù của hệ thống tổ chức kinh doanh ở nước ta và ngày càng đóng vai trò quan trọng trong công cuộc phát triển kinh tế - xã hội của đất nước. Tuy nhiên, thực tế việc quản lý hoạt động của hộ kinh doanh của Việt Nam hiện nay chưa triệt để và còn nhiều vấn đề trong công tác kế toán thuế. Việc kế toán thuế trong các đơn vị này có thể được thực hiện theo phương pháp kê khai hoặc phương pháp khoán.

Bài viết trình bày quy định về hộ kinh doanh cá thể, tổ chức công tác kế toán thuế hộ kinh doanh cá thể theo phương pháp kê khai bao gồm căn cứ và phương pháp xác định các khoản thuế phải nộp, hồ sơ khai thuế, thời hạn nộp hồ sơ và nộp thuế.

1. Hộ kinh doanh cá thể nộp thuế theo phương pháp kê khai

Từ ngày 01/01/2022, việc lập chứng từ kế toán và ghi sổ kế toán của các hộ kinh doanh sẽ được thực hiện theo quy định tại thông tư số 88/2021/TT-BTC ngày 11/10/2021 áp dụng cho các hộ kinh doanh phải thực hiện nộp thuế theo phương pháp kê khai. Theo đó, các hộ cá nhân kinh doanh nộp thuế theo phương pháp kê khai theo quy định của pháp luật về thuế là hộ cá nhân kinh doanh quy mô lớn. Ngoài ra hộ cá nhân kinh doanh không thuộc diện phải thực hiện chế độ kế toán nhưng có nhu cầu thực hiện chế độ kế toán thì được khuyến khích áp dụng.

Hộ cá nhân kinh doanh quy mô lớn là hộ cá nhân kinh doanh có quy mô về doanh thu lao động đáp ứng từ mức cao nhất về tiêu chí của doanh nghiệp siêu nhỏ trở lên. Nghị định 80/2021/NĐ-CP quy định các tiêu chí xác định doanh nghiệp siêu nhỏ như sau: Doanh nghiệp siêu nhỏ trong lĩnh vực nông nghiệp, lâm nghiệp, thủy sản; lĩnh vực công nghiệp và xây dựng sử dụng lao động có tham gia bảo hiểm xã hội bình quân năm không quá 10 người và tổng doanh thu của năm không quá 3 tỷ đồng hoặc tổng nguồn vốn của năm không quá 3 tỷ đồng. Doanh nghiệp siêu nhỏ trong lĩnh vực thương mại và dịch vụ sử dụng lao động có tham gia bảo hiểm xã hội bình quân năm không quá 10 người và tổng doanh thu của năm không quá 10 tỷ đồng hoặc tổng nguồn vốn của năm không quá 3 tỷ đồng.

2. Các khoản thuế

Để xác định các khoản thuế phải nộp đối với HKDCT, kế toán cần căn cứ vào các văn bản quy phạm pháp luật sau: Luật quản lý thuế số 38/2019/QH14 có hiệu lực từ ngày 01/07/2020; Nghị định số 139/2016/NĐ-CP có hiệu lực từ ngày 01/01/2017; Thông tư số 92/2015/TT-BTC có hiệu lực từ ngày 30/07/2015; Nghị định số 22/2020/NĐ-CP có hiệu lực từ ngày 25/02/2020; Nghị định số 126/2020/NĐ-CP có hiệu lực ngày 05/12/2020; Luật thuế giá trị gia tăng số 13/2008/QH12 có hiệu lực ngày 01/01/2009; Luật sửa đổi, bổ sung một số điều của Luật thuế giá trị gia tăng, Luật thuế tiêu thụ đặc biệt và Luật quản lý thuế số 106/2016/QH13 ngày 06/04/2016 có hiệu lực từ ngày 01/7/2016.

Theo đó, có 3 loại thuế chính mà HKDCT phải nộp gồm: Lệ phí (thuế) môn bài; Thuế GTGT; Thuế TNCN. Ngoài ra, HKDCT còn có thể phải nộp thuế bảo vệ môi trường, thuế tài nguyên, … nếu kinh doanh hàng hóa thuộc đối tượng chịu thuế của các luật này.

2.1. Lệ phí môn bài

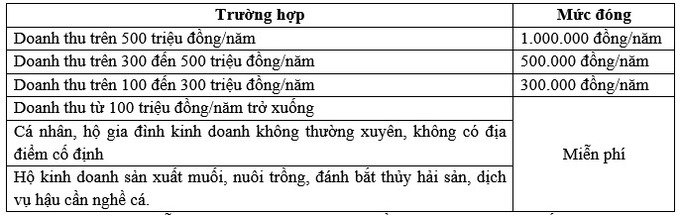

HKDCT thành lập sau ngày 25/02 của năm nộp thuế sẽ được miễn lệ phí môn bài năm đầu tiên, còn đối với HKDCT đã thành lập trước ngày 25/02 sẽ nộp lệ phí môn bài theo các mức sau:

HKD được miễn lệ phí môn bài trong năm đầu ra hoạt động sản xuất, kinh doanh (từ ngày 01/01 đến 31/12). Trong thời gian miễn lệ phí môn bài, nếu HKD thành lập chi nhánh, văn phòng đại diện, địa điểm kinh doanh (gọi chung là đơn vị phụ thuộc) thì đơn vị phụ thuộc được miễn lệ phí môn bài trong thời gian HKD được miễn lệ phí môn bài.

Doanh thu để làm căn cứ xác định mức thu lệ phí môn bài đối với HKD là tổng doanh thu tính thuế thu nhập cá nhân năm trước liền kề của hoạt động sản xuất, kinh doanh (không bao gồm hoạt động cho thuê tài sản) của các địa điểm kinh doanh theo quy định tại Thông tư 92/2015/TT-BTC.HKD đã giải thể, tạm ngừng sản xuất, kinh doanh sau đó ra kinh doanh trở lại không xác định được doanh thu của năm trước liền kề thì doanh thu làm cơ sở xác định mức thu lệ phí môn bài là doanh thu của năm tính thuế của cơ sở sản xuất, kinh doanh cùng quy mô, địa bàn, ngành nghề theo quy định tại Thông tư 92/2015/TT-BTC. Trường hợp hợp đồng cho thuê tài sản kéo dài trong nhiều năm thì nộp lệ phí môn bài theo từng năm tương ứng với số năm HKD khai nộp thuế GTGT, thuế TNCN. Trường hợp HKD khai nộp thuế GTGT, thuế TNCN một lần đối với hợp đồng cho thuê tài sản kéo dài trong nhiều năm thì chỉ nộp lệ phí môn bài của một năm. HKD (thuộc trường hợp không được miễn lệ phí môn bài) nếu ra sản xuất kinh doanh trong 06 tháng đầu năm thì nộp mức lệ phí môn bài cả năm, nếu ra sản xuất kinh doanh trong 06 tháng cuối năm thì nộp 50% mức lệ phí môn bài của cả năm.

2.2. Thuế giá trị gia tăng và thuế thu nhập cá nhân

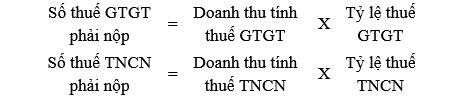

Nếu hộ kinh doanh có doanh thu tính thuế từ 100 triệu/năm trở xuống thì không phải nộp thuế GTGT và thuế TNCN. Căn cứ tính thuế GTGT và thuế TNCN là doanh thu tính thuế và tỷ lệ thuế tính trên doanh thu, cụ thể như sau:

Trong đó:

+ Doanh thu tính thuế GTGT và doanh thu tính thuế TNCN là doanh thu bao gồm thuế (trường hợp thuộc diện chịu thuế) của toàn bộ tiền bán hàng, tiền gia công, tiền hoa hồng, tiền cung ứng dịch vụ phát sinh trong kỳ tính thuế từ các hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ.

Thời điểm xác định doanh thu tính thuế: Đối với doanh thu tính thuế khoán thì thời điểm cá nhân thực hiện việc xác định doanh thu là từ ngày 20/11 đến ngày 15/12 của năm trước năm tính thuế. Đối với hộ kinh doanh tính thuế theo hóa đơn thì thời điểm xác định doanh thu là thời điểm bàn giao hàng hóa, hoặc hoàn thành dịch vụ hoặc nghiệm thu/bàn giao công trình.

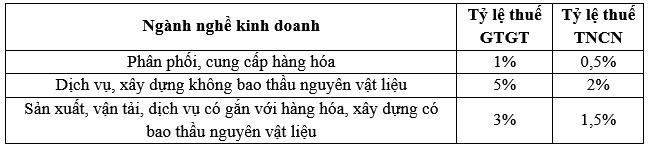

+ Tỷ lệ % thuế tính trên doanh thu gồm tỷ lệ thuế GTGT và tỷ lệ thuế TNCN áp dụng đối với từng lĩnh vực ngành nghề. Trường hợp HKD đăng ký nhiều lĩnh vực, ngành nghề thì chủ hộ thực hiện khai và tính thuế theo tỷ lệ thuế tính trên doanh thu áp dụng đối với từng lĩnh vực, ngành nghề. Cụ thể:

3. Tổ chức bộ máy kế toán

Việc bố trí người làm kế toán của hộ kinh doanh do người đại diện quyết định, có thể là người có hiểu biết nghiệp vụ kế toán, cũng có thể là người thân trong gia đình như bố mẹ ruột, bố mẹ nuôi, vợ chồng, con đẻ, con nuôi, anh chị em ruột làm vị trí kế toán hoặc các vị trí khác như quản lý điều hành thủ kho thủ quỹ người mua bán tài sản làm kế toán thực hiện bảo quản lưu trữ các tài liệu kế toán để xác định nghĩa vụ thuế của hộ cá nhân kinh doanh với ngân sách nhà nước và công tác quản lý hộ cá nhân kinh doanh của cơ quan thuế.

4. Kỳ kê khai thuế theo phương pháp kê khai

4.1. Kê khai lệ phí môn bài

HKDCT không phải nộp hồ sơ khai lệ phí môn bài. Cơ quan thuế căn cứ hồ sơ khai thuế, cơ sở dữ liệu quản lý thuế để xác định doanh thu làm căn cứ tính số tiền lệ phí môn bài phải nộp và thông báo cho HKD thực hiện theo quy định.

4.2. Kê khai thuế giá trị gia tăng và thuế thu nhập cá nhân

HKD nộp thuế theo phương pháp kê khai thực hiện khai thuế theo tháng (nếu tổng doanh thu năm trước của HKD trên 50 tỷ đồng) trừ trường hợp HKD mới ra kinh doanh và HKD đáp ứng tiêu chí khai thuế theo quý (nếu tổng doanh thu năm trước của HKD từ 50 tỷ đồng trở xuống) và lựa chọn khai thuế theo quý theo quy định tại Nghị định số 126/2020/NĐ-CP ngày 19/10/2020.

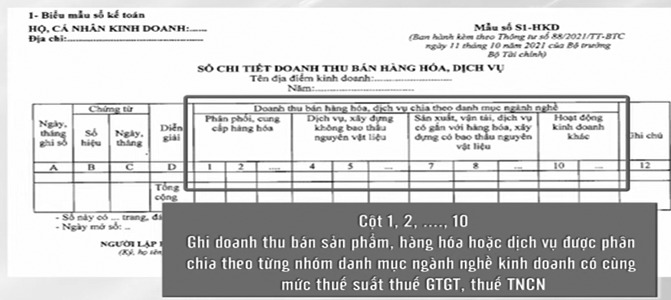

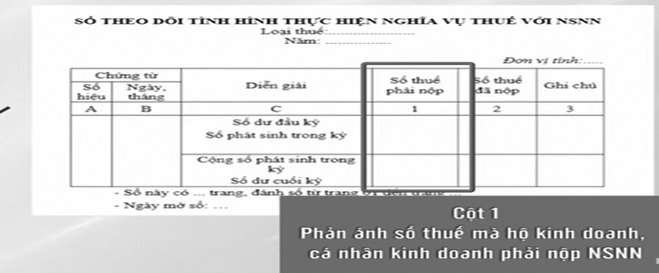

Để kế toán HKD và cơ quan quản lý Nhà nước xác định số thuế TNDN và thuế TNCN phải nộp của HKDCT sẽ căn cứ vào số doanh thu bán hàng hóa dịch vụ trên Sổ chi tiết doanh thu bán hàng hóa dịch vụ. Và việc theo dõi số thuế phải nộp, số thuế đã nộp, đơn vị sử dụng Sổ theo dõi tình hình thực hiện nghĩa vụ thuế với Ngân sách Nhà nước.

Hồ sơ khai thuế GTGT, thuế TNCN gồm:

+ Tờ khai thuế đối với HKD (mẫu 01/CNKD ban hành kèm theo Thông tư số 40/2021/TT-BTC)

+ Phụ lục bảng kê hoạt động kinh doanh trong kỳ của HKD (mẫu 01-2/BK-HĐKD ban hành kèm theo Thông tư số 40/2021/TT-BTC)

HKD nộp hồ sơ khai thuế tại Chi cục Thuế quản lý trực tiếp nơi HKD hoạt động sản xuất kinh doanh.

5. Thời hạn nộp thuế

5.1. Thời hạn nộp lệ phí môn bài

Lệ phí môn bài nộp chậm nhất là ngày 30/01 hàng năm. HKD đã chấm dứt hoạt động sản xuất, kinh doanh sau đó hoạt động trở lại thì thời hạn nộp lệ phí môn bài như sau:

- Trường hợp ra hoạt động trong 6 tháng đầu năm: Chậm nhất là ngày 30/7 năm ra hoạt động.

- Trường hợp ra hoạt động trong thời gian 6 tháng cuối năm: Chậm nhất là ngày 30/01 năm liền kề năm ra hoạt động.

Nếu hộ kinh doanh tạm ngừng kinh doanh trong năm dương lịch (từ ngày 01/01 đến ngày 31/12) thì không phải nộp lệ phí môn bài của năm tạm ngừng kinh doanh khi đáp ứng 02 điều kiện sau:Văn bản xin tạm ngừng hoạt động sản xuất, kinh doanh gửi cơ quan thuế hoặc cơ quan đăng ký kinh doanh trước thời hạn phải nộp lệ phí theo quy định (ngày 30/01 hàng năm); Chưa nộp lệ phí môn bài của năm xin tạm ngừng hoạt động sản xuất, kinh doanh.

5.2. Thời hạn nộp thuế giá trị gia tăng, thuế thu nhập cá nhân

Thuế giá trị gia tăng và thuế thu nhập cá nhân nộp chậm nhất là ngày cuối cùng của thời hạn nộp tờ khai thuế. Thời hạn nộp hồ sơ khai thuế đối với HKD nộp thuế theo phương pháp kê khai theo tháng chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế. Thời hạn nộp hồ sơ khai thuế đối với HKD nộp thuế theo phương pháp kê khai theo quý chậm nhất là ngày cuối cùng của tháng đầu quý tiếp theo liền kề quý phát sinh nghĩa vụ thuế.

Trường hợp khai bổ sung hồ sơ khai thuế, thời hạn nộp nộp thuế là thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót.

TÀI LIỆU THAM KHẢO:

(1) Quốc hội (2016), Luật số 106/2016/QH13 ngày 06/04/2016

(2) Chính phủ, Nghị định số 139/2016/NĐ-CP ngày 4/10/2016; Nghị định số 22/2020/NĐ-CP ngày 24/02/2020; Nghị định số 126/2020/NĐ-CP ngày 19/10/2020.

(3) Bộ Tài chính, Thông tư số 92/2015/TT-BTC ngày 15/6/2015; Thông tư số 88/2021/TT-BTC ngày 11/10/2021; Thông tư số 40/2021/TT-BTC ngày 01/6/2024.

Phạm Đức Giáp - Trần Thị Bích Ngọc - Nguyễn Thị Hoa

Trường Đại học Kinh tế Nghệ An

email: [email protected], hotline: 086 508 6899

Tag:

Tag: