Cải cách thuế toàn cầu - Cơ hội và thách thức cho Việt Nam trong thời kinh tế số

TCDN - Ông Phan Vũ Hoàng, Phó tổng Giám đốc Dịch vụ Tư vấn Thuế, Deloitte Việt Nam cho rằng, cải cách thuế toàn cầu sẽ tạo ra cơ hội mới trong việc mở rộng quyền đánh thuế của Việt Nam với các công ty lớn nhất thế giới trong hoạt động kinh tế kỹ thuật số nhưng cần hoàn thiện cơ chế pháp luật hiện hành.

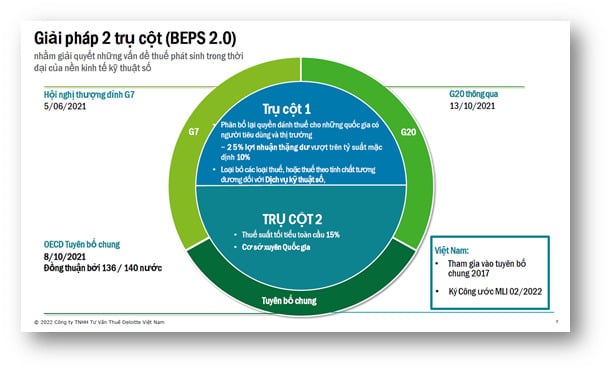

Tuyên bố về Giải pháp Hai Trụ Cột (gọi tắt là Giải pháp Trụ Cột, hoặc BEPS 2.0), gồm Trụ cột 1 và Trụ cột 2, là tuyên bố nhằm giải quyết những vấn đề thuế phát sinh trong thời đại của nền kinh tế kỹ thuật số (Statement on the Two-Pillar Solution to Address the Tax Challenges Arising from the Digitalisation of the Economy). Tuyên bố này cũng chính thức “chốt hạ” thỏa thuận khung mà 140 quốc gia và vùng lãnh thổ trong Diễn đàn toàn cầu BEPS (Inclusive Framework – IF) đã thống nhất.

Là thành viên thứ 100 của Diễn đàn toàn cầu BEPS, Việt Nam được các nước thành viên và OECD kỳ vọng sẽ tham gia ký kết và phê chuẩn Công ước về Trụ Cột 1 vào năm 2023.

Là một chủ đề đang nhận được rất nhiều sự quan tâm, Trụ Cột 1 được đánh giá sẽ tạo nên những tác động lớn đến công tác quản lý thuế trong những năm tới. Với kinh nghiệm hơn 20 năm trong lĩnh vực tư vấn thuế, ông Phan Vũ Hoàng, Phó tổng Giám đốc Dịch vụ Tư vấn Thuế, Deloitte Việt Nam đã có những chia sẻ về những ảnh hưởng, cơ hội và thách thức của Trụ Cột 1 với thương mại điện tử và dịch vụ số xuyên biên giới trong tương lai.

Ông Phan Vũ Hoàng, Phó tổng Giám đốc Dịch vụ Tư vấn Thuế, Deloitte Việt Nam.

Ông có thể nói rõ hơn về Trụt Cột 1?

Trước khi nền kinh tế kỹ thuật số hình thành và phát triển, quyền đánh thuế của một quốc gia thường chỉ được thiết lập với thu nhập của một công ty có sự hiện diện vật lý và trực tiếp tại quốc gia đó. Hiện nay, nhiều “đại gia” công ty lớn trên thế giới trong hoạt động kinh tế kỹ thuật số vẫn đảm bảo được nguồn thu khổng lồ từ các người tiêu dùng dù không cần hiện diện trực tiếp tại một quốc gia cố định. Thực tiễn này chỉ ra sự “lúng túng” tại các quốc gia trong việc tìm ra một cơ chế đánh thuế thu nhập phù hợp.

Dưới góc quan sát của các quốc gia này, nguồn lợi nhuận khủng này lại có thể tiếp tục được chuyển về những thiên đường thuế hoặc những quốc gia/lãnh thổ có thuế suất thấp, dẫn đến thực tiễn là có những công ty với doanh thu khổng lồ nhưng tổng chi phí thuế lại vô cùng nhỏ, gây ra tình trạng mất cân bằng, thiếu công bằng và thất thu thuế, nhất là tại những quốc gia “nguồn” nơi có người tiêu dùng và thị trường.

Ngày 8/10/2021, 136 quốc gia và vùng lãnh thổ đã cùng hợp tác đưa ra bản Tuyên bố về Giải pháp Hai trụ cột (BEPS 2.0) nhằm giải quyết những vấn đề thuế phát sinh trong thời đại kinh tế kỹ thuật số. Được đánh giá như một sự kiện thay đổi nền kinh tế toàn cầu, tuyên bố này đang và sẽ đưa hàng loạt những quy tắc suốt hàng thập kỷ của thuế quốc tế đứng trước một cuộc cách mạng toàn diện. Trong đó, Trụ Cột 1 được cho là sẽ đảm bảo quyền đánh thuế công bằng và nhất quán hơn cho các quốc gia, đặc biệt là các quốc gia đang phát triển, với thu nhập của những công ty đa quốc gia có quy mô và nguồn thu lớn.

Trụ Cột 1 đưa ra các nguyên tắc phân bổ quyền đánh thuế, cho phép một quốc gia đánh thuế một phần lợi nhuận của doanh nghiệp đa quốc gia có hoạt động kinh doanh và cung cấp dịch vụ đến người tiêu dùng ở quốc gia đó qua các nền tảng kỹ thuật số. Đặc biệt, quyền đánh thuế này không yêu cầu sự hiện diện trực tiếp của doanh nghiệp tại quốc gia đó hay không.

Theo tính toán sơ bộ của OECD, Trụ cột 1 có thể giúp phân bổ lại số lợi nhuận chịu thuế vào khoảng 125 tỷ USD mỗi năm giữa các quốc gia. Ngoài ra, trong giai đoạn đầu (dự kiến khoảng 5 - 7 năm), phạm vi tác động của Trụ cột 1 sẽ chủ yếu lên khoảng 100 doanh nghiệp lớn nhất trên thế giới có doanh thu từ 20 tỷ EUR trở lên và tỷ suất lợi nhuận trên 10%.

Trong bối cảnh nhiều quốc gia (khoảng 40 quốc gia) tùy ý và đơn phương áp đặt các loại thuế DST (Digital Services Tax), Trụ Cột 1 với yêu cầu xóa bỏ các loại DST đơn phương sẽ giải cứu tình trạng hỗn loạn, góp phần giúp việc thu thuế đối với kinh doanh kỹ thuật số trở nên lành mạnh hơn và nhất quán giữa các quốc gia, đảm bảo sự phát triển tự do của nền kinh tế toàn cầu.

Thưa ông, với việc tham gia Công ước về Trụ Cột 1 sẽ tạo ra những cơ hội nào cho Việt Nam?

Việc tham gia Công ước về Trụ Cột 1 sẽ giúp Việt Nam mở rộng quyền đánh thuế với các “ông lớn” trong lĩnh vực kinh tế kỹ thuật số. Tại Việt Nam, nền kinh tế kỹ thuật số được dự báo sẽ chạm mốc tăng trưởng kép 29% từ nay đến 2025 và đạt quy mô 57 tỷ USD năm 2025, hứa hẹn doanh thu của các công ty đa quốc gia trên nền tảng số tại Việt Nam sẽ còn tăng trưởng đáng kể. Việc đảm bảo quyền đánh thuế theo Trụ Cột 1 sẽ giúp Việt Nam tăng cường nguồn thu từ những hoạt động này. Tuy nhiên, chính OECD cũng chưa có những ước tính cụ thể về con số thuế chính xác có thể tăng thêm là bao nhiêu.

Vừa qua, Bộ Tài chính đã ban hành Thông tư 80/2021/TT-BTC quy định chi tiết một số điều của Nghị định 126/2020/NĐ-CP, trong đó, dành riêng một chương để hướng dẫn cơ chế thu thuế đặc thù (bao gồm thuế TNDN và thuế GTGT) với các nhà cung cấp ở nước ngoài không có cơ sở thường trú tại Việt Nam nhưng có hoạt động kinh doanh thương mại điện tử, kinh doanh trên nền tảng số và các dịch vụ khác với tổ chức, cá nhân ở Việt Nam.

Mặc dù, cơ chế này khá tương tự như Thuế Nhà Thầu Nước Ngoài theo hướng dẫn tại Thông tư 103/2014/TT-BTC, tuy nhiên, do có liên hệ sâu sắc và đặc thù đến các hoạt động kinh doanh trên “nền tảng số”, cơ chế thu thuế này, chí ít là khoản thuế TNDN, có khả năng sẽ rơi vào phạm vi của một DST hoặc bị xem là tương đồng khi so sánh với DST của các nước khác. Mà theo đó, việc tham gia ký và phê chuẩn Công ước về Trụ Cột 1 sẽ yêu cầu Việt Nam phải xem xét loại bỏ các hình thức DST hoặc tương đương này.

Trước mắt, ít nhất tác động sẽ rơi vào các Công ty lớn có mức doanh thu trong phạm vi ảnh hưởng của Trụ Cột 1. Vì vậy có khả năng Việt Nam, cũng như các quốc gia tham gia phê chuẩn Trụ Cột 1, sẽ phải tính toán chỉnh sửa lại nội luật để đảm bảo vừa không đánh thuế trùng, không bị chồng chéo trong quy định, vừa đảm bảo công bằng và hiệu quả nhất trong công tác thu thuế.

Với sự phức tạp của quy định trong Trụ Cột 1, đảm bảo tất cả những điều này rõ ràng không đơn giản. Ngoài ra, việc kiện toàn Thông tư 80 trong thời gian tới để tạo điều kiện tốt nhất trong việc thu và nộp thuế từ các nhà cung cấp nước ngoài trên nền tảng số không có Cơ sở thường trú ở Việt Nam, sẵn sàng cho cả giai đoạn trước và sau khi Trụ Cột 1 có hiệu lực, cũng là một ưu tiên hàng đầu trong giai đoạn này.

Ông Phan Vũ Hoàng gợi ý các đề xuất với các cơ quan hữu quan tại Việt Nam trước khi đi vào thực tiễn áp dụng Trụ Cột 1.

Như ông vừa trao đổi, việc tham gia Trụ Cột 1 sẽ tạo ra những bước tiến mới cho Việt Nam trong việc thu thuế đối với các công ty xuyên quốc gia. Ông có đề xuất gì với các cơ quan quản lý để áp dụng có hiệu quả trong thực tế?

Tôi cho rằng, việc tham gia ký và phê chuẩn Công ước về Trụ Cột 1 chắc chắn sẽ mang lại những tác động rõ nét trong việc hoàn thiện cơ chế và bảo đảm “chủ quyền thuế” của Việt Nam cũng như tham gia vào “tiếng nói chung” với hầu hết các quốc gia trên thế giới trong việc thu thuế trong thời đại của nền kinh tế kỹ thuật số. Tuy nhiên, song hành với đó là những thách thức không nhỏ dành cho cơ quan thuế, đòi hỏi cần rà soát và đánh giá tác động cũng như khả năng thực hiện Trụ Cột 1 một cách chi tiết.

Trong bối cảnh hiệu lực của Trụ Cột 1 được kéo dài thêm một năm (dự kiến đến năm 2024), Việt Nam cần nhanh chóng hoàn thiện cơ chế thu thuế, đồng thời theo dõi sát sao, nghiên cứu kinh nghiệm quốc tế từ các quốc gia khác để sẵn sàng ứng phó với những biến động trong giai đoạn đầy bất trắc này.

Trong thời gian tới, Deloitte sẽ tiếp tục chia sẻ những đề xuất của mình với Bộ Tài Chính và cơ quan thuế về việc sửa đổi những điểm còn chưa rõ hoặc để việc thực hiện Thông tư 80 được thuận tiện hơn, cũng như những kinh nghiệm mà chúng tôi có được từ việc thay đổi các DST ở các quốc gia, hy vọng có thể hỗ trợ tối đa cho việc chủ động chuẩn bị và thực hiện chính sách từ cả cơ quan thuế và người nộp thuế trong tình hình thuế quốc tế thay đổi nhanh chóng như hiện nay.

email: [email protected], hotline: 086 508 6899

Tag:

Tag: